上場廃止が続出? 上場維持基準の適用開始で、いよいよ東証の新陳代謝が始まる

2025年3月から、上場維持基準の導入に関する経過措置が順次終了します。基準に達しない企業は上場廃止の方向に進むことになり、2025年は、制度としての上場廃止が本格化する最初の年です。

上場維持基準とはどんな制度なのか、また、上場維持基準の導入がどのような影響を与えるのかについて解説します。

上場企業の選別が始まる

東京証券取引所は長く、上場廃止に及び腰でした。1999年11月の東証マザーズ市場(現・東証グロース市場)創設を契機に新興企業が上場しやすくなり、上場企業の数が増加する一方で上場廃止は進まず、銘柄の新陳代謝が必要と言われ続けてきました。

実際、大幅な赤字が続き単に材料だけで値が動くいわゆる「仕手株(仕手銘柄)」や、業績は横ばいでオーナー一族が株式のほとんどを握りIRや株主還元も最低限という、上場の意味に疑問符が付く銘柄も存在しているのが現状です。また、日本独自の「親子上場」への批判もありました。

2022年4月、東証は市場改革の一環として「上場維持基準」を公表し、今後は上場企業の選別を行う姿勢を示しました。そして3月から経過措置期間が順次終了となり、この基準が正式に適用されます。

これにより、今後、上場廃止となる可能性のある銘柄としては主に以下の3タイプが考えられます。

- 仕手株

- 上場子会社

- 上場の意義を問われる銘柄

・仕手株

東証に上場している企業の中には、事業実態がよくわからず、しかも業績は大幅に悪化していて、単に発表される材料だけで株価が動く、いわゆる「仕手株(仕手銘柄)」が存在します。何期も赤字が続き、社名変更を繰り返し、何の事業を手掛けているかわからないの典型例です。

これら仕手株の存在は以前から問題視されていましたが、上場維持基準の導入により、東証から一気に姿を消す可能性があります。というのも、上場維持基準には「純資産がプラス」という条件があり、仕手株の多くは純資産がマイナスなためです。

・上場子会社

上場企業の子会社が上場する「親子上場」は、古くからある日本独特の制度です。親会社は、子会社の上場時の株式売出によって、子会社の支配権を維持したまま資金調達ができるため、非常に使い勝手のよい制度でした。

しかし、上場子会社の外部株主から見れば、親会社が存在する中で外部株主を尊重した経営が行われるのかどうか、懸念が残ります。

また、グループ企業の経営という観点では、子会社の上場は一時的な資金調達のためにグループの企業価値を継続的に外部流出させる行為であり、海外投資家から評判の悪い制度でもありました(基本的に、海外では子会社上場はありません)。

東証も親子上場へのスタンスを徐々に厳しくする中で、今回の上場維持基準の運用開始により、親子上場について企業に自主的な対応を迫るステージから、強制力を伴うステージへ変わることになります。

・上場の意義を問われる銘柄

上場企業の中には、仕手株を除いても、上場の意味を問われる企業が少なからず存在します。東証マザーズ創設で新興企業の上場が進んだものの、経営が悪化してジリ貧の企業もあれば、IPO時の初値が天井で業績も株価も右肩下がり……という企業もあります。

業績が横ばいで株主還元にも積極的ではない、株価・業績ともに上場がゴールになっている、など上場の意義が問われる企業について、これまでは上場廃止を迫る明確な理由がありませんでした。しかし今後は、上場維持基準に達しない場合は上場廃止に向かうこととなります。

上場維持基準と上場廃止への流れ

上場企業として継続的に維持することが求められる基準、それが上場維持基準です。基準に満たない企業には退場を促す措置が取られることとなり、東証改革の総仕上げとも言える制度です。

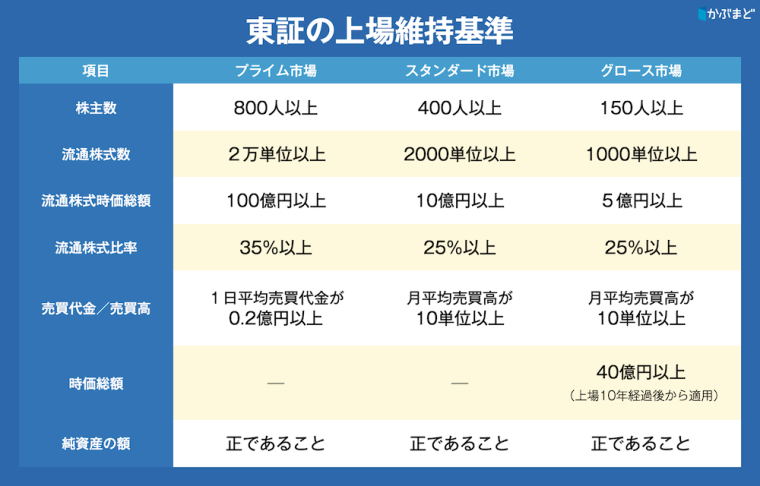

具体的には、市場ごとに7つの項目で基準が設けられています。

このうち比較的ハードルが高いのが、オーナーなど固定株主以外の流通している株式の時価総額である「流通株式時価総額」です。

スタンダード市場で10億円以上、グロース市場で5億円以上という基準は、固定株主比率が50%としても、時価総額が20億円以上あればクリアできます。しかし、プライム市場の100億円以上は、これまで背伸びをしてプライムに上場していた企業には非常に高いハードルです。

また、背伸びという観点では、プライム市場の売買高「1日平均売買代金が0.2億円以上」も、企業側がコントロールできないため高いハードルと言えるでしょう。

上場廃止までの猶予は1年半

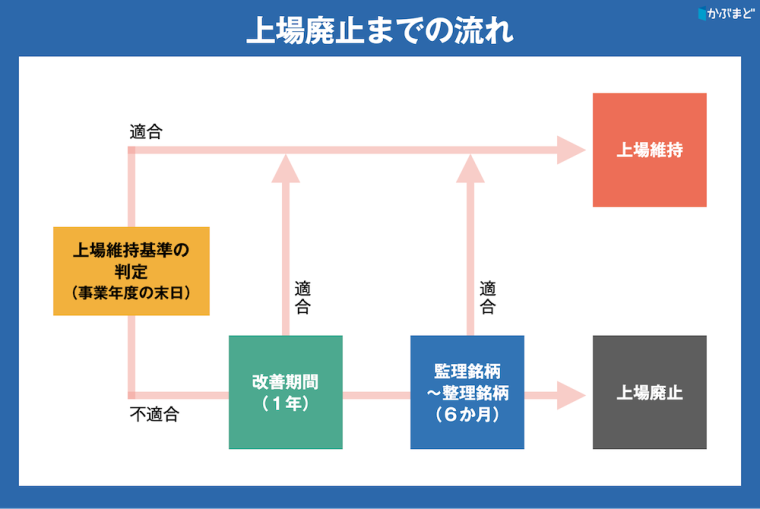

この上場維持基準に基づいた判定は、各企業の事業年度の末日に行われます。これまでの経過措置は3月1日から順次終了しており、3月末決算企業では、今年3月末日に初めての判定が行われることになります。

上場維持基準を満たしていない企業が上場を維持するには、抵触する条件を充足させる必要があります。基準に達しない項目があった場合、その企業は1年間の「改善期間」に入り、この期間内に基準に到達すれば、引き続き上場が維持されます。

しかし、改善期間を経ても基準に達していなければ、6か月の間「監理・整理銘柄」に指定されます。そして、その6か月が経過した後も依然として未達の場合、最終的に上場廃止となります。

東証のサイトにはすでに上場維持基準を満たしていない企業が公表されています。

その一方で、仮に東証で上場廃止となっても、上場基準が緩い名古屋証券取引所などの地方取引所で上場を続ける企業も出るとも予想されており、実際にその動きも見られます。

グロース市場の回復を後押しする?

近年の国内市場は大型株中心の展開となっており、グロース銘柄は低迷が続いています。東証グロース指数は2022年1月の急落後の水準から回復できておらず、また、初値天井のIPO後は業績も株価もジリ貧や横ばいとなっている銘柄もグロース市場には少なくありません。

新陳代謝の必要性が長く指摘されてきた東証ですが、上場維持基準の適用によってその第一歩を踏み出すことになります。制度による上場廃止がグロース市場の回復を後押しすることになるか、制度の行方とともに影響が注目されます。