絶賛バブル発生中? 債券市場の動向が株価に与える影響とは

株と並ぶ金融商品として知られる「債券」。株よりもリスクが低く安全性が高いと言われますが、世はマイナス金利まっさかり。それでも債券価格は上昇しており、「債券バブル」と呼べる状況が発生しているそうです。いま債券を買うメリット、そして、気になる株価への影響とは──

債券市場が株価に与える影響を知る

世界中の債券市場で、長期金利の低下が続いています。アメリカでは長期金利が短期金利を下回る「逆イールド」が発生。日本やドイツの10年国債の利回りもマイナスで、世界の債券の4分の1がマイナス金利という事態になっています。

長期金利とは、償還期間が長い債券の金利をいいます。これが低下するということは、債券価格が上昇することを意味します。現在は「債券バブル」ともいわれる状況となっていますが、そうした債券市場の動向は、株式市場にどのような影響を与えるのでしょうか。

そもそも「債券」とは

債券とは、国・地方自治体や企業が投資家からお金を借り入れる目的で発行される有価証券です。このうち国が発行する債券を「国債」、企業が発行する債券を「社債」といいます。満期まで保有し続ければ額面金額が戻ってくるほか(これを「償還」といいます)、保有している間は利子も得られます。

いつ・いくら戻ってくるかがあらかじめ設定されていることから、債券は株式と比べてリスクの低い金融資産といわれています。国や地方自治体が発行していることも、より安全性が高いとされる要素です(もちろん、企業に限らず国・地方自治体であっても、破綻するリスクはゼロではありません)。

金利と債券と株価の関係

満期が設定されている債券ですが、途中で売却することも可能です。その価格は、株式と同じように日々変動していますが、通常、金利が上昇すると債券価格は下がり、金利が低下すると債券価格は上昇します。

たとえば、年利3%の債券を購入したとします。その後、金利が4%に上がれば、新たに発行される債券の年利は4%になります。すると年利3%の債券の魅力が薄れ、価格が下がるのです。反対に金利が2%に下がれば、年利3%の債券は投資対象として魅力的になり、価格が上がることになります。

- 金利上昇⇑ − 債券下落⇓

- 金利下落⇓ − 債券上昇⇑

金利が上昇するのは景気が回復する局面であるため、企業業績の回復への期待から、株価は上昇する傾向にあります。一方、金利が下がるのは景気後退局面なので、株価は下落します。

- 金利上昇⇑ − 株価上昇⇑

- 金利下落⇓ − 株価下落⇓

つまり、金利と債券と株価という三者の関係で見ると、「金利上昇局面では債券価格は下落し、株価が上昇する」「金利下落局面では債券価格は上昇し、株価は下落する」ということになります。

- 金利上昇⇑ − 債券下落⇓ − 株価上昇⇑

- 金利下落⇓ − 債券上昇⇑ − 株価下落⇓

ただし、これらはあくまでも〝教科書的〟な値動きであって、相場環境によっては異なる値動きをすることも当然ありますので注意が必要です。

債券バブルと株式市場の行方

世界中でマイナス金利・債券バブルとなっている現在、多くの債券の利回り(投資金額に対する利子も含めた収益の割合)はマイナスとなっています。つまり、満期まで持っていても償還されるお金は購入額より少なくなる、ということです。にもかかわらず国債は買われ続け、価格も上昇しています。

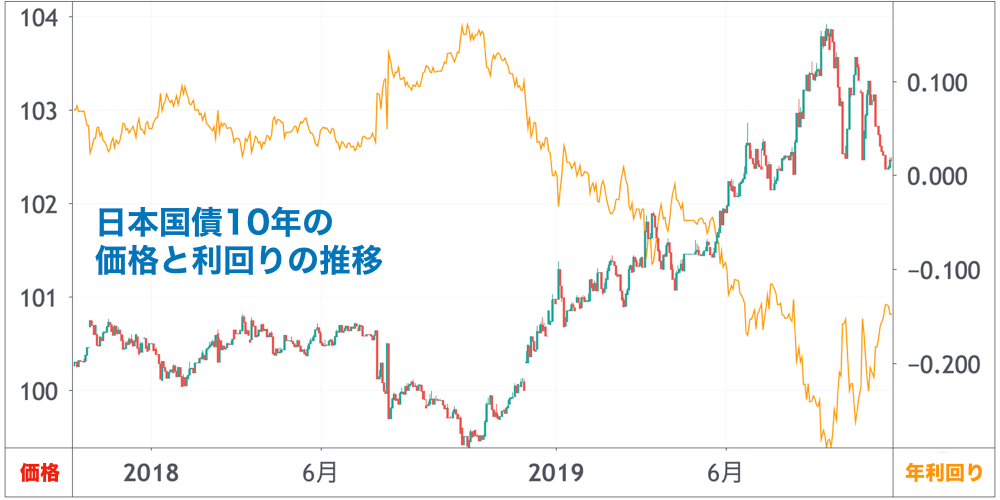

(Chart by TradingView)

債券バブル発生の裏に投機筋あり

いくら価格が上昇しているとはいえ、利回りマイナスの国債が買われるのは、一体なぜでしょうか? その背景には、現在の債券市場には、利回りを追求する投資家以外に、短期の売買益を追求する投機筋の参加が増えていることがあります。

先ほども述べたように、満期に額面金額が返ってくる債券は、もともとリスクを回避したい投資家に人気の投資対象です。とくに国債は、金融商品の中でもリスクが低い「安全資産」としての側面が強くありました。

しかし、近ごろ債券市場に乗り出してきた投機筋は、安全資産として国債を取得しているのではなく、満期まで持ち続ける気もありません。彼らは、途中で売却することで得られるキャピタルゲイン(値上がり益)を狙っているのです。

そのため、マイナスの利回りが気にされることなく買われ続け、さらなる価格上昇につながっています。

もしバブルが崩壊したら……?

2018年以降、米中貿易摩擦による世界景気後退の懸念から、世界中の投資家が、いわばパニック的に債券へ資金を投じてきました。

アメリカ国債の予想ボラティリティ(変動率)を示すMOVE指数は、3年ぶりの高水準。この指数は債券版の「恐怖指数」といわれるもので、市場が落ち着いているときは低い数値で、市場が大きく動くときは高い数値になります。

もしこの債券バブルが崩壊すれば、株式市場にはどんな影響が考えられるでしょうか。

まず、債券が売られるため金利が上昇し、それによって株価も上がると期待できます。とくに日本では「金利上昇=景気回復・デフレ脱却」というプラスのイメージが強くあることも、株価の上昇を後押しするでしょう。

また日本株は、世界的に見ると、グロース株(成長株)というよりバリュー株(割安株)のイメージが強いといわれます。つまり、企業が本来持っている価値(企業の利益や資産に対しての評価)に比べて、株価が低いと考えられているわけです。

金利上昇局面では「金利に対して、その株価はふさわしいか」という視点で考えられるようになるため、好業績で割安な銘柄に見直し買いが入る傾向があります。そうしたことも、さらに株価を押し上げていく要因となるかもしれません。

良い金利上昇・悪い金利上昇

しかしながら、金利が急上昇するような局面では、反対に、株価に悪影響をおよぼす可能性もあります。なぜなら、株式市場にとって「良い金利上昇」と「悪い金利上昇」があるからです。

「良い金利上昇」とは、実際の景気回復を伴って、企業業績も回復するような金利上昇です。それに対して、景気回復が伴わない場合は、企業の借入コストの増大につながるため、「悪い金利上昇」となります。

過去の数多のバブルのように一気に債券バブルが崩壊した場合には、金利が急激に上昇することも考えられ、株価にとっては「悪い金利上昇」となる可能性も大いにあります。

資金の流れに思いを馳せる

アメリカの連邦準備制度理事会(FRB)は、2019年7月に約10年半ぶりとなる政策金利の引き下げを決めましたが、この利下げは「予防的利下げ」といわれています。つまり、景気が悪化する前に市場心理を改善するために、低金利で大量の資金を供給して安心感を高める、ということです。

しかしながら、2か月後の9月には追加利下げを実施。FRBは「予防的利下げ」という考えを変えていないとされていますが、いつ利上げに転換するかはわかりません。そのとき「債券バブル」がどうなるか……株式市場からも注目が集まりそうです。

世界の金融市場では、株式や債券、為替やその他あらゆる商品の間を、資金が行ったり来たりしています。債券の動向が自分が保有している銘柄の株価に影響することもある、といった視点で広く市場を眺めてみることも、チャンスを摑み、リスクを回避するために必要な知識の土台となるはずです。