成長株か、割安株か。あわせて考えたい「シクリカル株」「ディフェンシブ株」とは

NAAN/Shutterstock

《成長株を狙うか、割安株に懸けるか──ここにもうひとつ別の視点を加えることで、また違った銘柄分析ができるようになります。相場の雰囲気をつかむために知っておくべき、第2の分類とは》

成長株 vs. 割安株

銘柄選びの際に軸となる2つの考え方があります。業績が将来にわたって成長すると期待される成長株(グロース株)に投資するのか、それとも、現在の企業の資産価値や業績から見て株価が割安な割安株(バリュー株)に投資するのか、という2つの異なる考え方です。

それぞれ一長一短あるのですが、この分類はヘッジファンドや年金資金など機関投資家でも使われており、相場全体の物色動向にも大きな影響を与えています。

成長株とは?

成長株(グロース株)投資とは、業績が好調で売上高や純利益が伸びている企業へ投資するスタイルです。新しい技術を持っているハイテク企業やITの最先端企業、新しい産業・サービスを手がける企業などがこれにあたります。

成長株のPER(株価収益率)やPBR(株価純資産倍率)は市場平均より割高になることが多く、株価も上昇傾向にあることが多いのですが、将来のさらなる成長を見込んで投資します。

また、成長株には、まだ成長段階故に赤字の企業も多くあります。ご存じアメリカのアマゾンは、設立以来6期連続で赤字でしたが、成長投資を続けた結果、現在では世界最大の巨大ECサイトとなりました。連続赤字にもひるまなかった投資家は、大きな果実を手にしたことでしょう。

・ワークマン<7564>

2019年に話題になった成長株として、作業服などの専門店を運営するワークマン<7564>があります。既存店の売上高も好調な上に、「ワークマン女子」などのブランドプロモーションの成功、新展開の「ワークマンプラス」が話題になるなど、メディアでも数多く取り上げられました。

業績も好調で、2019年3月期は売上高が前期比19.4%の増収、営業利益は前期比27.6%の増益となりました。株価も順調な伸びを見せ、2018年初めの2,000円から、2019年12月には10,000円の大台を突破し、5倍以上の大幅な成長となりました(株価は株式分割後の調整済み株価)。

オリエンタルランド<4661>やレーザーテック<6920>なども、成長株として度々市場で物色されました。

・成長株投資の注意点

成長株に投資する際の注意点として、まずは、利益よりも売上高が伸びているかどうかに着目することが挙げられます。利益は、設備投資や研究開発費などを抑えることで、自社でコントロールすることができます。一方で、売上高は相対的にコントロールが難しく、企業の実力が現れやすいからです。

また、その企業の業績だけでなく、業界全体の成長性や市場シェアの動向も重要です。オンリーワン企業でシェアも高く、今後も高い利益率が見込めるのか? それとも拡大傾向にある業界で、今後は競争が激化してシェアの低下が予想されるのか? 今後の業績を大きく左右する要因となります。

成長株の株価は上昇トレンドであることが多いため、高値掴みとならないように、幅広い視野をもって見極めることを心がけたいものです。

割安株とは?

割安株(バリュー株)投資は、現在の企業価値や保有資産額、業績と比較して、現在の株価が割安な場合に投資するスタイルです。例えば「オールドエコノミー」と呼ばれるような衰退産業の企業であっても、市場で株価が割安なまま放置されていれば、投資チャンスとなり得ます。

業績不振でもなく、成長は一段落したものの配当もきちんと出している、しかし株価は割安水準のまま……という銘柄は、実は日本株にはたくさんあります。その中から、いずれ株価が回復するであろう銘柄を見つけ出すのも、株式投資のひとつの醍醐味かもしれません。

・三菱UFJフィナンシャル・グループ<8306>

現在、日本の株式市場には、割安に放置されている業種がいくつかあります。例えば金融、自動車、商社などです。

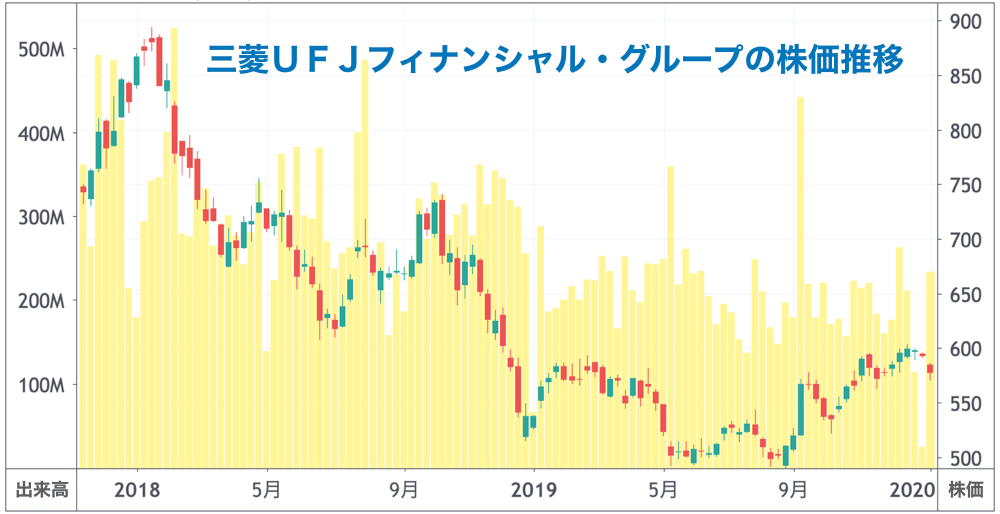

金融業界は、長引く低金利の中で収益環境の悪化が続いており、メガバンクでも株価は割安です。三菱UFJフィナンシャル・グループ<8306>の場合、2018年初めに900円手前だった株価は、2019年には500円台にまで下げ、アメリカの利下げ観測などで8月には500円を割る水準まで売られました。

PBR(株価純資産倍率)は0.4倍以下となりましたが、2019年3月期の経常利益は約1.3兆円で黒字を確保しており、配当利回りも高く、割安株投資の対象としては良いタイミングだったかもしれません。その後は相場環境の好転と金利低下の一服で持ち直し、600円手前での推移となっています。

この他の代表的な割安株としては、NTT(日本電信電話<9432>)、トヨタ自動車<7203>、野村ホールディングス<8604>、JT<2914>などが挙げられます。

・割安株投資の注意点

割安株のPER(株価収益率)やPBR(株価純資産倍率)は市場平均よりも低くなりますが、これらの指標が低いからと言って、必ずしも買い時というわけではありません。例えば万年赤字の企業であれば、すでに低いPBRが将来さらに低下する可能性も高いはずです。

今は割安でも、将来的には適正価格まで株価が上がると見込むから投資するわけで、万年割安株をつかんでしまっては本末転倒。今後は業績改善の兆しがあるなど、財務の状況から見ても倒産のリスクは限定的であることが、投資対象として見る場合の大前提です。

割安株投資は下落局面での投資、いわゆる「逆張り」となることも多いでしょう。そのため、株価がさらに下落することもしばしばです。また、業績の改善には時間もかかるため、時間軸の長い投資になりやすいことを念頭に置いておきましょう。資金を何度かに分けて、時間を分散するのもひとつの手です。

シクリカル vs. ディフェンシブ

成長株(グロース株)・割安株(バリュー株)とは別の視点から銘柄を分類する方法として、シクリカル株・ディフェンシブ株という考え方があります。

シクリカル株とは?

シクリカル株とは、いわゆる「景気敏感株」のことを言います(英語の「cyclical」は「循環する」「周期性の」といった意味)。その名の通り、景気による業績の変動の大きい銘柄です。例えば半導体や自動車、商社や化学といった業種の企業がこれに当たります。これらの企業はグローバルに事業を展開していることも多く、為替相場の変動による業績への影響も大きくなることがあります。

このシクリカル株は、株価指数が高値を更新するときのように相場全体が活況で、景気の先行きにも前向きな相場の雰囲気となったときに上昇しやすい性質があります。

ディフェンシブ株とは?

一方のディフェンシブ株は、「防御的な(defensive)」という名が示す通り、景気の変動の影響を受けにくい株を指します。例えば小売りや食品、情報通信、鉄道、物流などの内需系企業が当てはまります。輸出比率の低い企業も多く、為替の影響を相対的に受けにくいことも特徴のひとつです。

ディフェンシブ株は、シクリカル株とは対照的に、景気後退局面など相場が全体的に低迷しているような雰囲気のときに物色されやすい傾向にあります。

2*2で組み合わせて使う

成長株と割安株、シクリカル株とディフェンシブ株、この4つの分類はしばしば組み合わせて使われます。

・シクリカルグロース

例えば半導体関連はシクリカル株(景気敏感株)で、かつ業績好調な成長株も多いことから、「シクリカルグロース」というセクターとして分類できます。シクリカルグロースの株は世界の景気が上向くとの期待が高まった場面で上昇しやすい傾向があります。2019年後半の世界的な株高局面では、株価上昇率の高い半導体関連銘柄が多く見られました。

・シクリカルバリュー

先ほど割安株で取り上げたメガバンクや自動車のほか、鉄鋼や海運などは、景気や為替に敏感な業種でありながら割安なため、「シクリカルバリュー」に分類することが出来ます。

・ディフェンシブグロース

反対に、世界景気の鈍化が意識される局面では、ディフェンシブ株に資金が向かう傾向があります。景気動向にあまり左右されずに業績が成長しているワークマンやオリエンタルランドなどは、「ディフェンシブグロース」に分類されます。

・ディフェンシブバリュー

そして、ディフェンシブ株の中でも割安な「ディフェンシブバリュー」に分類されるのは、NTTやJTといった銘柄になります。

相場の空気を読む

2つの銘柄分類の考え方をご紹介しましたが、これらは個別銘柄を選ぶときだけでなく、相場状況を把握する際にも役に立ちます。

例えば、オリエンタルランドが特別な理由もなく大きく売られているとします。そのとき、ワークマンや他のディフェンシブグロース株も同じように売られていれば、何らかの理由でディフェンシブグロースのセクターにまとまった売りが出ているため〝連れ安〟している、という仮説を立てることができます。

そして、これは見方を変えれば、オリエンタルランドへの投資機会として格好のタイミングとも考えることができます。オリエンタルランド自体には株価を下げる要因が見当たらないのであれば、こうした下落は一時的なもので、売りが落ち着けば株価は元に戻ると考えられるからです。

このように、ただ銘柄だけ、業種だけを見るのではなく、その銘柄がどんな分類に当てはまるのかもあわせて考える癖をつけておくことで、相場全体の雰囲気をつかみやすくなるでしょう。