IPO市場はみずほ証券の独壇場? 後半戦に向けて注目すべきポイントとは【IPO通信簿】

2023年のIPO市場では、8月までに計56銘柄がIPOを果たしました。マザーズ指数の低迷は続くものの、2022年の同期間(43銘柄)と比べて件数は増加しています。

例年、IPO市場も8月には夏休みに入り、9月から本格再開となるため、1〜8月を「前半戦」、9〜12月を「後半戦」としてとらえることができます。

そこで、近年の「前半戦」に焦点を当てて、主幹事を務める証券会社からIPO市場の動向を探ってみたいと思います。

8月までに56銘柄が新規上場

アメリカの株式市場や日経平均株価に上昇が見られた2023年8月までの株式市場。その一方で、新興市場の動向を示すマザーズ指数は低迷が続いています。

そんな相場状況ではありましたが、前半戦となる1〜8月で計56銘柄がIPOを実施しました。2022年の43銘柄(同期間)に比べて13銘柄増加しており、IPO市場の状態としては決して悪くありません。ただ、2021年の65銘柄(同期間)は下回っています。

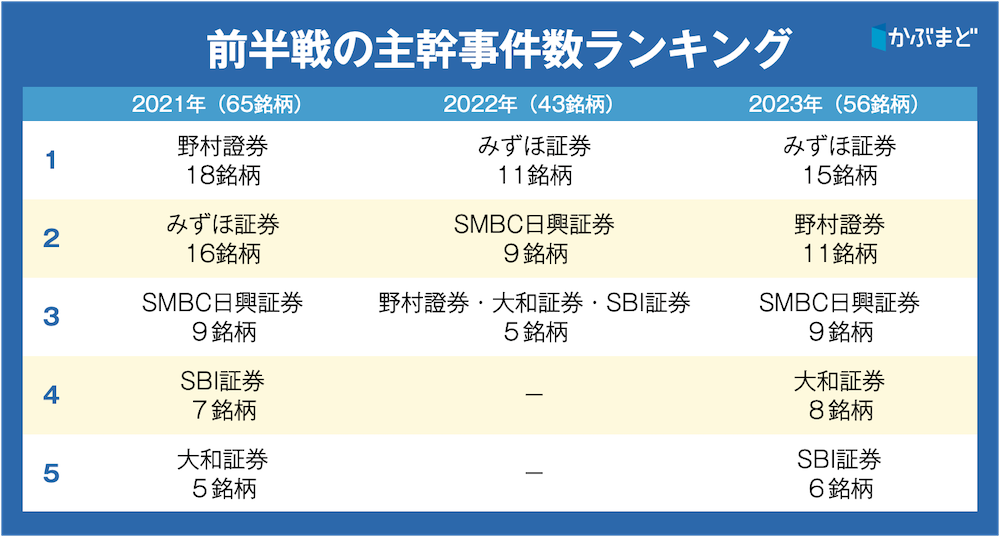

その中で、各証券会社の主幹事の状況はどのようになっているのでしょうか? 2021年以降、3年間の前半戦に絞って、各証券会社の主幹事件数を見てみましょう。

前半戦のIPO主幹事件数ランキング

2021〜2023年のIPO市場で、それぞれ前半戦の主幹事件数ベスト5は次のようになっています。

2022年と2023年は、みずほ証券が1位となりました。2021年も、1位こそ逃していますが2位にランクイン。IPO市場において、みずほ証券の主幹事の立ち位置は安定していることがわかります。

今年の2位は野村證券で、主幹事を務めたのは11銘柄。昨年の5銘柄(3位)から、2倍以上に数を伸ばしています。野村證券は2021年には1位だったことから、今後1位の座を奪回できるのか注目です。

3位はSMBC日興証券、そして4位は大和証券です。SMBC日興証券は不祥事があり、収益的には苦戦を余儀なくされていますが、主幹事件数は奮闘中です。今後も同様の立ち位置を維持できるか、引き続き注視したいところです。

そして、5位に入ったのがSBI証券。ネット証券ながら、例年、主幹事として一定の存在感を発揮しています(2021年5位、2022年3位)。

2強時代の終焉か

2021年と2022年は上位2社(1位・2位)と3位で、主幹事件数に大きな差がある状態が続きました。

しかし今年は、1位・みずほ(15件)と2位・野村(11件)の差はややあるものの、そこから3位・SMBC日興(9件)、4位・大和(8件)までは1~2件の差に留まっています。これら3社で「2位グループ」を形成していると言ってもよく、「2強時代」に変化の兆しが現れました。

みずほ証券が今後もIPO市場で強さを発揮し続けるのか、はたまた、野村・SMBC日興・大和の二番手グループから一歩抜きん出る証券会社が出るのか。9月以降の後半戦でも、主幹事証券会社の動向に注目しましょう。

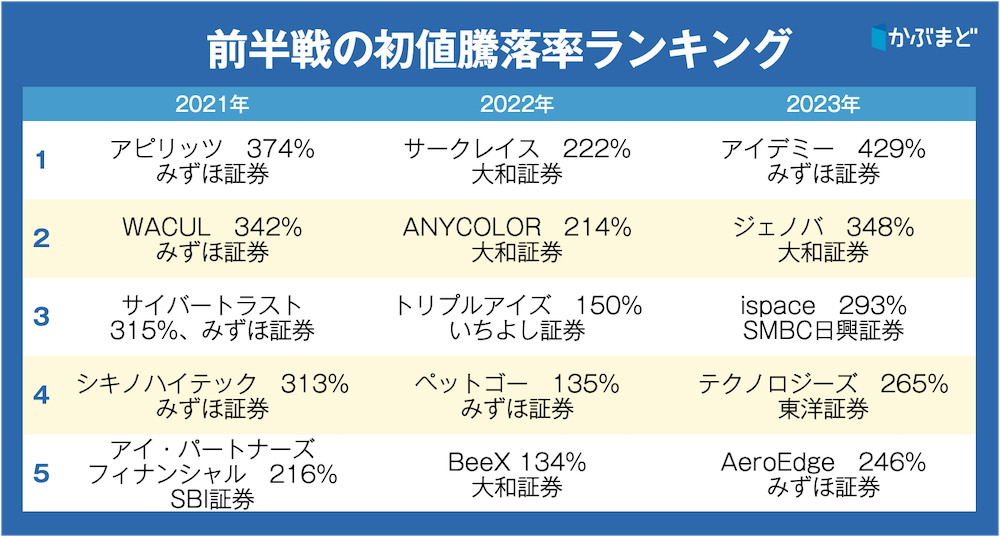

初値騰落率トップの主幹事は?

2021年~2023年の前半戦(1〜8月)にIPOを果たした銘柄について、それぞれの年の初値騰落率ベスト5とその主幹事証券会社を見てみましょう。

こうして見てみると、上位銘柄の主幹事証券会社の顔ぶれは、この3年で大きく変動しています。2021年は、みずほ証券が5銘柄中4銘柄を占めていましたが、翌2022年は、大和証券が5銘柄中3銘柄となっており、特定の証券会社の主幹事銘柄に騰落率上位が集中していたことがわかります。

しかし、今年2023年は、件数でトップのみずほ証券が2銘柄ランクインしたものの、ほぼ分散する結果となりました。

IPO株投資で高いパフォーマンスを得るには、業種や業績、想定株価といった王道的な分析も必要不可欠です。ただし、いまの主幹事件数の多さと、初値騰落率が高い銘柄の多さを見るかぎりでは、みずほ証券の主幹事銘柄は抑えておいたほうがいいかもしれません。

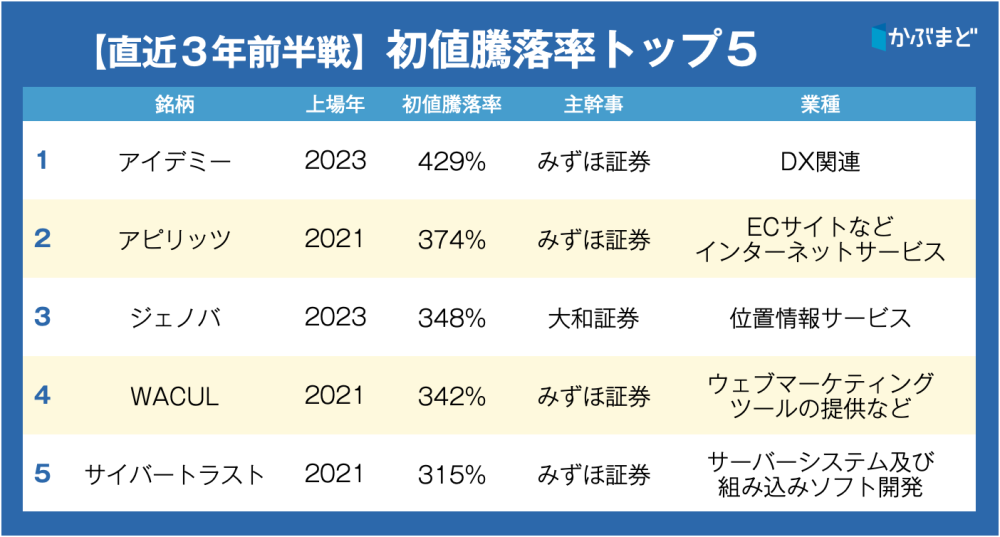

3年間の初値騰落率ランキング

上のランキングに入った銘柄を、年に関係なく初値騰落率の順に並べてみましょう。つまり、この3年間の前半戦にIPOを果たした銘柄における、初値騰落率トップ5です。

上位5銘柄は、いずれも騰落率300%以上の好成績です。

1位は2023年のアイデミー<5577>で、初値騰落率は唯一の400%超えとなる429%でした。2023年からはジェノバ<9341>も3位(348.1%)にランクインしました。新興市場は2023年も低迷を余儀なくされていますが、個別のパフォーマンスは市場全体とは若干異なる状態であることが見えてきます。

その一方で、1月にマザーズ指数が急落して新興市場低迷がスタートした2022年からは、トップ5に1銘柄もランクインしていません。

なお、トップ5のうち4銘柄はみずほ証券が主幹事です。みずほ証券は主幹事件数が多いだけでなく、初値騰落率上位の銘柄も多数を占めています。みずほ証券の主幹事銘柄は、初値が公募価格に比べ大きく伸びる可能性を有している、とも言えるでしょう。

トップ5にAI関連銘柄がない理由

2022年以降、AI関連銘柄のIPOが増えており、多くのケースで初値が大きく伸びています。

しかし、上のトップ5ランキングにAI関連銘柄は入っていません(4位のWACUL<4173>は「AIアナリスト」というデジタルマーケティングツールを提供中ですが、AIが本業ではないため除外)。また、2022年に話題となったANYCOLOR<5032>(VTuber銘柄)の名前も見当たりません。

つまり、初値騰落率で大きな伸びを見せる銘柄にはAIなど市場が注目する業種以外の銘柄も多くある、という結果になっているのです。不動産などの銘柄はランクインしていませんが、AIやDXといった昨今話題の業種以外でも、IPO投資で高いパフォーマンスを得る機会はあるといえるでしょう。

2023年の後半戦はどうなる?

9月には10銘柄、10月には5銘柄のIPOが予定されています。

みずほ証券が年間の主幹事件数トップをこのまま維持するか。また、アイデミーを超える初値騰落率を記録する銘柄が現れるか──。後半戦のIPO市場の行方も注目されます。