いきなり!赤字転落したときに使えるマニアックな指標「PSR」を知っているか?

赤字転落のインパクトは大

株式投資で株を長期保有している人にとって、投資先の企業の業績はやはり気になるものだ。決算内容を見て売上高や利益が伸びた結果、株価が上昇したり配当金が増えたりすると、「この会社に投資してよかった」と思うだろう。

そうなれば、その企業により興味が湧き、「新商品・サービスを開始します」「〇〇社と提携します」といった日々のプレスリリースもチェックするようになり、株主としてより応援したいという気持ちが強まってくることも多いのではないだろうか。

一方で、その逆の場合も、投資家の心理に与える影響は大きい。

赤字転落から株価急落の恐怖

順風満帆に思えた企業が突如「業績予想の修正及び配当予想の修正(無配)に関するお知らせ」と題されたリリースを発表する。恐る恐る開くと、そこには、当初掲げた業績予想を下回る新たな、そして弱めな業績予想が示されている……

そういったリリースには基本的に「△△事業の販売が想定を下回っている」「のれんの減損に伴って特別損失を計上する」といった、業績悪化を示すネガティブな説明が付されている。また、業績予想修正のリリースを出さずに、決算発表の場で突然、業績悪化をお披露目する「事前予告なし」も多く見られる。

いずれにせよ、自分の投資先企業の業績悪化は決して喜ばしいことではない。増益幅が少し縮むくらいであれば可愛いもので、「諸々紆余曲折あって赤字となる見込みです」となった日には、投資家にとって向こう数年忘れることができないほどの下落率を見せることも多々ある。

「いきなり!ステーキ」の不振

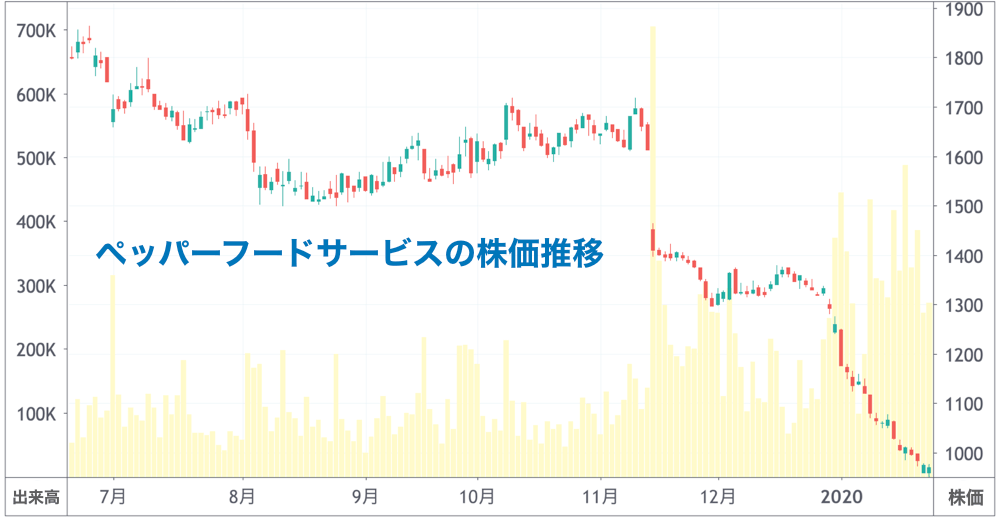

2019年の終わりも見え始めた頃、「赤字転落→株価急落」というパターンをたどり、株式市場で注目を集めた銘柄があった。ステーキ専門店「いきなり!ステーキ」を運営するペッパーフードサービス<3053>だ。

同社は11月中旬、店舗同士のカニバリゼーション(同列チェーン店同士の客の取り合い)を緩和させ、収益性を改善させるため、44店舗を閉鎖すると発表した。これに伴って、2019年度の連結営業損益予想を、従来の21億円から7億円の赤字に下方修正。期末の配当予想も15円から0円となった。

株価は、それまで1,600~1,700円のレンジで推移していたが、このリリースを受けて1,400円前後まで急落。その後も盛り返すことなく弱い動きを続け、2020年に入ってさらに下落、1,000円を割る水準にまで下がっている。

赤字企業には使えないPERの穴

ペッパーフードサービスの株価は、このリリースとその後の業績悪化懸念を機に、2か月で40%も下落したことになる。赤字転落の見通しと足元の株価急落を受けて、同社株を急落以前から今に至るまで保有している投資家は心中穏やかではないだろう。

「まだ下がるかもしれないから、全部売ってしまおうか……」

「これだけ下がったのだから、このタイミングで買い増ししようか……」

通常の株価下落局面であれば、多くの投資家にとってPER(株価収益率=時価総額÷純利益)が頼れる参考指標となる。PERを確認し、株価がまだ割高な水準なのか(下げ足りないのか)、それとも割安の水準にまで下がったのか(下げ過ぎなのか)を考え、売却や買い増しを選択することができるからだ。

だが、ペッパーフードの場合、今期は純損失の見通しであるため、頼みのPERは意味をなさなくなってしまう(分母がマイナスなので、解も常にマイナス)。こういった場合に、他に合理的な判断を下す手がかりとなる参考指標がないのかと言えば、そんなことはない。

マニアックだが大いに役立つ「PSR」

赤字企業の株価を分析する際に有効な指標、それは「PSR(株価売上高倍率=時価総額÷売上高)」だ。これは、PERの分母が純利益から売上高に変わったもので、企業の価値を売上高との関連から見る指標である。たとえば売上高が同等の企業同士を比較して、この数値が高いほど株価が割高と判断できる。

マニアックな指標ゆえにメディアなどで見かけることは非常に少ないが、このPSRを使えば、「長期的には同水準の利益率になるとみられる銘柄」同士を比較することができる。そして、通常であればPERを用いる場面で、PERが役に立たない赤字企業を比較したい場合に特に有用となる。

PSRで見る割安ステーキチェーン

先ほどのペッパーフードサービスの場合、同じくステーキなど肉関連の飲食チェーンを展開するブロンコビリー<3091>などが比較対象となる。「ペッパーフードの純利益率がゆくゆくは類似企業のブロンコビリーと同水準に収束する」と仮定して、PSRで比較するのだ。

すると、ブロンコビリーは約1.7倍なのに対し、ペッパーフードは0.3倍と非常に低い水準(割安)であることがわかる。他にも類似のコロワイド<7616>、テンポスホールディングス<2751>、あさくま<7678>が0.7~1.1倍のレンジで推移していることを踏まえると、やはりペッパーフードの低さは目立つ。

確かに、店舗閉鎖によって売上高がどこまで減るのか、という懸念はある。その減収を見越して、すでに低いPSRとなっている可能性は大いにある。しかし、上記5社の中央値0.9倍をひとまず業界水準と想定した場合、ペッパーフードの0.3倍は、2018年度の売上高から半分以上も減る計算となるのだ。

これらを踏まえると、赤字転落によって急落した同社の株価は、投資家心理が悪化したことによる過剰反応によって割安圏まで下落しているにすぎない、という見方もできる。そうとなれば、焦って売却するのではなく、もう少し待ってみるという選択肢も生まれるかもしれない。

アナリストのひとり言

証券会社のセルサイド・アナリストにとって、業績悪化・株価下落時に目標株価を変更するときは、軟調なトレンドとの戦いになることが多い。「ファンダメンタルズ的にはもう適正な水準にまで下がった」と思っても、下落が下落を呼び、いつまで経っても下げ止まらない、ということが起こる。

つらいのは、業界内で時価総額の大きい銘柄が下落し、そのインパクトが波及して同業他社の株価も下がり、結果的に業界全体のバリュエーション(PERやPSRなど)が下がることだ。こうなってしまうと、当初の目標株価からさらに引き下げる必要が生じ、投資家に対して少々バツの悪い事態となる。

個人投資家の皆様には、下落した銘柄の株価だけでなく同業他社の株価も追いながら、アナリストが感じる居心地の悪さをよそに、ぜひとも反発のタイミングを見計らってほしい。