9月の株価はどうなる? 荒れがちな相場に強い銘柄の共通点とは

《9月といえばお月見、10月はハロウィン、11月は七五三……と、月によって誰もが思い浮かべる共通のイメージがあるように、実は、株式投資にも「◎月といえば▲▲▲株」といったお決まりの銘柄があります。では、9月に恒例の上昇しやすい銘柄とは?【今月の株価はどうなる?2024】》

9月に上昇しやすい銘柄は?

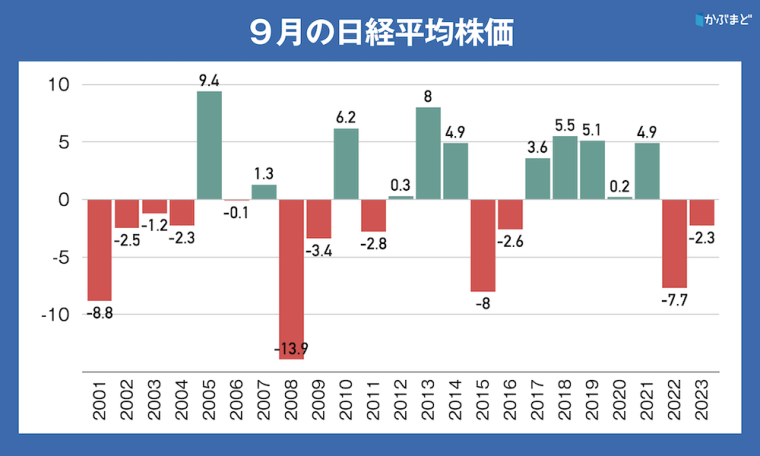

9月は下落傾向が強い月です。アノマリー的にアメリカ株が調整局面となりやすく、海外発の突発的なショックも起こりやすい月としても知られています。

13日には、相場の雰囲気がガラリと変わるタイミングとなりやすい「メジャーSQ」がやってきます。さらに、17日・18日には米FOMC、19日・20日には日銀の金融決定会合があり、結果によっては波乱が予想されます。今年は月末に自民党の総裁選も予定されており、その動向も見極めたいところです。

そんな9月相場で株価が上昇しやすいのは、どのような銘柄でしょうか?

過去10年で、9月の勝率が高かった銘柄を調べてみました。日経平均株価が6勝4敗といういまひとつの成績だったのに対し、それよりも好成績を残した銘柄の顔ぶれをみると、サービス、外食、小売、衣料品などが並んでいます。

9月特有のアノマリーで上がる銘柄

9月に強い銘柄として知られているのが、上の表にもあるあみやき亭<2753>です。東海地盤の焼肉チェーン「あみやき亭」を展開しています。決算発表が最も早い「決算の優等生」としても、マーケットでは知られています。

過去10年では9勝1敗。前月比の騰落率は、2020年が+4.45%、2021年が+1.49%、2022年が+0.34%、2023年が7.45%と、いずれも好成績をマークしています。

この株価上昇のポイントとしては、中間決算の決算発表があげられます。あみやき亭は3月期決算なので、10月初めに中間決算が発表されますが、実は同社は、決算発表が「超高速」な企業として知られています。

毎回、一番乗りで決算短信が公表されると「おおっ、今年もあみやき亭がトップだ!」という声が上がり、マーケット関係者も密かに楽しみにしているほどなのです。このことは、もちろん大きな宣伝効果になります。

業績も、コロナ以降は絶好調というのも相まって、10月初めの好決算を期待した株価上昇が見られています。今期(2025年3月期)の第1四半期決算は経常利益が2.4倍の6億9300万円、進捗率25%と好調な滑り出し。1年の会社予想は28億円で、従来予想を据え置いたままです。

9月の荒波にはディフェンシブセクターが強い

9月に上昇しやすい銘柄の背景には、9月特有の季節性もありそうです。9月は相場が不安定になりやすいため、ディフェンシブセクターの衣料品、小売、医薬品、食品、日常食の外食などが防衛的に買われやすくなるのです。

例えば、秋風で肌寒さを感じると新しい洋服やコートが欲しくなるのが人の性というもの。秋から冬にかけて需要が増える商品を扱うアパレルなどは、需要増への期待から9月に株価が上昇しやすい傾向があります。

ランキング入りしているTSIホールディングス<3608>や三陽商会<8011>、良品計画<7453>などは9月銘柄として知られています。小売では、既存店好調で円高も追い風なABCマート<2670>や、インバウンドや中古&リユース品の需要増でトレジャーファクトリー<3093>も期待したいところ。

食品では、秋の夜長のおともの代表格・ポテトチップスの高付加価値戦略で市場をリードする湖池屋<2226>や、紅葉旅行先で買いたいご当地土産の寿スピリッツ<2222>など。

加えて、9月末は株主優待の季節でもあります。

牛丼チェーンのゼンショーホールディングス<7550>やラーメンチェーンの力の源<3561>など、湖池屋や井村屋グループ<2209>、岩塚製菓<2221>、日清食品ホールディングス<2897>といった魅力的な優待銘柄も買われやすく、合わせてチェックしたいところです。

連続増配&高利回りの株を探せ

9月相場に入ると、3月期決算企業の中間配当取りの動きが本格化します。

配当利回りの高い銘柄に投資する際に注意したいのは、9月末の配当予定額です。3月期決算企業のなかには期末一括配当(中間配当はなし)の企業があるほか、9月末よりも3月末を多く配分する企業も多いからです。

また、高配当利回りであっても、業績の良い銘柄を選ぶことが大切なのは言うまでもありません。配当利回りが高い銘柄の中には、業績不安によって株価が下がり、見かけ上、高利回りになっている銘柄もあるからです。

業績がよく配当利回りが高い銘柄であれば、たとえ相場が荒れ模様であっても値動きが安定して下がりにくく、将来の株価上昇も狙えます。

ということで、まずは連続増配銘柄を押さえたいところ。なぜなら、連続増配ができるということは、収益性の向上によって増配余力が増しているからです。

例えば、マンションで業界2位の大末建設<1814>、26期連続増配の三菱GHキャピタル<8593>など。5%以上の利回りを積極的に狙うなら商船三井<9104>や日本郵船<9101>、東海リース<9761>などです。

なお、今年9月の権利付き最終日は26日(木)となります。

秋の恒例イベントで上がる株とは

日経平均株価の採用&除外をめぐる動きに要注意

毎年恒例の秋の一大イベントに、日経平均株価の定期入れ替えがあります。

例年9月の第1週に、採用および除外の対象となる銘柄が日本経済新聞社から発表され、10月の第1営業日に入れ替えが実施されます。これに伴って、同指数に連動しているファンドのリバランス(銘柄入れ替え)が、9月30日の大引けにかけて実施されることになります。

めでたく新規採用となった銘柄は、ファンドなど機関投資家に大きく買われる一方、除外される銘柄は大きく売却されます。ビックマネーが流入・流出しますので、株価への影響力も大きくなります。

2024年の新規採用候補としては良品計画<7453>が有力で、そのほかローム<6963>、ユニ・チャーム<8113>、野村総合研究所<4307>などが考えられます。また、除外候補には日本製紙<3863>、日立造船<7004>、DIC<4631>などの名が挙がっています。

過去最大規模の東京ゲームショウでサプライズは?

2024年9月26日〜29日には「東京ゲームショウ2024」が開催されます。今年は731社の企業・団体が出展予定で、2023年の24万3238人を上回る過去最大規模の来場者数となる見通しです。

例年この時期になると、株式市場ではゲーム関連銘柄に先回り買いが見られます。当日展示されたタイトルや体験版などに対するゲームファンやインフルエンサー、業界関係者、アナリストなどの評価が株価の変動要因となるからです。

また、クリスマスや年末商戦に向けて家庭用ゲーム機メーカーが新商品を披露したり、ゲーム会社が新作タイトルを発信したり、翌年以降に向けたタイトルの情報開示が行われたりもすることから、何らかのサプライズがあれば株価が急騰することもあります。

2024年は、ソニーグループ<6758>の子会社であるソニーインタラクティブエンタテイメントが2019年以来の一般展示を予定しています。「PS5」の発売以降、初めての出展となることでも話題です。

代表的なゲーム関連銘柄は以下のとおり。

- カプコン<9697>……家庭用ゲームソフト開発大手。「モンスターハンター」「ストリートファイター」など人気作品多数。TGSでは新作タイトル発表に期待。

- 任天堂<7974>……ゲーム機メーカー最大手。9月26日に「ゼルダ の伝説 知恵のかりもの」、10月17日に「スーパー マリオパーティ ジャンボリー」、 11月7日に「マリオ&ルイージRPG ブラザーシップ!」を発売予定。Nintendo Switchの次世代機の発表が待たれる。

- スクウェア・エニックス・ホールディングス<9684>……ゲーム大手。「ドラゴンクエスト」「ファイナルファンタジー」を軸に多面展開。TGSでは人気シリーズの新作やリメイク作品発表に期待。

9月の日経平均株価はどう動く?

個別株に投資するには、相場全体の流れもしっかり掴んでおきましょう。過去のチャートを確認すると、9月相場は上旬から中旬にかけては上昇し、月末にかけては下落していく傾向にあります。

もともと9月の日本株は、月末に機関投資家の決算を控えているために積極的に買いが出にくく、さらに突発的なショックなど外的要因が加わると失速しやすい、という構図があります。

特にここ数年は、米FRBの金融政策に大きく揺さぶられる展開となっています。2024年もFOMCが9月17日・18日に開催され、その結果いかんでは波乱も予想されます。月末には自民党総裁戦もあり、その後に予想される解散総選挙も視野に入れつつ、動向を見極めたいところです。

年末高に向けてのスタート

9月に株価が上昇しやすい株をご紹介しましたが、「恒例」だからといって今年も必ず上がるとは限りません。ただ、全体が下落しがちな9月相場であっても、ここに底力を発揮する銘柄はあります。

また、日本株は10月から年末かけて上昇しやすいアノマリーがあります。来たる株高シーズンに向けて「守りの投資」で9月相場の荒波を乗り切りましょう。