投資信託に資金が流入中 運用上手で投資家の支持を集めている日本株ファンドは?

Atlas / Adobe Stock

新NISAに向けて投資信託がアツい!

世界的な株式相場の活況で投資信託に資金が流入しています。国内の公募投資信託の6月末における純資産総額は約187兆円まで拡大し、5か月連続で過去最高を記録しました。

来年からは新NISAもスタートします。現行の「一般NISA」と「つみたてNISA」は実質的に一本化され、非課税となる上限金額が大幅に拡充されます。すでに、新NISAの「成長枠」の対象となる投資信託も発表になりました。

これまでもNISAを活用している個人投資家だけでなく、これまで投資をしてこなかった層が、投資を始める良いきっかけになるとみられ、来年に向けて投資信託の注目度も上がりそうです。

そこで今回は、日本株に投資するタイプの投資信託を中心に運用成績の良いファンドや現在の状況を確認してみたいと思います。

投資信託のメリット、個別株との違い

投資信託による投資のメリットは、投資信託は個別株と違って複数の銘柄や資産がセットになっているので、1つの投資信託を購入するだけで分散投資になり、個別株投資よりもリスクを低減することができるという点です。「卵は一つのかごに盛るな」という投資格言のとおりです。

また、投資信託は、ファンドマネージャーによって運用されています。彼らはマーケットの最新動向や企業の財務状況を継続的に分析し、それをもとに投資を行います。個人投資家がみずから情報を収集したり銘柄を研究したりする時間を節約することができ、文字通り、運用を「お任せ」できます。

1万円など少額からでも始めることができる点も投資信託のメリットです。

良い投資信託はどうやって判断する?

投資信託には、株式に投資するものや債券に投資するもの、外国株に投資するものなど様々な種類があります。

株式に投資する投資信託(株式投信)を購入する場合は、なるべく「運用の上手いファンド」を選びたいところです。しかしながら、国内の株式投信は現在6000本近くにものぼり、はっきり言って、玉石混交の状態です。投資家は、何を基準にファンドを選べば良いでしょうか?

- テーマや投資戦略が自分の考えと近いファンド

- ベンチマーク(指標)と比べてプラスが大きいファンド

- 純資産総額が増えているファンド

まず、ファンドのテーマや投資戦略が自分の考えと近いファンドを選ぶ方法があります。投資の方針に共感でき、ある程度、自身でファンドの内容を理解できるかどうかがひとつの指針になります。

「おすすめされてなんとなくよさそうだから」「雑誌やメディアで人気のファンドだと紹介されていたから」という選び方が悪いわけではありませんが、そういう場合でも、ファンドレポートや目論見書を一読したうえで、最終的には自身の判断で購入することをお勧めします。

また、過去のリターンを基準に選ぶ方法もあります。できれば、相場の良し悪しを加味して判断するために、日経平均株価などのベンチマーク(指標)と比べてプラスが大きいファンドも選択肢となります。

他にも、純資産総額が増えている=資金が流入しているファンドも、投資家に評価されているということになりますので、ひとつの目安になるでしょう。ただし、純資産総額については、ファンドごとに限度額を設定しているケースもありますので、確認が必要です。

運用上手を見抜く「シャープレシオ」

リスクに応じたリターンが得られているかどうかを判断する指標として「シャープレシオ」があります。

シャープレシオは、リスクあたりの超過リターンがどれだけあったかを示す指標です。超過リターンとは、国債などの無リスクの資産に対して得られた超過収益のことです。シャープレシオは、数値が大きくなればなるほど、より効率的に収益を稼いでいることによります。

たとえば、2つの投資信託のリターンが10%だった場合、一方のファンドは20%、もう一方は10%のリスクを取っていたとすると、シャープレシオが高いのは後者のファンドです。10%のリスクしか取っていないのに10%のリターンを得ており、こちらのほうがより「運用上手」ということがわかります。

過去1年で最も運用上手だった日本株ファンドは?

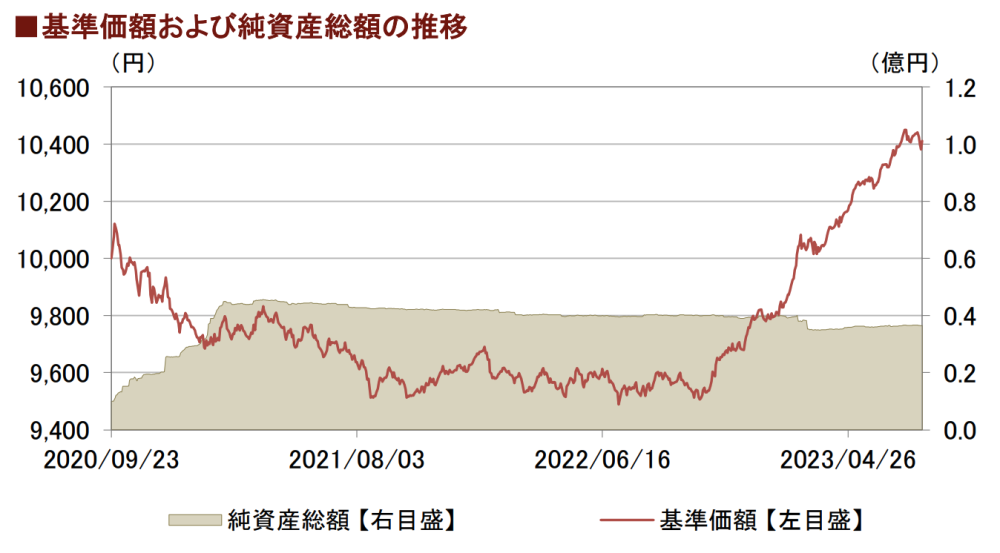

直近の過去1年間(各データは7月27日時点。以下同)でシャープレシオが最も高かったのは、三菱UFJ国際投信が運用する「百戦錬磨の名人ファンド」で、シャープレシオは3.23です。

この1年間で、投資信託の値段である基準価額は9%上昇しました。指数などの動きに比べるとやや物足りなさを感じるかもしれませんが、レンジ相場や下げ相場になった場合には運用の巧みさが生きるかもしれません。

純資産額は3600万円と少なめです。設定日は2020年9月です。

このファンドの特徴としては、株式の「買い」と信用取引の「売り」を組み合わせて、株式市場全体の値動きに左右されにくい投資戦略をとっている点にあります。

7月末に出されたファンドレポートによると、組み入れ比率上位には三菱商事<8058>や豊田通商<8015>、神戸製鋼所<5406>、鹿島建設<1812>、住友林業<1911>など、商社・鉄鋼・建設株が並んでいます(参考▶ https://www.am.mufg.jp/pdf/geppou/253903/253903_202307.pdf)。

配当利回りに着目したファンドが2位

第2位は、三井住友DSアセットマネジメントの「三井住友・フォーカス・ジャパン・オープン」でした。シャープレシオは3.07、過去1年で基準価額は28%も上昇しました。2005年10月に設定された息の長いファンドで、純資産総額は18億円です。

配当利回りに注目する投資戦略をとり、事業を拡大しながらキャッシュフローを生み出すことができる「継続的に増配できる銘柄」を選別して投資しています。株主還元強化が相場のテーマのひとつとなっている昨今には、マッチした投資戦略と言えるかもしれません。

7月末の組み入れ比率上位は、三井住友フィナンシャルグループ<8316>やみずほフィナンシャルグループ<8411>、KDDI<9433>や日本電信電話<9432>、また伊藤忠商事<8001>など、メガバンク、通信、商社といった配当利回り上位銘柄です。

ポートフォリオの全体の予想配当利回りは3.5%で、TOPIX(東証株価指数)の平均の2.3%を1%以上も上回っています(参考▶ https://www.smd-am.co.jp/fund/pdf/134808m.pdf)。

過去1年で最も資金が流入した日本株ファンドは?

次に、直近1年間で最も資金が流入した=投資家に支持され、お金が集まったファンドをランキングで見ていきましょう。

過去1年では、三井住友トラスト・アセットマネジメントの「インバウンド関連日本株ファンド(愛称:ビジット・ジャパン)」 が流入資金総額638億円でトップとなりました。その名のとおり、コロナ禍から急回復しているインバウンド(訪日客)需要の恩恵を受けている企業に投資するファンドです。

ただ、実際にはインバウンド銘柄だけでなく、港湾や空港などのインフラ整備、高品質の日本製品に対する評価の向上で海外での売上増加が期待されるアウトバウンド需要に関する銘柄も組み入れているのが特徴です。

7月末時点の組み入れ比率上位にも、アウトバウンド需要銘柄であるソニーグループ<6758>の名前が見られます。

インバウンド需要銘柄としては、「ドン・キホーテ」のパン・パシフィック・インターナショナルホールディングス<7532>や三越伊勢丹ホールディングス<3099>のほか、地方限定ブランド菓子の寿スピリッツ<2222>などが上位に入っています。

この1年で基準価額は22%上昇しました。純資産総額は約832億円。設定日は2015年9月です。運用の上手さを表すシャープレシオは2.37でした(参考▶ https://www.smtam.jp/fund/pdf/_id_510093_type_m.pdf)。

今後の人気はアクティブ投信へ?

日本株の投資信託について、「運用上手」「投資家の支持が高い」という視点で、3つのファンドをご紹介しました。

ひとくちに「日本株ファンド」といっても、投資対象や投資戦略など様々な選択肢があります。

昨今の積み立て投資ブームでは、日経平均株価やS&P500種株価指数などの株価指数に連動するタイプのインデックス・ファンドが主流となっていますが、ここでご紹介したのは、いずれもファンドマネージャーが投資対象を厳選して投資する「アクティブ型」の投資信託です。

日経平均株価が3万円を超える中で、これまで積み立ててきたインデックス型の国内株ファンドを一旦利益確定する動きがあります。その一方で、新規設定のアクティブ型の国内株ファンドに資金が入るような動きも観測されています。

インデックス投資の有用性についてはここでは触れませんが、ご自身の投資スタイルや戦略と通ずるところがあり、なおかつ運用上手なアクティブ・ファンドを見つけたら、一部の資金を振り向けてみてもいいかもしれません。