IPO公募割れ銘柄の復活劇に見る「セカンダリー投資」の醍醐味

IPO(新規上場)は、いわばアイドルのデビューイベントのようなもの。勢いのある若手の新人(銘柄)が華々しく誕生し、そのチケット(株)には2倍、3倍の値がつきます。しかし、デビュー後には一時の熱狂も静まり、「上場直後が高値天井だった」というケースも少なくありません。

その一方で、デビューこそ「公募割れ」(初値が公募価格を下回る)となってしまったものの、地道な活動を続けてファンを獲得していき、大きく成長する銘柄もあります。そんな見事な復活劇を果たした銘柄を事例に、IPOを使ったもうひとつの投資法「セカンダリー投資」について解説します。

IPO銘柄の「その後」

IPO投資では「いくらの初値がついたか」に注目が集まりがちですが、個人投資家が上場前にIPO株を手に入れるのは、なかなか難しいのが実情です。しかし、企業の成長に伴って株価の上昇が期待できる銘柄であれば、上場後でも十分にリターンを狙うことができます。

そのような投資手法が「セカンダリー投資」です。

公募割れのほうが高パフォーマンス?

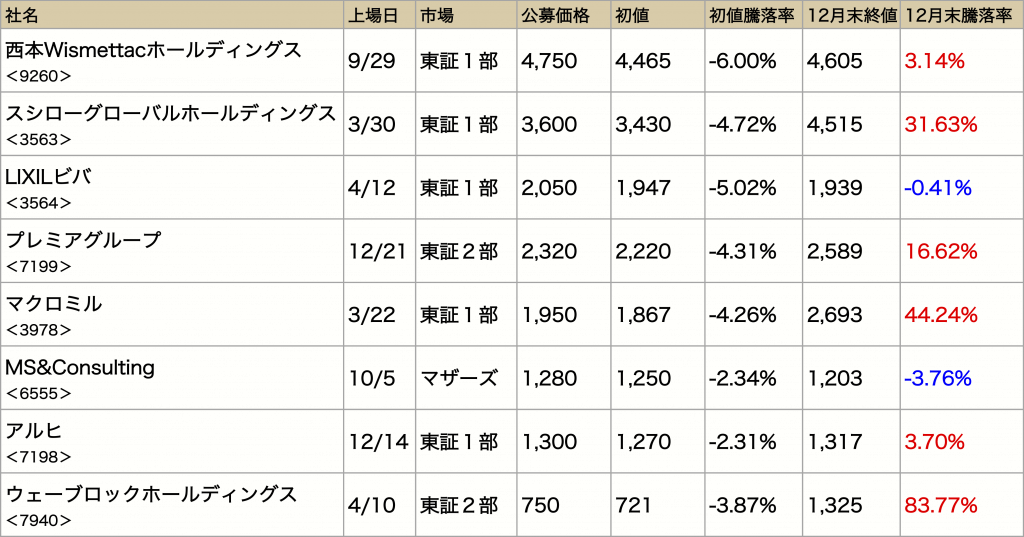

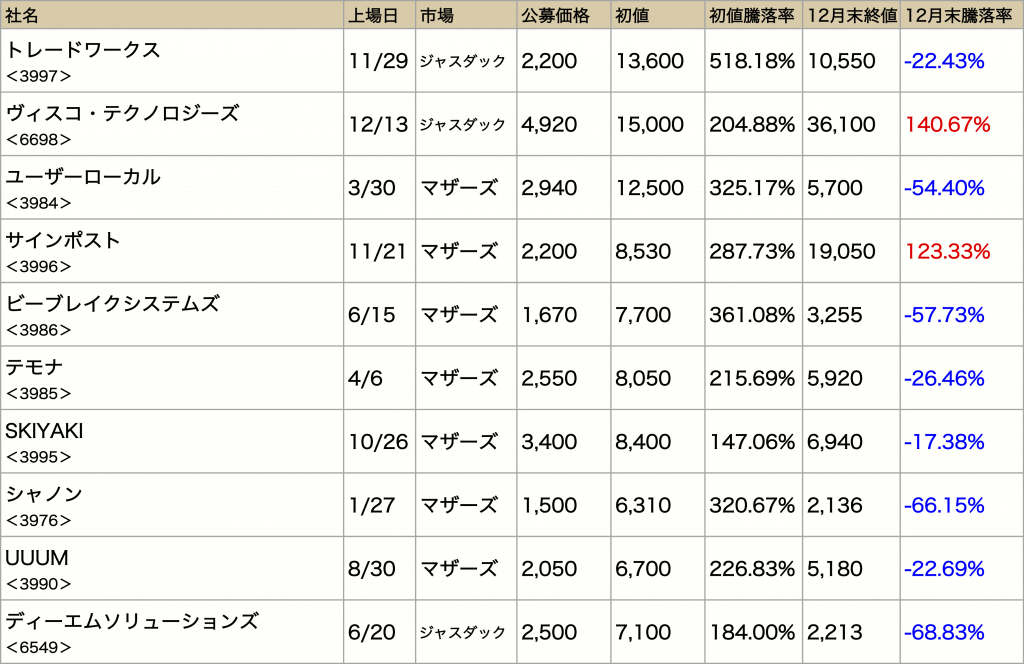

2017年のIPO市場は、新規上場90社のうち82社で初値が公募価格を上回り、初値騰落率の全体平均も112%と絶好調でした。そんな中で公募割れというほろ苦いデビューとなったのは、わずか8社。

ところが、それら8社の上場後の値動きを見てみると、初値から年末までに2ケタ以上の上昇を見せている銘柄が多くあることがわかります。それに対して、初値上昇額の上位銘柄ではマイナスが目立ち、むしろ公募割れ銘柄のほうが上場後のパフォーマンスが良かった、という結果になっているのです。

2017年・公募割れ銘柄のその後

2017年・初値上昇額トップ10のその後

初値上昇組の「その後」を詳しく追いかけた記事も、ぜひご参照ください:華々しいデビューを飾ったIPO銘柄の「その後」を追いかけてみたら……

公募割れはファンダメンタル的には割安

IPOの公募価格は、基本的には同業他社や類似企業を参考に算出され、さらにディスカウントして売り出されます。つまり、初値がこの公募価格をさらに下回って公募割れした銘柄は、ファンダメンタルズ分析から考えると割安でお得な銘柄だと考えられます。

また、上場後の株価の上昇余地を考えれば、初値で2倍、3倍とつけた銘柄よりも、公募割れ銘柄のほうが、その後に株価が大きく上昇する余地が残されている、と期待することもできるのです。

本当にあった「公募割れからの復活劇」

それでは、2017年に公募割れとなった銘柄の中から、見事な復活劇を演じた事例を見てみましょう。

2部で地味デビューだったけれど……

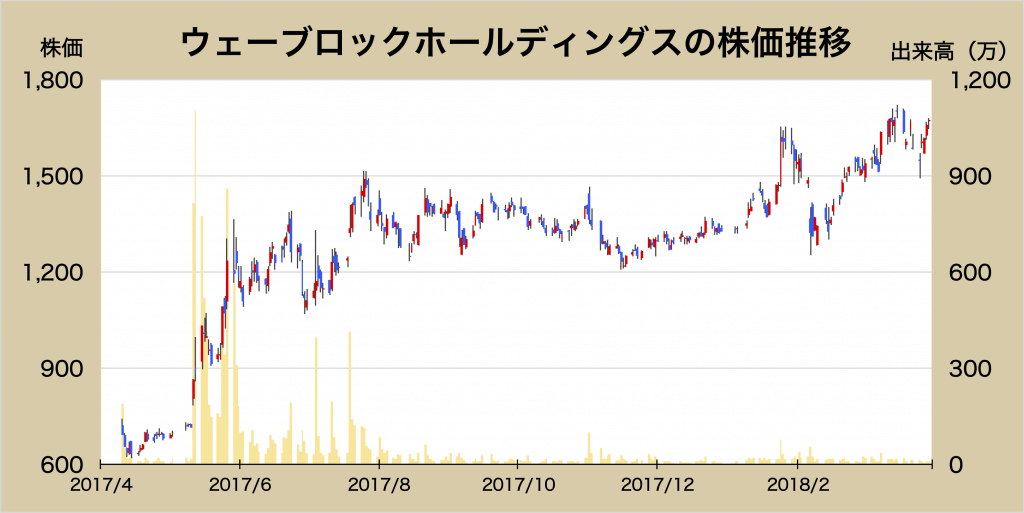

ウェーブロックホールディングス<7940>の場合

2009年7月に非上場化した同社は、2017年4月10日、8年ぶりの再上場を果たしました。ただ、IPOでは人気のない東証2部だったこと、公募規模が大きかったこと、再上場であること、ファンドの出口案件であること……などの理由から、公募価格750円に対して初値は721円で公募割れとなりました。

デビューこそ地味でしたが、業績は好調で、上場1か月後の5月10日に好決算が発表されると市場の注目を集め、株価は出来高を伴って大幅高となります。7月には上方修正、その後の決算でも好調さが確認され、また、24円の配当を発表して株主還元の高さも評価されました。その後も、業績の好調に伴って株価は順調に右肩上がりとなっています。

IPO銘柄の場合、上場時にはパッとしなくても、資金の循環があり、その後に好材料が出てくれば、投資家たちの目を引くようになります。同社は、同業他社と比べてPER(株価収益率)が低かったこともあり、上場後初のIRで業績の良さが確認されると物色の対象となり、短期資金が流入してきました。

同期に手強いライバルが多かったが……

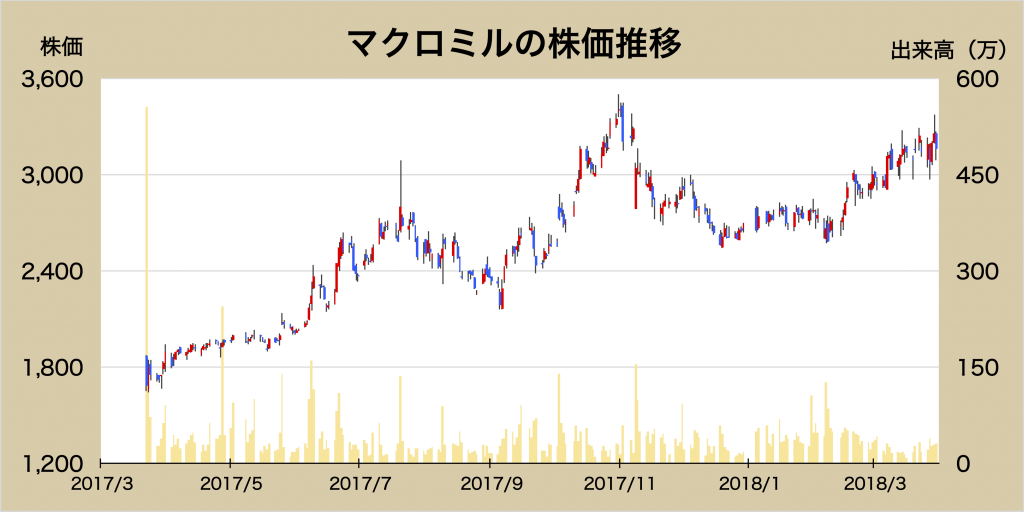

マクロミル<3978>の場合

3月はIPOが多い月であり、2017年も、16日上場のほぼ日<3560>、21日にはラーメン店「一風堂」チェーンを展開する力の源ホールディングス<3561>など、注目度が高く、大きな話題を集めた若い中小型株がこぞってデビューしました。

そんな中で22日に上場した同銘柄は、東証1部上場の大型案件であること、ファンドの出口案件であること、再上場だったことから荷もたれ感があり、公募価格1,950円から4.26%下げた1,867円で初値が付きました。

しかし、4月末のTOPIX組み入れ(後述)に向けた値上がり期待や、5月の第3四半期決算が好感されたことで株価は上昇。大手証券会社が目標株価を引き上げ、8月には過去最高益を更新する決算が発表されて上昇トレンドとなり、「業績の良さが確認される→株価上昇」という成長軌道に乗りました。

「TOPIX組み入れ」という第2のイベント

マクロミルのように東証1部に新規上場した銘柄には、上場月の翌月末に、TOPIXへの組み入れというイベントが控えています。TOPIX(トピックス=東証株価指数)とは、東証1部に上場している全銘柄の時価総額を指数化したものです。

新たに上場した企業がTOPIXの算出に組み入れられると、TOPIX連動型の投資信託を運用している金融機関は、その銘柄を機械的に購入します。それら機関投資家は投資規模が大きいため、株価に与える影響力も大きく、そうした「機関投資家の買い」の思惑から、株価が一時的に上昇する傾向にあります。

この動きを先回りして利益を狙うことも、IPOのセカンダリー投資におけるひとつの手法です。上記マクロミルの場合、上場翌日につけた最安値1,640円から、TOPIXに組み入れられた4月末の終値は1,954円にまで上昇しています。

実力派を見つけてみよう

このように、様々な理由で公募割れしてしまった銘柄でも、見事な復活劇を見せる場合があります。2018年2月に業績の上方修正を発表したプレミアグループ<7199>や、業績の好調さや元気寿司との経営統合が期待されるスシローグローバルホールディングス<3563>も、同様に株価を伸長させています。

これらの銘柄に共通することは、デビュー当初は不人気でも、業績が好調な会社であれば最終的には買われる、ということです。なぜ公募割れしたのか、業績はどうなのかなどを個別に分析し、しっかりと見極めることで、〝一発屋〟ではない〝実力派〟の銘柄を見つけられるかもしれません。

華々しくデビューした銘柄の陰で、地道に業績を伸ばしている銘柄を見つけて投資し、その成長を見守る——これもまた、セカンダリー投資の面白さと言えます。