暴落を予想できる? 集団心理からなる「恐怖指数」が教えてくれるもの

Burhan Bunardi/Shutterstock

暴落を予想する方法

株価の大暴落は恐ろしいものです。だれだって遭遇したくありません。でも、そんな「恐ろしさ」を表す指数があることをご存じでしょうか?

それが「恐怖指数」とも呼ばれる「VIX指数」です。

VIX指数が上昇すればするほど、「投資家が暴落リスクに対する警戒感を強めている」とわかり、反対に、VIX指数が低いところで安定していれば、「暴落のリスクはないと安心している」という雰囲気を読み取れる──そんな心強い指標です。

株価は集団心理で動きます。VIX指数によって、どれだけ市場参加者が「ビビっているか」を数値で把握できれば、大いに活躍してくれそうです。というわけで、VIX指数をはじめとした集団心理を表す指標と、その見方について紹介します。

鍵は「ボラティリティー」にあり

そもそも、「市場参加者がビビっているかどうか」をどうやって算出するのでしょうか。その鍵となるのは「ボラティリティー」です。このボラティリティーがVIX指数(恐怖指数)につながっていくので、まずはボラティリティーについて説明します。

ボラティリティーとは「変動率」、つまり「値動きの幅」のことです。たとえば以下の2つであれば、②のほうが「ボラティリティーが大きい」と言えます。

①ある一定期間で、株価が1,000~1,100円で動く株

②ある一定期間で、株価が800円~1,500円で動く株

そして、ボラティリティーには2種類あります。

- ヒストリカル・ボラティリティー……過去の実際の変動率

- インプライド・ボラティリティー……将来の予想の変動率

過去の変動率は、実際の数値があるので測定も簡単です。しかし、「将来の予想変動率」はどのように測定するのでしょうか?

金融の世界には「オプション取引」というものがあります。「将来の決められた期日に、あらかじめ決められた価格対象となっている資産を買い付ける、または売り付ける『権利』を売買する取引」です。このオプション取引の価格から、市場参加者が予想している将来のボラティリティーを逆算できるのです。

日本株の未来を映す「日経平均VI」

日経平均株価のボラティリティー指数には、過去の変動率(ヒストリカル・ボラティリティー)を表す「日経平均HV」と、将来の予想変動率(インプライド・ボラティリティー)を示す「日経平均VI」があります(VI=ボラティリティー・インデックス)。

両者の差を見るのも面白いのですが、ここでは、これからの市場の雰囲気を知ることのできる「日経平均VI」(=予想変動率)について詳しく見ていきましょう。数値は「日経平均プロフィル」のサイトで確認することができます。

(参照)日経平均ボラティリティー・インデックス - 指数情報 - 日経平均プロフィル

2021年7月29日の日経平均VIは「21.12」でした。これは、「市場参加者の予想の平均に基づけば、日経平均株価は『今後1年のうちに約68%の確率で、この日の終値(27,782.42円)から上下21.12%の範囲(33,650.07円~21,914.77円)で変動する』だろう」という意味です。

ここで「約68%の確率で」という数値がしれっと出てきますが、これにピン!ときた人は統計通です。1標準偏差(σ)の中にデータが含まれる割合が68%のため、このような表現になっていますが……とりあえず、ピン!とこなかった人は「そういうことらしい」と思っておいて大丈夫です。

予想変動率は「推移」で見る

日経平均VIは、ある一日の単体の数値ではなく「推移」で見ることに意味があります。たとえば、ある年の8月2日の数値は24.19で、8月9日には42.69に上昇していたとすると、「市場参加者の株価下落に対する警戒感が高まった」ということがわかります。

そして、日経平均VIは通常20~30程度を推移します。したがって、これを大きく上回ってきたら「暴落リスクを強く意識している投資家が増えてきた」とわかるのです。

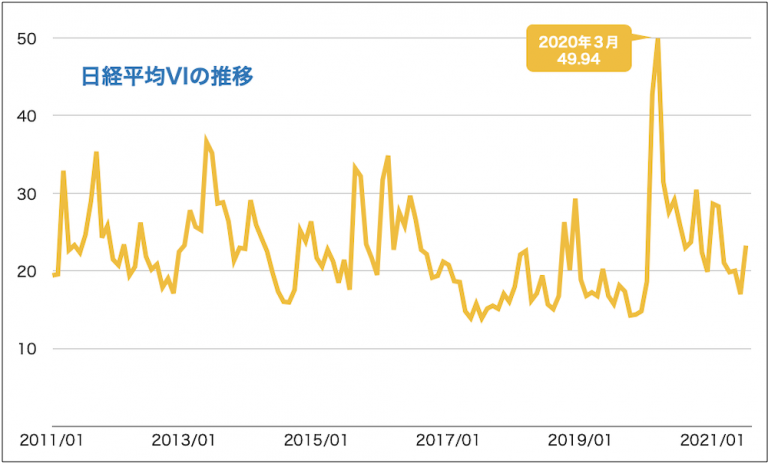

過去10年の日経平均VIの推移を見てみましょう(月足/終値ベース)。

ズバ抜けてグラフが飛び上がっているのは、コロナショックが起きた2020年3月です。市場の不安がはっきりと見て取れます。それ以外の時期は、上がっては下がり、下がっては上がり……を繰り返しています。

相場はセオリーどおりには動かない

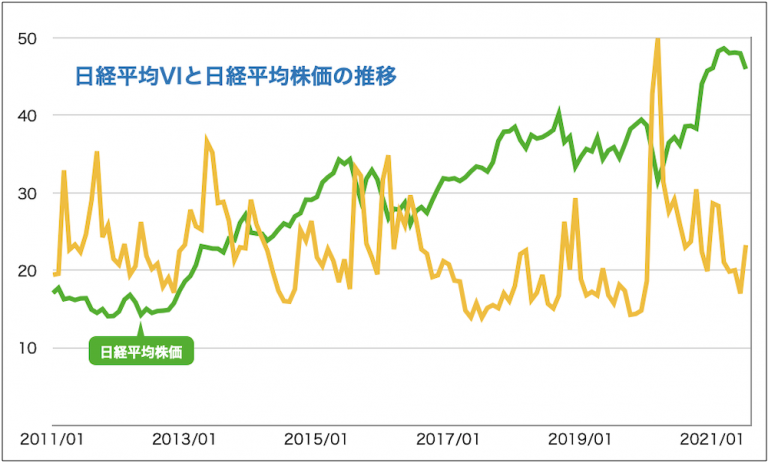

次に、過去10年の日経平均株価の推移もあわせて見てみます。

「市場関係者がビビっていれば株価は下がり、強気なら株価は上がる」のがセオリーならば、日経平均VIと日経平均株価は「逆相関(逆の動き)」になるように思えます。しかし、双方のチャートを見るかぎり、必ずしもそうなっているわけではないことがわかります。

なぜなら、日経平均VIは、あくまで「市場参加者の予想の平均」に基づいたものだからです。

これを見て、もしかすると「あんまり当てにならないなぁ〜」と思ったかもしれません。しかしながら、コロナショックで急落する株価と、それに反して急上昇する日経平均VIには、投資家たちの言葉にできない不安が見て取れるのではないでしょうか。

S&P500が示す「恐怖指数」とは

ここでようやく「恐怖指数(VIX指数)」のお話になります。恐怖指数、つまりVIX指数とは、S&P500のオプション取引の予想変動率を日経平均VIのような手法で数値化したものです。

S&P500は、アメリカ市場における日本のTOPIX(東証株価指数)にほぼ相当する存在。世界の株式市場の中心はアメリカであり、アメリカ株の動向が各国株に与える影響も大きいため、世界中の投資家がこのVIX指数を注目しているのです。

アメリカ市場はバブルなのか? 否か?

VIX指数の見方については「10~20の間を推移する」とする解説が多いようです。「20を超えたら即、危険信号」ということではありませんが、25を超えたら、投資家の警戒感がかなり高まっていると見たほうがいいでしょう。

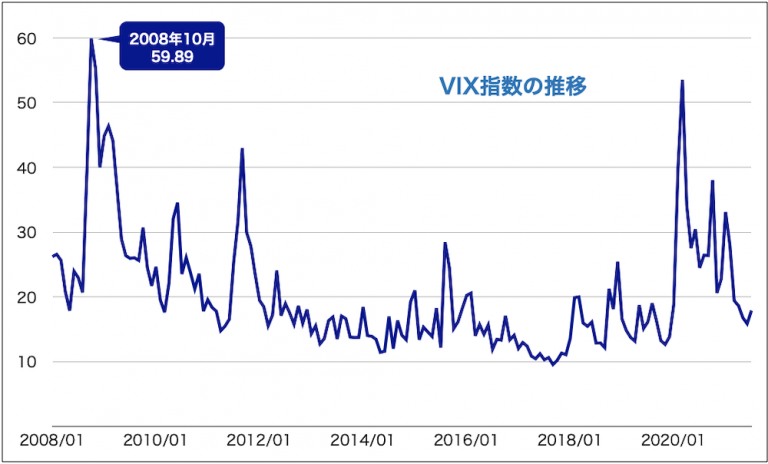

それでは、2008年以降のVIX指数の推移を確認してみます(月足/終値ベース)。

最も飛び抜けているのは2008年10月のリーマンショック時で、VIX指数は60近くまで急上昇しました。

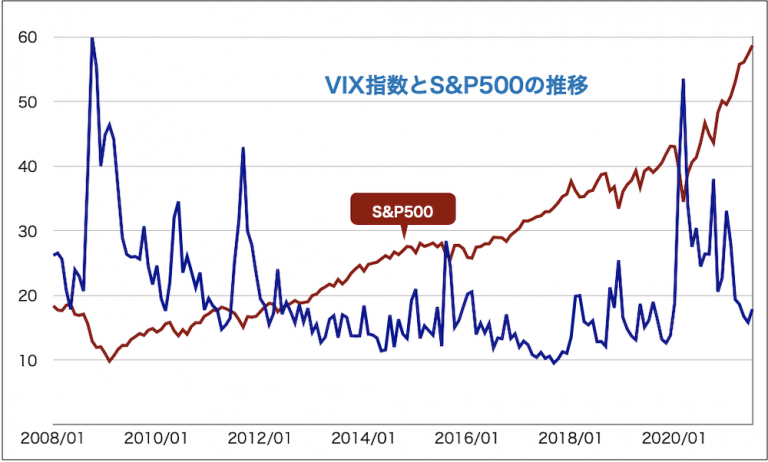

ここに、VIX指数のもととなるS&P500の推移をあわせてみましょう。

リーマンショック後のS&P500は一貫して上昇してきましたが、その一方で、VIX指数は低水準に留まっていました。このことから、世の投資家たちがこの状態を『バブル』あるいは『異常な高値』だとは思っていなかったことが読み取れます。

そして、コロナショックを受けてS&P500も急落し、VIX指数が大きく跳ね上がったのも束の間、すぐに落ち着きを取り戻し、過去最高値を更新しながら上昇を続ける株価とは対照的に、VIX指数は再び低水準に戻りつつあります。

恐怖の先に見えるもの

投資家たちが、日経平均株価が今後どうなると想定しているかを表した数値が「日経平均VI」であり、アメリカ版TOPIXであるS&P500指数が今後どうなると想定しているかを表したものが「VIX指数(恐怖指数)」です。

日経平均VIもVIX指数も、数値が大きければ大きいほど「変動率(ボラティリティー)が大きいと投資家たちは踏んでいる(=暴落の可能性が高いと見ている)」ということです。

本来、日経平均株価と日経平均VI、そしてS&P500指数とVIX指数は、いずれも逆相関になりやすいはずですが、必ずしもそうはなりません。これらの指数は「現時点での投資家の予測に基づいた数値にすぎない」からです(投資家の予測が当たらないことは、よくご存じの通りです)。

あくまで参考数値ではありますが、「集団心理」というつかみどころのないものを数値にしているという点や「世界の投資家が見ている」という点において、VIX指数をチェックすることで相場観を知ることもできるでしょう。時には、そこから思わぬ発見があるかもしれません。