1月の株価はどうなる? 追い風を背に日本を元気にする「辰巳天井」となるか

《マーケットにはその月ごとに恒例のイベントやアノマリー(経験則)が存在します。それらを知っておけば、突発的な急落にも上手に乗り切ることができます。波乱含みながらも上昇しやすい傾向がある、といわれる1月相場の傾向と対策を解説する【今月の株価はどうなる?】》

波乱の中で上昇する1月相場

1月は波乱含みながらも上昇しやすい月です。

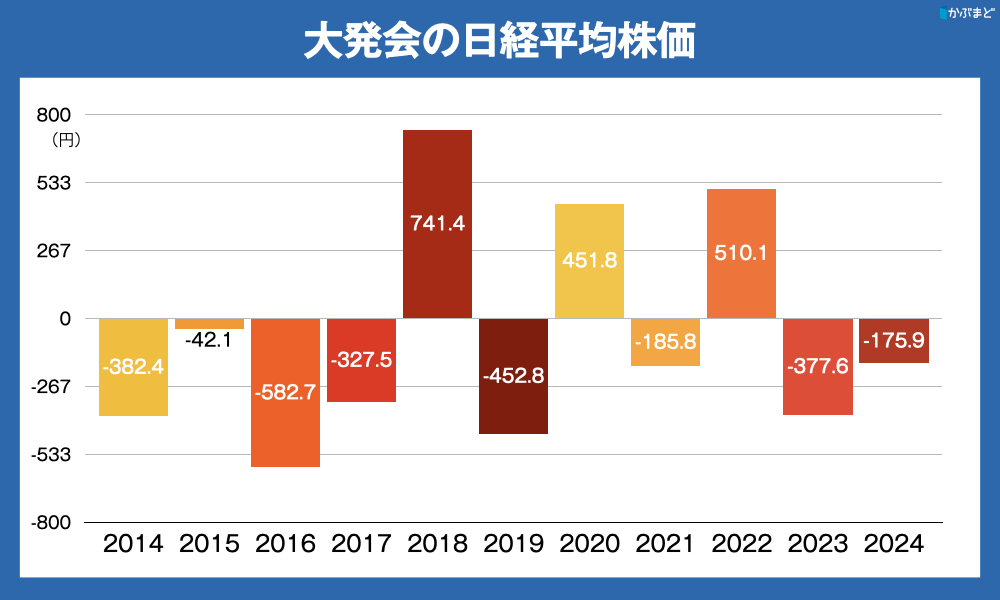

なかでも、新春相場幕開けの大発会(年始の最初の取引日)は、ここ数年は波乱の展開となることが多く注意が必要な日です。2024年も、取引が始まってすぐに、日経平均株価は昨年の大納会(年末の最後の取引日)終値から700円以上も下げました。

こうして始まった2024年の最初の月には、様々なイベントが待ち受けています。まず、上旬から中旬にかけては、百貨店や外食の年末商戦の結果(12月の月次)が発表され、好調ならば関連銘柄がにぎわいを見せます。

中旬からは、アメリカの銀行株を皮切りに日米で決算発表が始まるほか、MSCI指数の2月の入れ替え銘柄の予想が各社から出揃い、投資家の注目を集めます。下旬にかけては、日米の中央銀行の政策が焦点となります。

特に注目を集めるイベントとしては、次のようなものが挙げられます。

- 台湾総選挙(13日)……地政学リスクが高まる可能性あり

- ダボス会議(15〜19日)……要人発言に注意が必要

- 日銀金融政策決定会合(22〜23日)……いよいよマイナス金利が解除されるか?

- 米FOMC(30〜31日)……利下げ早期開始への期待が高まりそう

株式市場にとって大きな目玉政策である「新NISA」がスタートする点にも注目です。

最強の辰年における1月効果

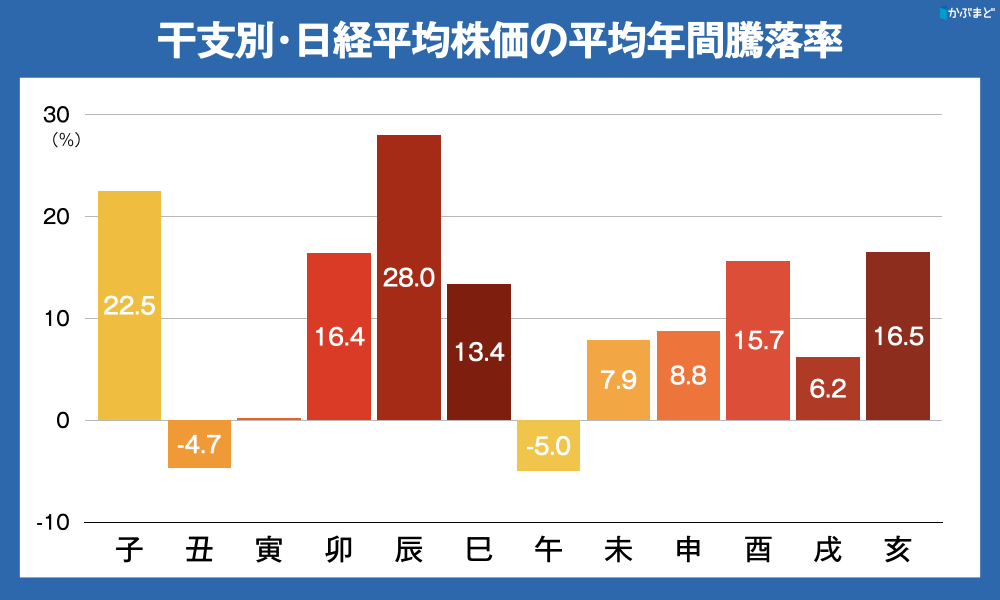

2024年は「辰年」。辰年は、株式相場にとっては「当たり年」です。証券業界では上昇相場への期待が高い年として知られ、実際、過去の辰年の日経平均株価の年間騰落率の平均は28%に達します。これは、十二支の中で最も良いパフォーマンスです。

そんな辰年の始まりを告げる1月の株価はどうなるのでしょうか?

1月相場は上昇しやすく、「1月効果」と呼ばれるアノマリーもあります。機関投資家や個人投資家が年末年始のリスクオフで落としたポジションを1月に買い戻したり、節税目的で売却しておいた分を買い戻したり(タックス・ロス・セリング効果)、といった影響で上昇しやすいのです。

近年の1月相場を見てみると、日経平均株価の成績は、過去10年では5勝5敗の五分、20年でも11勝9敗にとどまっています。

しかしながら、これは1月の季節性が失われたわけではなく、そもそも1月は「小型株」を中心に強いことが関係しています。リスクオフ後の買い戻しや節税効果による需給状況を考えると、小型株ほど顕著にその影響が反映されるのです。

また、1月相場の注意点として、近年の大発会は急落するケースが増えています。2019年は、米アップルの下方修正ショックで日経平均株価が452.81円安。2023年はテスラショックで377.64円安。

そして2024年。大発会4日の日経平均株価は、元日に能登半島で発生した地震や、2日に羽田空港で起きた衝突事故、さらには、3日の米ニューヨーク市場で株価が下落したことなどを受けて、一時は700円も下げる場面もあり、終値は175.88円安でした。

1月の日経平均株価はどう動く?

では、実際の1月の日経平均株価はどのように動いたのか、過去3年の値動きをチャートで確認してみましょう。

・2023年1月の日経平均株価

17〜18日に行われた日銀金融決定会合で金融緩和の維持が決定。金利上昇や円高への懸念が後退し、輸出関連などの主力株に買い安心感が広がって、日経平均株価は27,000円台を回復しました。

・2022年1月の日経平均株価

世界的な景気減速懸念や米FRBの金融引き締めへの積極姿勢から、アメリカの金利高への警戒感が高まって、米国株が主要ハイテク株を中心に大きく下落。日本株も、前年から続いていた下落に拍車がかかる展開となりました。

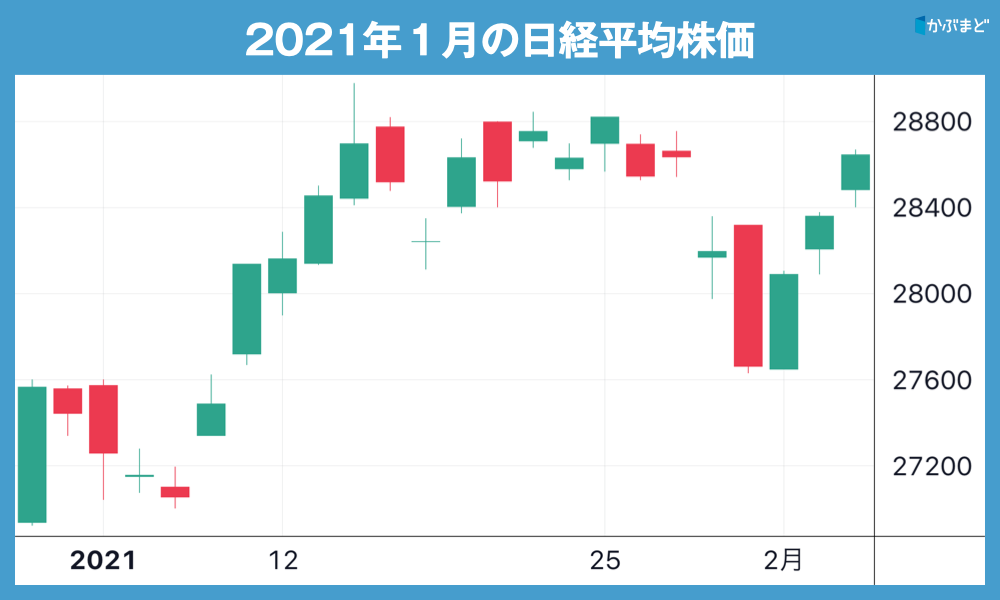

・2021年1月の日経平均株価

アメリカにバイデン政権が発足。追加経済対策を示したことに加えて、世界や日本国内でも新型コロナのワクチン接種が始まったことから景気停滞懸念が後退。さらに、IMFが世界の2021年の成長率見通しを上方修正したことも後押しとなって、日米ともに株価は上昇しました。

しかしながら、月末にかけては米国株の投機的な売買による混乱で株価は調整となりました。

過去3年のチャートを見てみると、2022年はダダ下がりの展開でしたが、2021年、2023年は大発会こそ大幅安ながらも中旬にかけては持ち直し、その後に行われた中央銀行の動きで日米の明暗が別れた展開となりました。

2024年は22〜23日に日銀の金融政策決定会合が開かれ、マイナス金利解除となれば株・為替ともに波乱の展開となりそうです。続いて30〜31には米FOMCが開催され、利下げの早期開始への期待が高まればハイテク株を中心に一段高の動きとなる可能性もあります。

いずれにせよ、日米の中央銀行の動きに注視しておきたいところです。

冬の上方修正を見逃すな

1月後半からは3月期決算企業において第3四半期(10〜12月)の決算発表が始まります。この第3四半期決算ともなると、これまで通期の業績予想の修正に慎重だった企業も、続々と上方修正に踏み切り始めます。

上方修正を出す企業を見分けるポイントとしては、まず、今期に入って2度の上方修正をしていることが挙げられます。つまり、第1四半期と第2四半期(中間決算)のいずれでも上方修正を出している、ということです。

中間決算までに業績に勢いがあるならば、そのペースが減速しない限り、業績は加速度的に上振れしてさらなる上方修正が期待できます。

その他には、以下のようなポイントもあります。

- 市場コンセンサス予想が会社予想を上回っている

- 市場予想のEPS(市場コンセンサス)が過去4週間で上昇している

- 第2四半期累計(4〜9月期)営業増益率(前年同期比)が通期の会社予想を上回っている

- 次期の市場予想営業利益が今期利益に対して10%以上の増益見通しになっている

ただし、上方修正を出した銘柄の株価が必ず上がる、とは限りません。決算内容が市場コンセンサス予想を上回っているか届かないかでも明暗が分かれますし、決算発表や上方修正の時点でどの程度まで株価に織り込まれているかにも左右されます。

第3四半期の特徴として、上方修正がポジティブサプライズだった銘柄はその後の株価のパフォーマンスがよく、下方修正の場合でも翌日の下落以降はリバウンドが起こりやすい、ということがあります。これは、投資家が来期業績を見据えて先回りで物色するためです。

また、大規模な自社株買いを発表した銘柄はパフォーマンスが良いことで知られていますので、こうした会社発表のニュースには注目しておいたほうがいいでしょう。

新NISAで狙うべきは高配当株

岸田政権が掲げる「資産所得倍増プラン」の目玉政策である新NISAが、いよいよスタートします。

投資信託とETFが投資対象の「つみたて投資枠」と、上場株式、投資信託、ETF、REITが投資対象となる「成長投資枠」がありますが、個別株で新NISAの恩恵に与りたいと考えるなら、成長枠での「高配当株」への投資が有効です。

高配当株は毎年一定の配当が得られるだけでなく、そのことが、株価が下落した際にも一定の下値を支えてくれます(配当への期待があるため売られ過ぎることが少ない)。NISAの枠内で購入した分については、売却益はもちろん配当にも税金はかかりません。

ただ、新NISAのスタート直後は人気が集中して高値掴みとなるかもしれません。また、3月期決算企業の配当取りが活発化する3月などは、購入するタイミングとしては避けたほうが良さそうです。

追い風を背に「辰巳天井」に期待

東証では2024年1月15日から「資本コストや株価を意識した経営の実現に向けた対応」に関して、対応を行っている企業名の一覧を毎月公表する予定です。2023年は、こうした東証の経営改革要請が支援材料となって日本株は大きく上昇しました。2024年はさらにその流れが加速しそうです。

ここから先は、どれも一緒だと見るのではなく、改革に本気の企業を自分の目で選別する必要がある、ということにもなるでしょう。

卯年から辰年、そして巳年にかけては「黄金の3年」とも言われます。相場格言にも「卯は跳ねる」と言われるとおり、卯年2023年の株価は見事に跳ねました。続く「辰巳天井」に向けた道筋がついた、という見方もできるでしょう。

日本中が沈んだニュースに覆われて始まった2024年。この一年を占う1月相場の展開に、例年以上に注目と期待が集まりそうです。東証の改革や新NISAも追い風にして、株式市場から日本に元気を与えられるよう、新春相場に大いに期待しましょう。