売買単位が100株に統一! 株式併合されると株価への影響はどうなの?

なぜ売買単位を統一するのか?

株式の売買単位(単元)は、その株式を取引するときの最低株数で、銘柄ごとに異なります。2017年1月現在では、100株と1000株の2種類のみですが、かつては1株、10株、50株……など、8種類もの単位がありました。

しかし、このように売買単位が何種類も存在する市場は国際的にも稀で、とても使い勝手が悪く、投資家にとっての利便性を低下させる原因となっていました。

売買単位を100株に集約すれば、必要な最低投資金額を把握しやすくなりますし、銘柄同士の比較も容易になります。市場の使い勝手が向上し、国内外から多くの投資資金が入ってきます。また、中長期的には流動性の向上にもつながります。

さらに投資家の立場で言えば、取引を行う際に「100株だけ売却するはずが、1000株売ってしまった!」などの誤発注のリスクが減る、という効果も期待できます。

2018年10月までに100株に統一!

そこで、東京証券取引所をはじめとする全国証券取引所は、2018年10月までに売買単位を100株に統一することとしています。この計画は2007年11月以降、全国証券取引所が「売買単位の集約に向けた行動計画」として進められてきました。

当初8種類あった売買単位も、いまでは1000株と100株の2種類に統一され、2018年10月にはすべての銘柄が100株単位になる、という最終段階まで来ています。東証上場の企業の80.1%が、すでに100株単位へと変更しています(2017年2月1日時点)。

必要資金が10分の1になる?

売買単位がすべて100株になることで、今後、個人投資家にとってどのような影響があるのか、気になりますよね。とくに「株価への影響はどうなるの?」が知りたいところです。

ここで注目すべきは、株を買うときに投資する「必要最低投資金額」がどうなるか、です。売買単位の変更により、1単位あたりの必要最低投資額が小さくなれば、投資資金が少ない投資家でも手を出しやすくなり、流動性が向上し、プラス効果となります。

たとえば、1株の株価が1,000円、売買単位が1000株の銘柄なら、必要最低投資金額は1,000円×1000株=100万円です。この銘柄が、1000株→100株の売買単位の統一を行うと、1,000円×100株=10万円となり、必要最低投資金額が10分の1に下がります。

100万円は無理だけど10万円ならば……と、これまで躊躇していた個人投資家などが新たに買いに入ることが考えられます。その結果として取引量や出来高が増えれば、短期で売買するトレーダーや機関投資家も参入し、より活発な売買が行われるようになります。

このように、流動性が向上することで、株価にはプラスに働きます。企業側にとっても、個人投資家のような中長期保有の株主が増えると株価が安定する、というメリットがあります。

売買単位統一と同時に起こること

以下は、2017月4月に売買単位の統一をする銘柄です(今後予定している銘柄は、日本取引所グループのホームページで確認できます → http://www.jpx.co.jp/equities/improvements/unit/04.html)。

| 銘柄名 | 売買単位の変更日 (効力発生日) | 変更内容 | 備考 |

| 三井金属エンジニアリング | 2017年4月1日 (同上) | 1000株→100株 | |

| コーアツ工業 | 2017年3月29日 (2017年4月1日) | 1000株→100株 | 同時に、株式併合(10株→1株)を実施 |

| 東京エネシス | 2017年4月1日 (同上) | 1000株→100株 | |

| キッコーマン | 2017年4月1日 (同上) | 1000株→100株 | |

| 東レ | 2017年4月1日 (同上) | 1000株→100株 | |

| 関東電化工業 | 2017年4月1日 (同上) | 1000株→100株 | |

| ライオン | 2017年4月1日 (同上) | 1000株→100株 | |

| ホソカワミクロン | 2017年3月29日 (2017年4月1日) | 1000株→100株 | 同時に、株式併合(5株→1株)を実施 |

| 丸山製作所 | 2017年3月29日 (2017年4月1日) | 1000株→100株 | 同時に、株式併合(10株→1株)を実施 |

| 富士通ゼネラル | 2017年4月1日 (同上) | 1000株→100株 | |

| サンコー | 2017年4月1日 (同上) | 1000株→100株 | |

| 扶桑電通 | 2017年3月29日 (2017年4月1日) | 1000株→100株 | 同時に、株式併合(10株→1株)を実施 |

| 三井不動産 | 2017年4月1日 (同上) | 1000株→100株 | |

| 三菱地所 | 2017年4月1日 (同上) | 1000株→100株 | |

| 杉村倉庫 | 2017年4月1日 (同上) | 1000株→100株 | |

| 学研ホールディングス | 2017年3月29日 (2017年4月1日) | 1000株→100株 | 同時に、株式併合(10株→1株)を実施 |

| ホウライ | 2017年3月29日 (2017年4月1日) | 1000株→100株 | 同時に、株式併合(10株→1株)を実施 |

| 太洋物産 | 2017年3月29日 (2017年4月1日) | 1000株→100株 | 同時に、株式併合(10株→1株)を実施 |

変更内容の欄には、売買単位が「1000株→100株」とあり、備考欄を見ると、同時に株式併合(10株→1株 あるいは 5株→1株)が行われる銘柄もあることがわかります。

「株式併合」は「株式分割」とは逆で、2株を1株に併合する、といったケースです。たとえば1000株保有の株主は、2:1の株式併合によって500株保有となりますが、理論上、株価は2倍に調整されるため、併合前後で資産価値は変わりません。

売買単位の統一の推進と同時に、東京証券取引所では必要最低投資金額を「5万〜50万円」とすることを推奨しています。NISAの枠にも収まりやすく、個人投資家が流入しやすいためです。これが、売買単位統一と同時に株式併合を行うか否か、という対応の違いに表れています。

ここでもう一度、上のリストを見てみましょう。すると、3つのパターンが読み取れます。

1.売買単位の変更のみ

1000株→100株の売買単位の変更のみを行う銘柄で、リストの備考欄が空欄のものです。キッコーマン<2801>や東レ<3402>、ライオン<4912>、富士通ゼネラル<6755>、三井不動産<8801>、三菱地所<8802>などが該当します。

1000株単位だったのが100株単位になりますので、必要最低投資金額が10分の1に下がります。たとえばキッコーマンなら、3月1日の終値は3,430円なので、購入するには343万円必要だったのが34万3,000円で済むことになります。

必要最低投資金額が下がることで、上で説明したように流動性が向上し、株価にプラス効果が期待できます。

2.売買単位の変更と同じ割合で株式併合

売買単位の変更とともに株式併合が行われます。その際、売買単位の変更(1000株→100株)と同じ10分の1の割合で株式併合が実施される銘柄です。備考欄に「同時に、株式併合(10株→1株)を実施」とある学研ホールディングス<9470>や太洋物産<9941>などです。

売買単位が10分の1になりますが、株式併合によって株数も10分の1、株価は10倍になります。こうすることで、たとえば元の必要最低取引金額が50万円未満だった場合、投資単位の水準を維持することができます。

株価309円(3月1日終値)の学研ホールディングスなら、309円×1000株=39万1,000円必要だったのが、100株単位となった場合、309円×100株=3万900円となり、東証がめざす投資単位の水準(5万〜50万円)を維持できません。

また、企業にとっては株主増加による管理コストが上昇し、個人投資家にとっても株を購入する際のコスト割合が高くなります。

そこで、株式併合によって10株を1株とすることで株価を10倍の3,090円にし、3,090円×100株=39万1,000円というように必要最低投資金額を維持できます。したがって、株価への影響も理論上はありません。

3.売買単位の変更とは異なる割合で株式併合

このケースでは、売買単位が1000株→100株になると同時に、5株を1株にする株式併合が実施されます。上のリストではホソカワミクロン<6277>が該当します。

ホソカワミクロンの株価は844円(3月1日終値)。現時点で購入するには、844円×1000株=84万4,000円が必要ですが、5:1の株式併合が行われると株価は5倍の4,220円となり、売買単位は100株になるので、4,220円×100株=42万2,000円。東証がめざす50万円以下の必要最低金額に収まることになるのです。

このように、売買単位の変更と株式併合を同時に行うことで、投資単位の調整が行えます。必要最低投資金額が下がることで、流動性の向上が期待され、株価へのプラスの影響が期待できます。

必要最低投資金額を下げるための株式分割も

こうした動きに伴い、すでに100株単位になっているものの、必要最低投資金額が50万円以上の銘柄については、それを引き下げるために「株式分割」を実施する企業が増えることが考えられます。

株式分割が実施された場合、これまで必要最低投資金額が高すぎて手が届かなかった銘柄が、より少ない資金でも投資できる水準に引き下がります。もちろん銘柄次第ですが、流動性が向上し、株価にとってはプラス効果が期待できます。

実際の株価はどうなるのか?

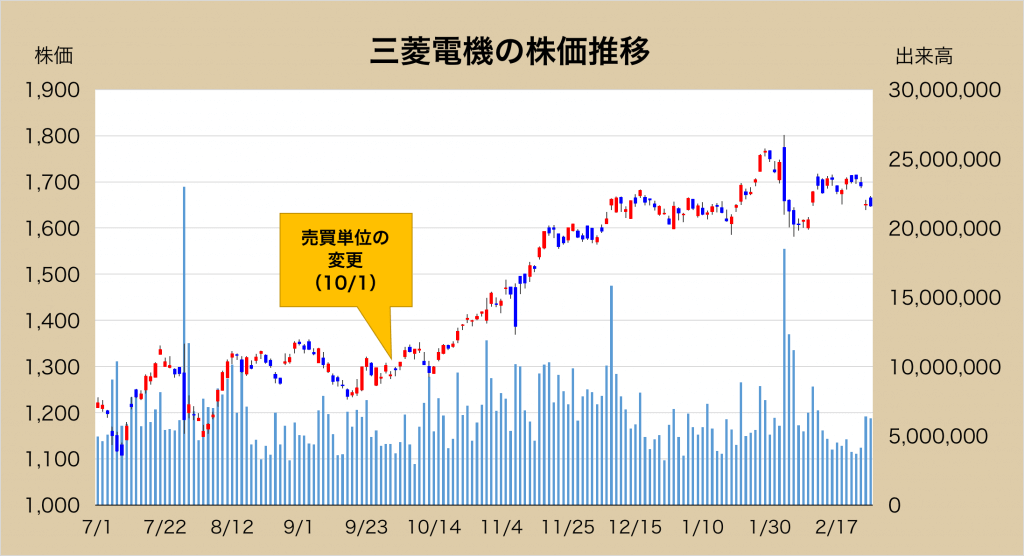

それでは、実際の株価の動きを見てみましょう。こちらは2016年10月1日付で1000株→100株の売買単位の変更を実施した(株式併合は行わない)三菱電機<6503>のチャートです。

売買単位の変更前は、必要最低投資金額が160万円近くの「値がさ株」でしたが、変更後は16万円で投資できるようになりました。10月末に公表された第2四半期決算で通期業績予想を上方修正するなど好調だったことも相まって、出来高も増加し、11月には年初来高値更新、その後も上昇を続けました。

足元はやや調整となっていますが、売買単位変更によって必要最低投資金額が下がる→好業績→資金流入→株価上昇、と株価にとってプラス効果となる好例となったことが見て取れます。

判断材料のひとつとして

売買単位の変更は、個人投資家にとっては、必要最低投資金額が下がることで買いやすくなるため、NISAや小口での分散投資も可能になります。また個人マネーの流入が増大することで、株式相場全体の下支え要因となり、個人投資家にとっても、株式相場全体にとってもメリットが多く、プラス効果が高いと言えそうです。

一方で、株価にとっては、「売買単位の変更=プラス効果で株価上昇」ということには必ずしもつながりません。

株式投資においては、個々の銘柄の業績や成長性、株価のトレンドなど、あらゆることを考慮して、総合的な判断で投資を行うことが重要です。その上で、「売買単位の変更」も判断材料のひとつとして活用してみてください。