下方修正で株価上昇のなぜ? 株価を取り巻く予想と期待、そして需給

株価を動かすのは業績よりも予想?

株価を動かす要因のひとつに企業業績があります。企業が自社の業績を発表するのは、基本的に年に4回、第1四半期決算、中間決算、第3四半期決算、そして本決算です。

いずれの業績発表も注目されますが、株価に与える影響が大きいのは中間決算および本決算です。なぜなら、それまでの実績に加えて、その後の業績予想が発表されるのが中間決算と本決算だからです。中間決算では、その年度の残り6か月の見込みが、本決算では、新年度1年間の業績予想が発表されます。

株価は将来の動向を織り込んで動くため、実績もさることながら、予想にはとりわけ注目が集まります。

予想するのは企業だけではない

実は、業績を予想をするのは当該企業だけではありません。業績予想は、『会社四季報』で知られる東洋経済新報社や、各証券会社に所属する証券アナリストたちも適時行っていて、日本経済新聞社も取材記事に独自の予測数値を載せることがあります。

こうした観測記事やアナリストが発表した業績予想に株価が反応するのも珍しいことではなく、さまざまな動きを繰り返しながら、市場が見ている業績予想のコンセンサス(平均値)が醸成されていきます。このコンセンサスが変化するときに株価はよく動く、という特徴があります。

業績発表は決算時だけではない

企業が発表する業績予想は、決算発表直後には確からしいと考えられますが、数か月経過すると、必ずしもそうではなくなります。また、様々な前提条件によって、控えめな予想になる傾向もあります(例えば、円安が業績にプラスになる企業が、現在の為替よりも円高想定をしている場合など)。

業績予想が期中で大きく変化しそうな場合、企業は速やかに修正発表を行わなければなりません。売上高に対して1割、営業損益・経常損益・当期純損益に対して3割を超える変動(上振れ・下振れともに)が生じる見込みとなった段階で、業績修正の発表が行われます。

この他にも、配当予想の修正が行われることもありますので、結局のところ、企業の業績発表は4回+αというわけです。ちなみに、なかには業績予想を発表しない企業もあります。

修正発表と株価の複雑な関係

一般に、それまでの市場コンセンサスよりも業績が上方に振れた場合には株価が上昇、下方に振れた場合には株価が下落する傾向にあります。業績がそれほど良いなら株価は上がるだろう、業績が悪いなら売却してしまおう、と投資家が考えるわけです。

大幅な上方修正でストップ高

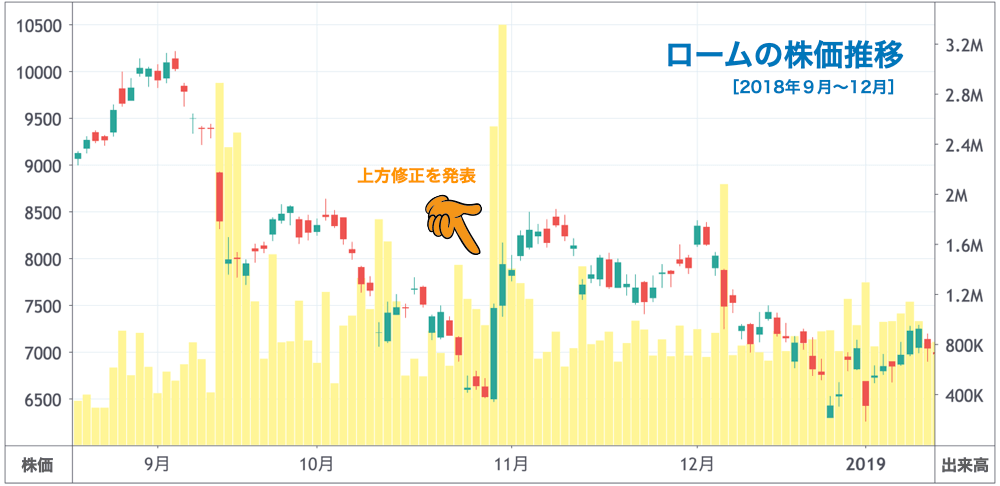

2018年10月30日、電子部品大手のローム<6963>が業績の上方修正を発表しました。中間期では売上高が予想比0.4%、経常利益が予想比42%の増加、通期も当初の減益予想が一転、大幅増益へと転じたのです。

修正発表直後、株価は値幅制限いっぱいのストップ高となり、翌日も大幅に上昇しました。投資家にとってはまさに寝耳に水。業績がそれほど好調だとは思っていなかったのです。

一般にはこのような値動きを見せるケースが多いのですが、「絶対」はないのが株の難しいところ。修正発表によって、まったく逆の値動きを見せるケースもあるのです。

上方修正なのにストップ安

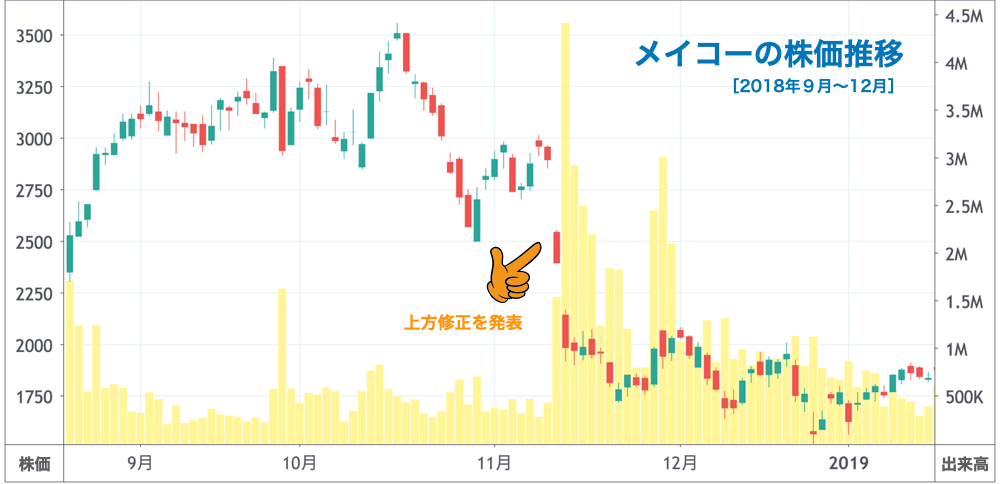

ロームと同時期の2018年11月9日には、小型電子部品メーカーのメイコー<6787>が業績の増額修正を発表しました。売上高は当初予想比1.6%、経常利益は32%の増加だったのですが、株価は翌日にストップ安、翌々日も大幅な下落となりました。

これは、そもそも「大きく増額するのではないか」という市場の期待があり、実際の修正内容がその期待値に届かなかったことによる失望と、材料の出尽くしで見切り売れされたと考えられます。

大幅な下方修正で株価上昇?

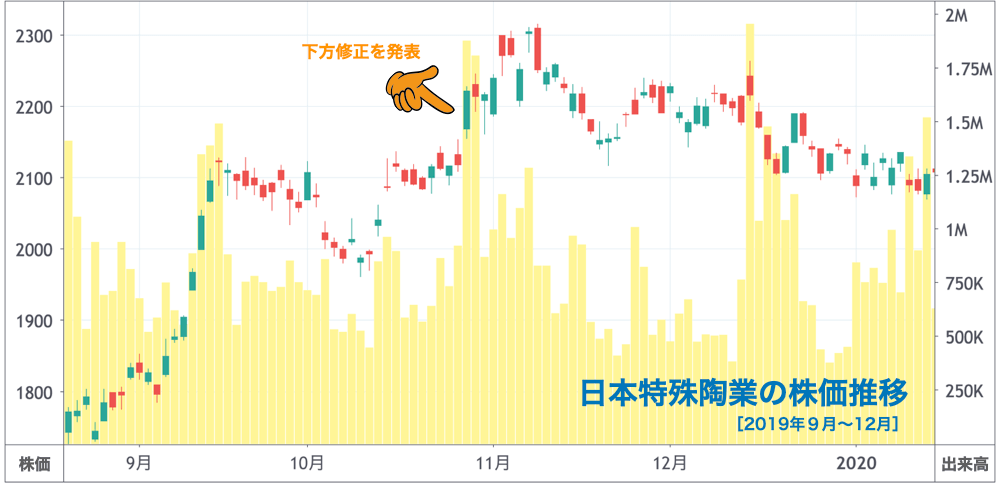

2019年10月28日には、日本特殊陶業<5334>が通期業績の下方修正を発表しました。売上高は当初予想比8%減、経常利益は20%減と、大幅な減額修正です。しかしながら、翌日の株価は大幅に上昇しました。

一体なぜでしょうか?

業績が悪いのに株価上昇の理由

信用残高から今後の需給を知る

株価を動かす要因のひとつに、それぞれの株式そのものの需給があります。それを知る手がかりとなるのが、信用取引の買い残高と売り残高です。

例えば、業績が予想よりも良いと考えて信用買いをしている人がいる一方で、予想より悪いと考えて信用売り(空売り)している人もいます。信用買い残高から売り残高を除した数値を信用倍率(貸借倍率)と言い、これが1を切っている場合、買っている人よりも売っている人のほうが多いことになります。

買い方も売り方も、いずれはその反対の売買をしなければならないのが信用取引であり、業績発表はそのきっかけ、言わば「狼煙」となり得るのです。

株価上昇の裏にある「踏み上げ」

信用倍率が1を大きく下回っている(売り方がかなり多い)場合、この先は買い需要が大きくなると考えることができます。

仮にこの企業が業績の下方修正を行った場合、株価には値下がりバイアスがかかりますが、それを機に売り方が買い戻すことがあるからです。そうして株価が急上昇すると、売り方は損失が大きくなるのを恐れて買い戻し、それが連鎖していきます。

株価が下がると思っていた売り方が買い戻すきっかけを失い、損失覚悟で買い戻す──これがいわゆる「踏み上げ」と呼ばれる動きで、下方修正をきっかけとした株価上昇のひとつのパターンが表れます。

「材料出尽くし」か「好感」か

他方、信用倍率とは関係のない値動きもあります。業績が良い、あるいは増額修正があるのではないか、と見ている人が株価上昇を期待してあらかじめ購入していった結果、株価がどんどん上昇しているケースです。

この場合、のちに期待どおりの上方修正が発表されたとしても、期待以上の増額は見込めないと受け止められれば、それまでに購入されていた株式が一斉に売却され、結果として、株価が下落する可能性があります。これがいわゆる「材料出尽くし」と呼ばれるもので、顕著に表れたのが前掲のメイコーです。

また、企業が業績を下方修正したとしても、その内容を投資家が好感し、買い戻しに入ることがあります。具体的には、大量の自社株買いを同時に発表したことで株価上昇につながったのが、日本特殊陶業のケースでした。

株価は素直に動かない

このように、業績発表前の株価の動きや、個別の需給などが要因となって、株価が通常とは異なる動きを見せることはしばしば起こります。業績が良ければ株価は上がり、逆もまた然り……とは一概には言えないのです。

株式市場全体でも、景気が悪いにもかかわらず、株価が上昇するケースがあります。政府や日銀などの政策発表をはじめ、さまざまな外部要因が影響している場合も多いのですが、その最たる例が、税制改正(減税など)や金融緩和です。

業績の良し悪し、景気の良し悪しだけで、株価が単純に動くわけではないことを、常に念頭に置いて相場と向き合いましょう。