IPO市場は今年も苦戦 いまこそ知っておきたい公募割れの多い証券会社・少ない証券会社

New Africa / Adobe Stock

2023年の株式市場が始まってまもなく2か月になりますが、IPO市場のほうは1月に1件、2月も1件のみと、まだまだ本格的な開幕には至っていません。そこで今回は、IPOを手がける主幹事証券会社に注目して、2022年のIPOを振り返りながら2023年を勝機を探ってみたいと思います。

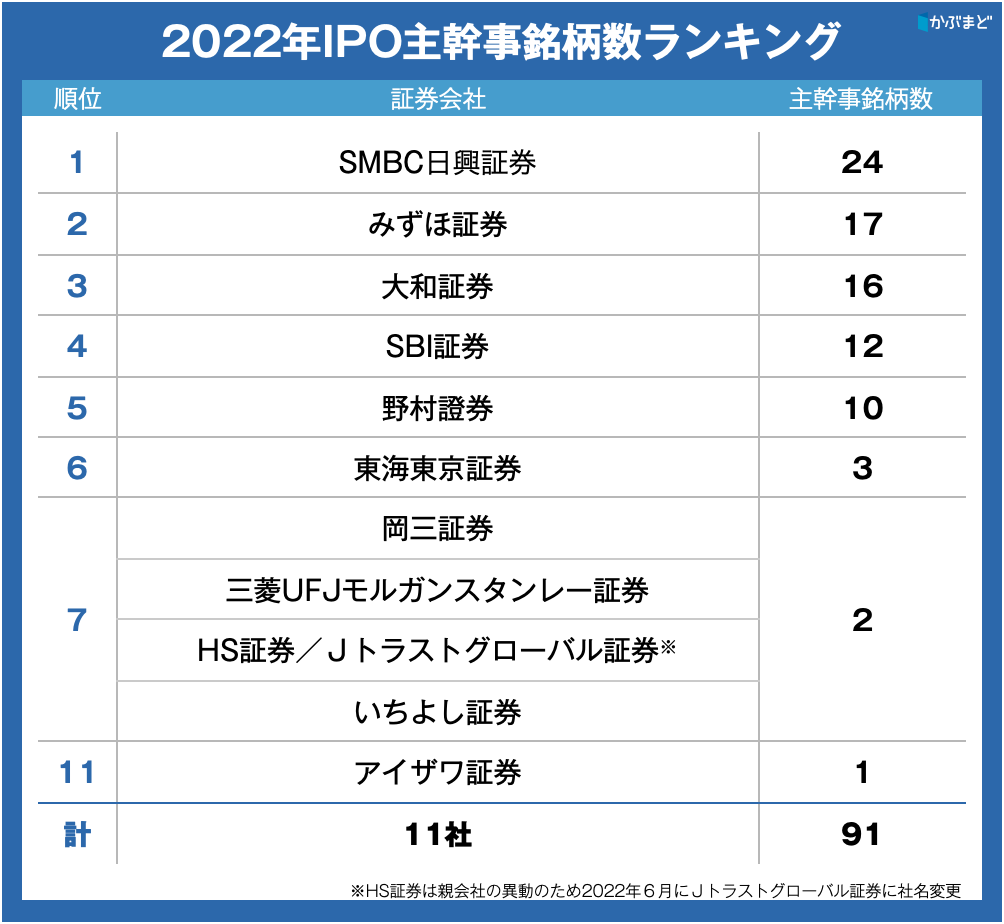

2022年の主幹事銘柄数ランキング

2022年は全91銘柄が新規株式公開(IPO)を果たしました。しかし残念ながら、約2割にあたる18銘柄が公募割れという結果に。

IPO株投資において、どの証券会社の主幹事銘柄か、という視点は非常に重要です。「主幹事」とは、企業が株式を新規公開する際に、新株の引き受け・販売を手がける証券会社のことで、公募価格の決定にも大きく関わっています。

2022年に主幹事を務めた銘柄数をランキングにすると、次のようになりました。

近年、SMBC日興証券とみずほ証券という2つの銀行系証券会社の主幹事が多い状態が続いており、2022年も同様の傾向となりました。SMBC日興証券は不祥事により厳しい経営状況が続いているものの、主幹事件数は好調を維持しています。

また、2022年のIPOで主幹事を務めたのは全部で11社ですが、ベスト5で計79銘柄のIPOを手がけており、その比率は86%にのぼります。5位・野村證券の10銘柄と6位・東海東京証券の3銘柄の差が大きいことからも、主幹事銘柄の多い証券会社と少ない証券会社に二分されている傾向が見えてきます。

初値騰落率で見る主幹事の成績

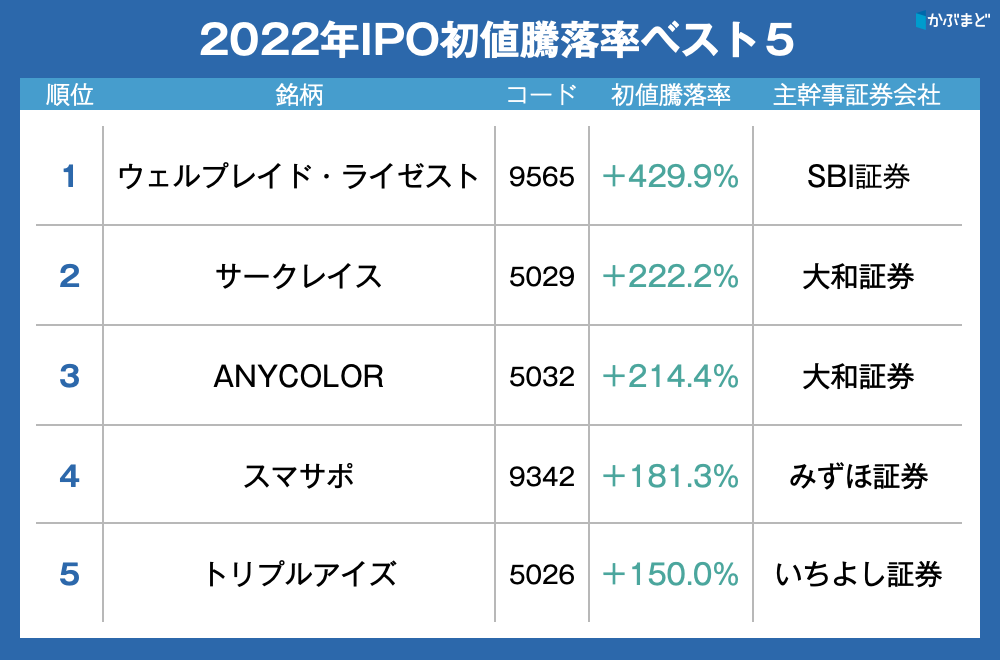

続いて、初値騰落率の上位と下位の銘柄について、一体どの証券会社が主幹事を務めていたのかを見てみましょう。まずはベスト5から。

初値騰落率ベスト5の中に、大和証券の主幹事が2銘柄ランクインしました(2位・サークレイス、3位・ANYCOLOR)。ベスト10にすると3銘柄となり、2022年は大和証券の主幹事銘柄が健闘した年だったと言えそうです。

それに対して、主幹事銘柄数トップのSMBC日興証券は、初値騰落率ベスト5には登場せず、ベスト10で2銘柄のランクインでした。

SBI証券(1位・ウェルプレイド・ライゼスト)とみずほ証券(4位・スマサポ)は主幹事件数の絶対数が多いため当然のランクインといえますが、いちよし証券(5位・トリプルアイズ)は主幹事2銘柄のうちの1銘柄がベスト5入りということで、こちらも大健闘を見せました。

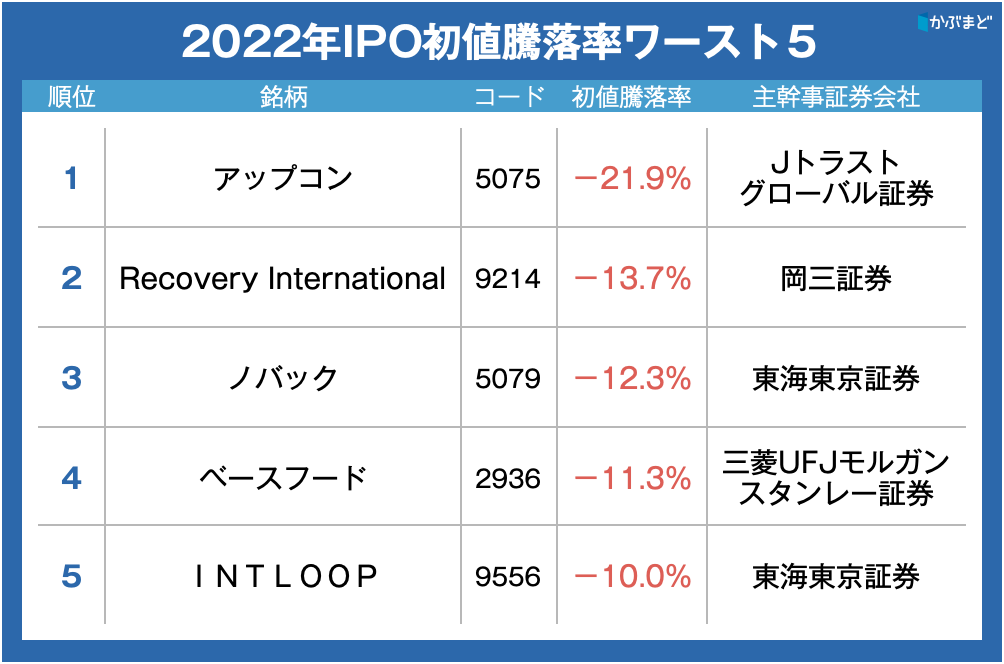

続いて、初値騰落率ワースト5の主幹事証券会社を見てみます。

1位は、HS証券から社名変更した後、これが初の主幹事となったJトラストグローバル証券。残念ながら、2022年で最も初値騰落率が悪いIPOとなってしまいました。また、2銘柄がランクインしたのは東海東京証券。2022年の主幹事を手がけた3銘柄のうち2銘柄がワースト5入りという結果に。

なお、主幹事銘柄数で上位5社に入った証券会社の主幹事銘柄は、ワースト5には入りませんでした(ワースト10まで広げると、みずほ証券、SBI証券、SMBC日興証券、野村證券が入る)。

総合的に見ると、主幹事銘柄数が少ない証券会社のIPOでは、初値騰落率の苦戦が明らかです。IPO市場の明確な回復がない状態は2023年も続いており、上位5社以外が主幹事のIPOでは、業績予想や予想PERの確認などを十分に行う必要があるでしょう。

公募割れで見る主幹事の成績

2022年のIPOは多くの公募割れが発生しました。その数は18銘柄、比率は19%にも上ります。マザーズ指数の低迷により、IPO市場も苦戦を余儀なくされました。

では、最も公募割れ銘柄が多かったのは、どの証券会社なのか……。結果は、以下のようになりました。

みずほ証券が5銘柄で1位。主幹事を手がけた17銘柄中の5銘柄ですので、その比率は29%。約3割が公募割れという結果になりました。主幹事数で上位のSMBC日興証券、SBI証券でも複数の公募割れが発生しています。

一方、主幹事10銘柄(5位)の野村證券は公募割れ1銘柄、主幹事16銘柄(3位)の大和証券は公募割れゼロであり、独立系大手証券会社としての値づけのうまさが光っています。

主幹事銘柄数の少ない証券会社のIPOでは十分な調査が必要だと書きましたが、みずほ証券・SMBC日興証券・SBI証券などでも一定の公募割れが発生していることから、どんなIPOでも慎重な判断が求められます。「◎◎証券の主幹事だから大丈夫だろう」といった決めつけは禁物です。

2023年も主幹事証券会社に注目

2022年のIPOは2割が公募割れという結果に終わりましたが、主幹事証券会社で見ると、大和証券は公募割れゼロで16銘柄のIPOを手がけています。公募価格(売出価格も含む)の設定に、証券会社の傾向が表れたことの結果なのかもしれません。

IPO株投資では、企業の事業内容や業績に加えて、公募価格の予想PERなども確認する必要があります。それらに加えて、主幹事となる証券会社の公募価格の「値づけの傾向」も把握しておけば、投資の精度向上も期待できるのではないでしょうか。

2023年のIPO市場の低迷が続くと予想されていますが、そんな状況だからこそ、新規IPO件数や初値騰落率の傾向だけでなく、主幹事証券会社ごとの成績にも要注目です。