株価が下がったら買い時? 個人投資家が知っておくべき「相場のサイクル」の話

LIGHTFIELD STUDIOS/Adobe Stock

いまの相場のサイクルは?

このところ、わたしのもとに次のような問い合わせがよく来るようになりました。

「株価もだいぶ下がってきたので、そろそろ大きく買ったほうがいいですか?」

2022年の株式相場の前半戦は、アメリカの高金利政策によって大きく調整しました。「調整」とは、それまで上昇を続けてきた株価が一時的に下落することをいいます。過熱感のあった相場がちょっと落ち着きを取り戻して、株価を適正水準まで戻そうとするのです。

このように株価が大きく下がった場面で、個人投資家のなかには「割安だから今が買い時だ!」と買い出動して、その後の上昇を大きく期待する人も多いように思います。

ただ、相場にはサイクルがあり、そのイメージを持たずに行動すると、想定外の損失につながります。反対に、相場のサイクルを意識して投資することで、大きなトレンドに乗ったり、下落リスクを事前に回避したりできるようになるのです。

相場のサイクルとは?

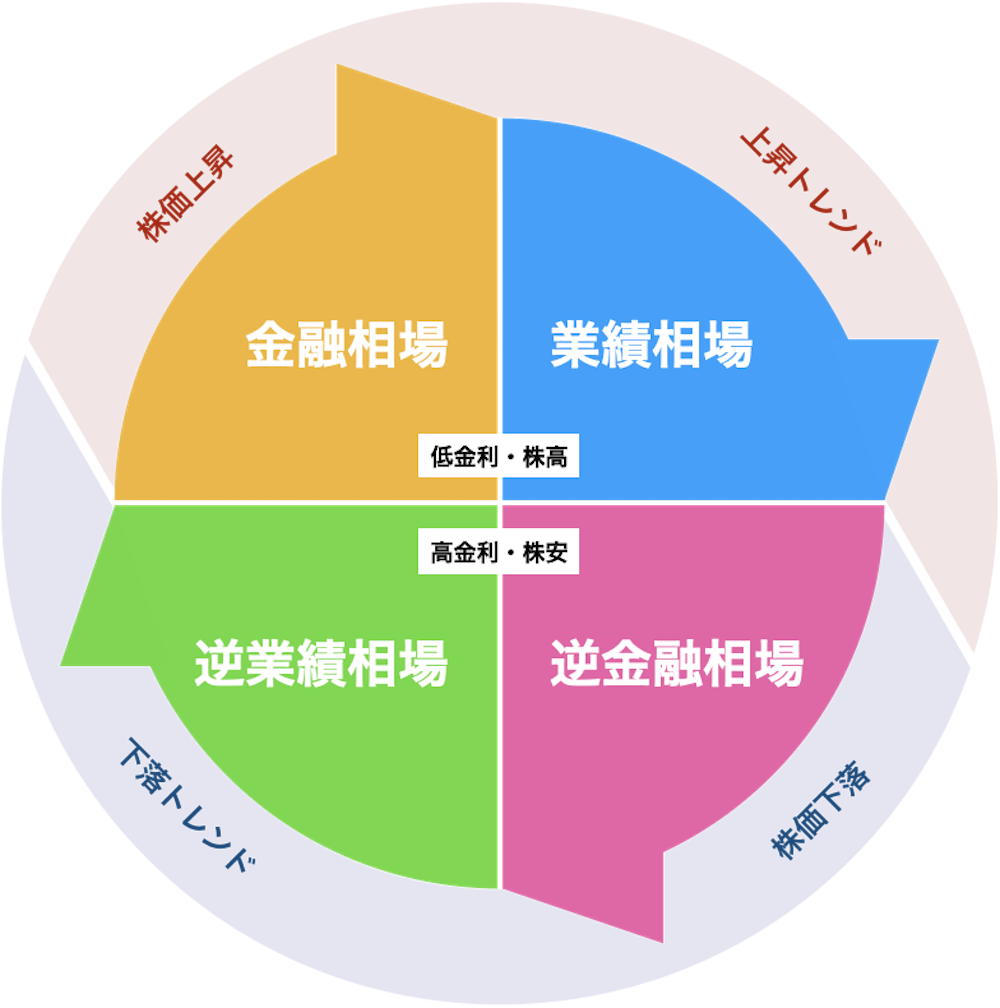

株式相場には4つの相場のフェーズ(局面)があります。

- 金融相場

- 業績相場

- 逆金融相場

- 逆業績相場

「金融相場」で始まった株価上昇が「業績相場」でさらに上昇し(上昇トレンド)、「逆金融相場」で株価の下落が始まり、さらに「逆業績相場」で下落する(下落トレンド)。そして再び「金融相場」で上昇が始まる……というように4つのフェーズがサイクルになっている、と一般的にいわれています。

それぞれのフェーズを詳しく見ていきましょう。それぞれのフェースでどのような株に注目すればいいかも、あわせてご紹介します。

金融相場とは

景気が悪くなると、中央銀行が「なんとか景気を押し上げよう」と金融緩和を行います。具体的には、政策金利を低下させたり、資金供給量を増やしたりします。

金利が下がると、企業は借り入れがしやすくなり、利払い負担も軽減されるために、積極的に設備投資を行いやすくなります。この先の好景気への期待が高まり、また、世の中にお金が余っている状況では投資マネーは株式市場に向かうため、株価は上昇しやすくなります。

これが金融相場です。

この金融相場では、PERの高い成長株が積極的に買われるほか、証券や不動産など金利に敏感なセクターも買われやすくなります。

業績相場とは

中央銀行の金融緩和によって景気が回復し、企業の業績改善によって実体経済の改善にまでつながれば、好景気となります。すると、それまで景気回復期待で上昇していた株価は、さらに本格的に上昇します。

これが業績相場です。金融相場から続く上昇で、株価は「上昇トレンド」となります。

この業績相場では、鉄鋼や化学のほか、工作機械、設備投資関連などの景気敏感株が買われやすくなります。

逆金融相場とは

景気が過熱してくると、インフレの行き過ぎやバブル発生の懸念が出てきます。そこで中央銀行は、金融引き締めに動きます。政策金利を上げ、資金供給量を減らすのです。

すると、景気や企業業績の悪化に対する懸念が生じ、世の中のお金が縮小しているため株式市場から投資マネーが流出し、株価が下落します。

これが逆金融相場です。

逆金融相場では、金利が上昇することでPERの高い成長株は売られやすくなります。反対に、財務体質が強固な企業やエネルギーセクターなどが買われやすくなります。

逆業績相場とは

金融引き締めによって企業業績が冷え込み、実体経済が悪化すれば、株価は本格的な「下落トレンド」となります。

これが逆業績相場です。

逆業績相場では、医薬品や日用品などのディフェンシブセクターに投資家の買いが集まります。

そして、この景気悪化が誘因となって中央銀行が金融緩和に動くため、サイクルは次の「金融相場」フェーズへと向かいます。

ランダムに見える株式相場も、実はこのように4つのフェーズをサイクルしているのです。これを知っているといないとでは、売買にも、その成果にも、大きな違いが生じることがわかるでしょう。

だからこそ、「いま、相場はサイクルのどこにいるのか?」を理解したうえで投資することが、とても重要なのです。

現在のフェーズを認識しよう

では、現在の株式相場はサイクルのどのフェーズにいるでしょうか。

2020年3月に始まったコロナショックを受けて、米FRBは異次元の金融緩和に踏み切ります。これによって世の中に溢れ返ったお金は株式相場に向かい、株価(ここではアメリカ株)は大きく上昇、強烈な「金融相場」となりました。

その後、インフレの台頭によって金利が大きく上昇。次のサイクルである「業績相場」が短命もしくは明確にないまま、2022年に入るとロシアによるウクライナ侵攻などでインフレが加速します。FRBは極端な金融引き締めを加速せざるを得なくなり、株価は大きく下落。「逆金融相場」となりました。

2022年夏現在、金利が落ち着いてきたことやリセッション(景気後退)の懸念から、「逆業績相場」入りか? といわれています。

つまり、現在の株式相場はサイクル上の「逆金融相場」もしくは「逆業績相場」の位置にあり、いずれにしても下落トレンドの最中で一段の下落リスクが高い、ということです。

日本の株式市場で考えた場合、日銀による異次元緩和の継続や円安メリットによる企業業績の好調など、アメリカ市場とは状況が少し異なります。このため短期的には株価が上昇しやすいと考えられるものの、残念ながらアメリカの影響は避けられません。

足元の株価は持ち直していますが、相場サイクルの視点では、本格的な上昇トレンドになるのは一段の下落リスクのその先にある「金融相場」が始まってから、という認識が必要だといえるでしょう。

下落トレンドで個人投資家ができること

下落トレンドでは、何よりも資産を守ることが大切です。個人投資家ができる「資産を守る戦略」には次のようなものがあります。

- キャッシュポジションを高くする

- ディフェンシブ銘柄を買う

- ショートの戦略を取る

- 「休むも相場」を実践する

・キャッシュポジションを高くする

リスク回避のためにキャッシュ(現金)を確保しましょう。どんな相場にも揺り戻しはありますので、「いまはまだ本格的な上昇トレンドではない」と認識し、保有株は一旦売却して、キャッシュポジション(現金比率)を高めます。

キャッシュを手厚くすることで、下落相場でも精神的に余裕を持つことができ、それが次の買い場を探す支えになります。

・ディフェンシブ銘柄を買う

現在のような局面で株を買うなら、下落相場に強いディフェンシブ銘柄がいいでしょう。下落局面ではディフェンシブ銘柄であっても株価は下がりますが、不景気でも業績の落ち込みが比較的に小さいために、相対的には強い株価の動きとなります。

食品、医薬品など景気の影響を受けにくい銘柄や、高配当銘柄などがディフェンシブ銘柄にあたります。これらに目を向けるのも一手です。

・ショートの戦略を取る

下落トレンドを味方につけるなら、ショート(空売り)戦略を取る戦略もあります。個別銘柄なら売りから入る、あるいはインバース型(相場の下落局面で収益を狙う)のETFを買うなど、下落相場で利益を出せる手法を選びます。

ただ、どんな下落相場でも一時的に反発する場面はあり、猛烈なスピードで買い戻しが入ることもあります。ショート戦略はスピードと機動性を持って行う必要があるため、ある程度、腕に自信のある人向きです。

・「休むも相場」を実践する

下落トレンドの中で個人投資家が勝つのは、なかなかハードルが高いものです。そこで、思い切って投資を「休む」のも有効な戦略です。これができるのは、個人投資家の特権でもあります。機関投資家の場合、預かり資産を投資しないままでいることは許されないからです。

下落トレンド中は一旦投資を休み、キャッシュポジションを高めにして、次の「金融相場」に全力で出動できるよう備えておくのもいいでしょう。

相場サイクルを武器に

株式相場はまるで生き物のようなもの。いくらサイクルがあるといっても、次のフェーズへのはっきりとしたシグナルがあるわけではありません。

年初からの株価の下げが、金融相場から業績相場へ移行する過程の「中間反落」ではなく、むしろ、はっきりとした業績相場がないまま逆金融相場へと移行して下落トレンド入りした……というのは、あとになってわかるものです。

そうは言っても、足元がどのフェーズにあるのかを意識するとしないでは雲泥の差が出ます。また、現在のフェーズの次にどんなフェーズが来るのかという知識があれば、どのような投資行動をすれば良いかも自然とわかるようになります。