東証の市場再編でTOPIXはどうなる? 運用見直しが株価に与える影響を探る

《2022年4月に予定されている東証の市場再編に伴い、TOPIXの運用見直しが進められています。これにより、株式相場にはどのような影響が出るのでしょうか。TOPIXの算出方法や課題点、新しい市場区分のポイントをおさらいしながら、来春の一大イベントに備えましょう》

東証の市場再編とは?

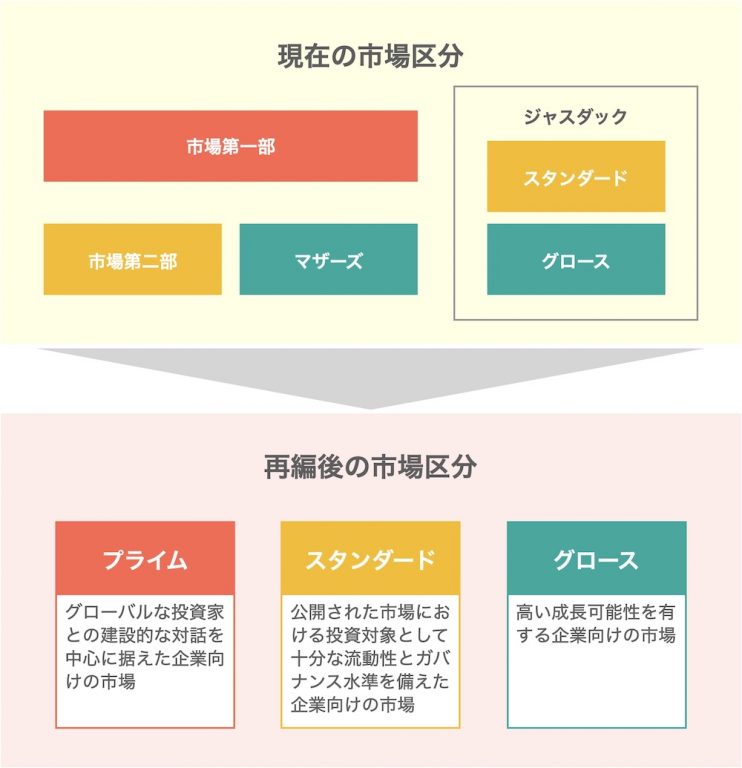

東京証券取引所は2022年4月に市場区分を大幅に見直し、現在の東証1部、東証2部、ジャスダック、マザーズという4市場構成から、新たにプライム市場、スタンダード市場、グロース市場という3つの市場による取引がスタートを切ります。

このうちプライム市場は、「グローバルな投資家と建設的な対話を中心に据えた企業」向けの市場と位置づけられており、現在の東証1部に相当する流動性の高い大型の企業を対象としています。

中位のスタンダード市場は「公開された市場における投資対象として十分な流動性とガバナンス水準を備えた企業」向けの市場とされ、東証1部の中小型株や東証2部などの企業の上場先と目されています。

小型成長株を対象とするグロース市場は「高い成長可能性を有する企業」向けの市場となり、現行のマザーズ、ジャスダックは合併した新興企業の上場先となります。

東証はすでに時価総額や流通株式比率などの新たな上場基準を発表し、上場の各企業に対してどの市場の上場基準を満たしているか通知を行っています。

最上位のプライム市場に上場する企業はブランド力が高まり、機関投資家の投資対象となる可能性が増えるため、これまで東証1部に上場していた企業はプライム市場での上場を目指し、保有株比率の見直しや経営戦略の発表などの準備を進めています。

〈参考記事〉東証の市場再編で何が変わる? 3つの新市場の特徴と企業の動きを解説

そもそもTOPIXとは?

この東証の市場再編に伴って、TOPIX(東証株価指数)の運用も見直されることになりました。

TOPIXとは、日本株の主要なインデックス(株価指数)です。日本株の主市場である東証1部に上場するすべての銘柄の時価総額を対象として、昭和43年(1968年)1月4日の時価総額を100として算出されます。

TOIXの算出には、浮動株数をもとに計算した時価総額が使われています(これを「浮動株時価総額加重平均方式」といいます)。「浮動株」とは市場で実際に流通している株式のことで、大株主などが保有しているため市場で流通する可能性の低い「特定株」や「固定株」はこれに含まれません。

TOPIXの浮動株比率(浮動株が発行済株式数に占める割合)は定期的に見直しが行われています。

見直しの時期は当該企業の決算期によって異なり、例えば1月〜3月が決算期の企業であれば、通常は10月の第5営業日に新たな浮動株比率が東証から発表されます。その後、実際にTOPIX算出における浮動株比率の変更が行われるのは10月の最終営業日、というスケジュールになっています。

このようにして浮動株比率が変更されると、TOPIXに連動するETFや投資信託などに大きな影響があります。なぜなら、浮動株比率に合わせて銘柄の組入れ比率(ウエイト)を変える必要があるからです。

また、TOPIXは年金基金や機関投資家がベンチマーク(運用の指標となる基準)として採用しており、その影響力は絶大です。

市場再編でTOPIXはどうなる?

このように、TOPIXが見直されるとETFや投資信託だけでなく、年金基金や機関投資家にも影響を及ぼすことになるため、株式市場全体にも大きな影響を与えることが考えられます。

それでは、今回の市場再編によってTOPIXの算出方法はどのように変化するのでしょうか?

誤解されがちですが、市場再編と同時にTOPIXの算出対象が「東証1部」から「プライム市場」に変わるわけではありません。現在TOPIXに採用されている企業は、これまでの実績や指数としての継続性などを考慮して、市場再編後もひとまずTOPIXに組み入れられます。

現在、東証1部に上場している約2,200社のうち、約3割ほどの企業は新たな「プライム市場」の上場要件を満たすことができないとも言われています。そうした銘柄が市場再編後に小型成長株向けのグロース市場で上場することになったとしても、TOPIX構成銘柄として扱われるのです。

ただし、流通株式の時価総額が100億円未満の企業については、2025年1月までに段階的にウエイトの見直しが行われます。要するに、少しずつ構成比率が下がっていき、最終的にはTOPIXから除外されるということです。

これは、財務状況が悪く成長性も期待できないのにTOPIXに組み込まれている銘柄があると、指数としての信頼性に欠けるからです。今回の市場再編によって、このように以前から指摘されてきたTOPIXの不合理さが是正されると期待されています。

TOPIXか? 日経平均株価か?

TOPIXと並ぶ代表的な株価指数に「日経平均株価」があります。

日経平均株価は日本を代表する225社の株価を平均して算出されていますが、この方式では、ファーストリテイリング<9983>やソフトバンクグループ<9984>、東京エレクトロン<8035>といった株価の額面が大きい銘柄(=値がさ株)の株価変動に影響されやすいという特徴があります。

それに対してTOPIXは、時価総額加重平均によって算出されるので、トヨタ自動車<7203>、NTT<9432>、ソニーグループ<6758>など時価総額の大きい企業の影響力が若干強いのが特徴です。

- 日経平均株価……株価が大きい銘柄に影響されやすい

- TOPIX……時価総額が大きい銘柄に影響されやすい

2021年3月、日本銀行は金融緩和の政策の1つとして実施していたETF(上場投資信託)の買い入れをTOPIX型に一本化すると決定しました。それまでは日経平均型とJPX日経400型を25%、TOPIX型を75%買い入れていましたが、日経平均株価に連動するタイプのETFはもう買わないと発表したのです。

同時に、年間で原則6兆円としていたETFの買い入れ金額の目安を、最大で約12兆円に変更しました。相場下落時などに機動的に買い入れを行えるよう、買い入れ目標を柔軟化したのです。

この日銀の方針変更によって、株式市場には小さくない影響がありました。

TOPIX優位の展開をNT倍率で理解する

TOPIXと日経平均株価の関係性を示す指標として、NT倍率があります。NT倍率とは、日経平均株価(N)をTOPIX(T)で割って算出した指標で、その名のとおり、現在の相場において日経平均株価とTOPIXのどちらがより多く買われているかを知ることができます。

NT倍率の数値が高いということは、TOPIXよりも日経平均株価のほうが相対的に多く買われているということであり、言い換えれば、上で挙げたような値がさハイテク株などに買いが集まっているということ。TOPIXよりも日経平均株価が「強い」と解釈されます。

反対にNT倍率の数値が低ければ、日経平均株価よりもTOPIXが相対的に買われている、と読み解けるのです。このNT倍率の推移を見ると、過去1年の間に、相場が日経平均株価の優位からTOPIX優位へと移り変わったことがよくわかります。

2020年末から2021年3月にかけては上昇しており、この間は日経平均株価が優位の状況が続いていました。それが、2021年3月の日銀によるETF買い入れ方針変更の発表を機にNT倍率は下落に転じました。

日銀がTOPIX型に一本化したこと自体による影響もありますが、それとともに、市場再編によって「値がさ株ばかりが偏って買われる」という問題が是正されることへの期待が改めて市場参加者の間で広がり、よりTOPIXが買われやすくなった状況が見て取れます。

市場再編が株価に与える影響

日本株市場では、日本を代表する株価指数である日経平均株価、TOPIXの双方に問題点が指摘されてきました。今回の東証の市場再編やTOPIXの運用見直しにより、株価形成がより公正なものとなることが期待されます。

このことは、目安となる株価指数に連動する投資スタイルである「インデックス運用」はもちろん、個別銘柄を精査して投資する「アクティブ運用」にとっても、好業績・高成長銘柄の発掘によるリターン向上に間接的につながるとみられます。

企業側にとっても、プライム市場に上場する要件として「流通株の時価総額が100億円以上」という明確なデッドラインが明示されたことで、これまで以上に株主還元やIR(投資家向け広報)、特定株の売り出しによる流動性向上などのアクションが求められることになるでしょう。

ただし、実際の市場再編とTOPIXの運用変更までには、まだまだ時間があります。今後さまざまな変更が起こる可能性もあるので、来年春にやってくるその時まで、市場再編やTOPIXに関連するニュースには注意を払っておきたいところです。