いまさら聞けない「TOB」 個人投資家が知っておきたい株価の行方

《企業買収をめぐるニュースの中で個人投資家にも関係のあるキーワードが「TOB」です。TOBに参加するにはどうすればいいのか、また、TOBが行われると株価はどうなるのか? 気になるところを解説します》

そもそもTOBとは

TOBとは「Take Over Bid」を略した表現で、企業を買収する手段のひとつを意味します。

日本語で「株式公開買付」と言うとおり、市場外で広く株式を買い付ける制度で、買収する側があらかじめ買い付けの期間や価格、株数の上限・下限などを一般に公開して、投資家からの売却を募ります。通常、市場価格に対して2〜4割程度のプレミアムを上乗せした価格が提示されることが多いです。

金融商品取引法27条では、不特定多数(60日で10名を超える株主)から発行株の5%以上の株式を買い付ける場合にもTOBが義務付けられています。

また、買い付ける株主数に関係なく、TOB成功後の保有株割合が企業の発行済み株式数の3分の1以上になり、経営権に大きな影響力を持つような場合にも、TOBによらなければならないとのルールが定められています。

投資家にも企業にもメリットがある

企業の経営権に及ぼすような株式の買い付けに際しては、投資家に対して情報を適切に開示するとともに、平等な売却の機会を与える必要があります。2000年前半に堀江貴文氏率いるライブドアによるニッポン放送株の市場外での取得などが物議を醸し出したことで、企業買収の際の透明性を担保するために、これらの規制が設けられました。

投資家にとっては、TOBの申し込みは通常ある一定の期間が設けられるため、TOBに申し込む(株式を売却する)かどうかを検討する時間が与えられるというメリットもあります。

買収側にとっても、TOBによる買い付けでは市場価格に一定のプレミアムを上乗せした価格を提示することにはなるものの、買収を巡る相場の乱高下を抑えることができ、買収金額の異様な高騰を防ぐことができるなどの利点があります。

また、TOBに際して買い付け株数の下限を設定することにより、申し込みが想定した株数を下回る場合にはTOBそのものが成立しないため、中途半端な買い付けとなる状況を回避することもできるのです。

友好的TOBと敵対的TOB

買収側と企業の関係性や目的、目標の株式比率などによって、TOBの性質は異なります。大きな区分として友好的TOBと敵対的TOBに分かれます。

友好的TOBは、事前に買収側と被買収側の企業でTOBに対して合意がなされた上で行われるTOBのことです。

近年解消の動きがある親子上場の解消に際しても、友好的TOBが多く用いられており、2020年にはNTT(日本電信電話<9432>)が子会社のNTTドコモ<9437>の親子上場を解消するためにTOBを実施。成立要件を上回る申し込みがありTOBが成立し、NTTドコモは2020年12月をもって上場廃止となりました。

一方の敵対的TOBは、買収側と被買収側の企業に合意のないTOBです。買収される側の企業が合理的でないとした場合には、さまざまな買収防衛策によって対抗したり、TOBに応募しないよう投資家に呼びかけるなどの手段を講じたりするため、TOBが成立しない可能性も十分にあります。

あえて値下げするTOBの思惑

この他のTOBの類型として、ディスカウントTOBがあります。

ディスカウントTOBとは、市場価格よりも低い値段で提示されるTOBのことです。プレミアムが乗らない分、一般の個人株主からすると動機が薄くなりますが、大株主同士の持ち株の譲渡や自社株買いなどで、このディスカウントTOBが活用されています。

例えば、株価1,000円のA社株について、保有している5%の持ち分を売りたい親会社B社のもとに、その保有分だけを買いたいC社が現れたとします。このようなケースでは、売りたいB社は値崩れを防ぎたい一方、買いたいC社は5%以上は買いたくない、という両者の思惑があります。

そこで、市場価格より5%ディスカウントの950円でC社がTOBを行うことにより、B社のみが応募する状況を作り出すのです(市場価格より安いため、一般株主はTOBに応じない)。

さらに最近では、自社株買いにTOBを利用する企業も増えています。TOBによる自社株買いは期間や金額を明示して行うため、市場に対してより強力に、自社の株価が割安であるとのメッセージを送ることができるからです。

保有株にTOBが実施されたら?

個人投資家として気になるのは、自分が保有する株式にTOBが発表されたらどのように対処すればよいのか、という点です。投資家が取る選択肢としては、①TOBに応募する、②市場で売却する、③保有し続ける、の3つがあります。

①TOBに応募する

価格などの条件に賛同できる場合には、TOBに応募することで利益を確定できます。ただその場合、TOBを取り仕切る証券会社に証券口座を開設し、株式を移管したうえで、応募の手続きを行う必要があります。

もちろん、当該の証券会社で当該株を保有している場合にはそのまま応募でき、取引手数料などもかかりません。しかし、新規の口座開設や株式の移管にはそれなりに日数がかかりますので、TOBに応募すると決めたら、余裕をもって手続きすることをおすすめします。

②市場で売却する

TOBの手続きが面倒で、なおかつ市場での価格(現在株価)が納得いくものなのであれば、これを機に市場で売却してしまうのも手です。ただし、通常の取引手数料がかかることと、TOBの成立が確実視される場合であっても、市場での取引価格はTOB価格を若干下回ることが多い点には留意が必要です。

③保有し続ける

TOB価格に納得がいかなければ、保有し続けることもできます。TOBが成立せず、その後の企業の成長によって株価が上昇する場合もあるでしょう。

ただし、TOBが成立し、大株主となった買収側が議決権の9割以上を保有することになった場合、その大株主はスクイーズアウトと呼ばれる方法によって少数株主の株式を強制的に買い取ることができます(スクイーズアウトにはこの他にも方法があります)。

これにより、TOBに応募しなくても保有株が強制的に現金化されることもあります。しかも、この場合は現金化には相当程度の時間がかかってしまうことがあるため、買収側の保有割合が大きくなるような場合には、①か②の方法を選択して事前に手放しておくことが望ましいでしょう。

TOBを巡る株価の動き

TOBが発表された場合、その株価はどのように動くでしょうか? 買収側と被買収側の力関係や業界構造、被買収企業のブランド力や純資産など、さまざまな要因によって株価の動きも異なりますが、基本を抑えておけば、ある程度の展開は予測できるようになります。

・NTTドコモ<9437>

まず、友好的TOBであったNTTドコモ<9437>のケースを見てみましょう。

TOB発表前日の終値2,775円に対して、TOB価格は3,900円に設定されました。4割を超えるプレミアムが株主に提示されたことで株価は急騰。その後はTOB価格にサヤ寄せされましたが、TOB成立後(上場廃止直前)の株価は3,880円となりました。

このように、TOBの成立がほぼ確定的で、なおかつ成立後には上場廃止となるケースでは、株価はTOB価格近辺で推移することが多くなります。

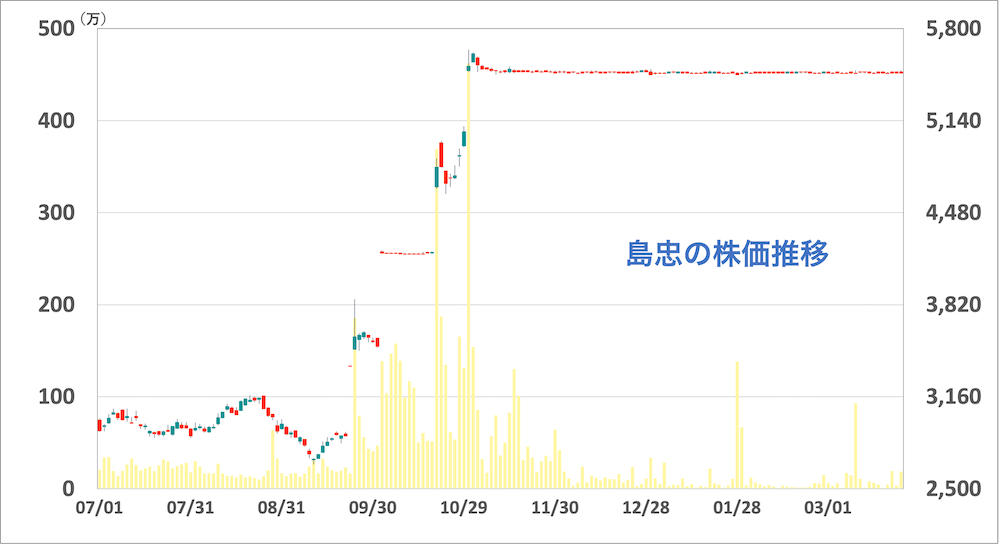

・島忠<8184>

友好的TOBであっても、株価がさらに上昇するケースもあります。ホームセンターの島忠<8184>に対して2020年秋、DCMホールディングス<3050>が買収のためのTOBを仕掛けたケースでは、2,800円ほどだった株価に対して、1株4,200円のTOB価格が提示されました。

しかしその後、同業のニトリホールディングス<9843>が1株5,500円での買収に名乗りをあげてTOBを仕掛け、最終的にはニトリに軍配が上がり、島忠の株価は5,500円にサヤ寄せする形で上場廃止となりました。

このように、企業に対して複数の買い手がある状況では、当然ながらTOB価格が引き上げられ、市場の株価も上がっていきます。

・新生銀行<8303>

友好的買収であっても、買い付ける株式数に制限がある場合には、応募してもすべての株式が買い取られるとは限らないため、TOB価格から応募に外れるリスクが割り引いた株価で推移することがあります。

最近では、SBIホールディングス<8473>が傘下の新生銀行<8303>に対して1株2,000円でのTOBを発表しました(前日の終値1453円に37.65%のプレミアム)。SBIはグループで新生銀行の株式の約2割を保有していましたが、これを48%まで高めて支配力を強化する狙いです。

しかし、新生銀行側はこれに賛同しておらず、新株発行などの買収防衛策の発動を検討するなど、敵対的買収の様相を呈しています。全株取得を目指すTOBではないこともあり、株価はTOB価格を約100円下回る1,900円前後での推移となっています(注:11月5日に急落)。

ちなみに、このようなケースでは応募された株式総数と申し込んだ株式数に比例して買い付け株数を決定する「按分比例方式」によって買い取る株式が決定されます。抽選や先着順ではないため、大株主の応募株数が多ければその分、個人投資家から買い取られる数は相対的に少なくなります。

TOBに参加してみれば

企業買収と聞くと一般にはあまり縁の話のように思えますが、TOBではまさに一般の個人投資家が、その買収に参加することになります。しかも、市場価格よりも高値で売却できることが多いため、TOB関連のニュースはしっかりとキャッチしておきたいところです。

もちろん、買収される側の防衛策に賛同して保有し続けるという判断もアリですし、TOBが企業(保有株)を評価し直すきっかけになるかもしれません。