最高益でも株価低迷の怪 投資家が身につけておきたい「増資」の視点とは

「株を買うときは業績を見る」——株式投資の基本ですが、業績が右肩上がりだからといって株価も単純に右肩上がりになるなら、株で苦労する人などいません。「業績上昇=株価上昇」にならない理由はいくつかありますが、今回のキーワードは「増資」です。

【参考記事】「トヨタを買っておけば大丈夫」ってほんと? 銘柄選びの常識・非常識

この記事を読めば、「この会社は、このタイミングで増資をしたから、株価はこう動くかもしれないな」と、周りの投資家よりも一歩深読み、先読みができるようになりますよ。

過去最高益! でも、株価は低迷?

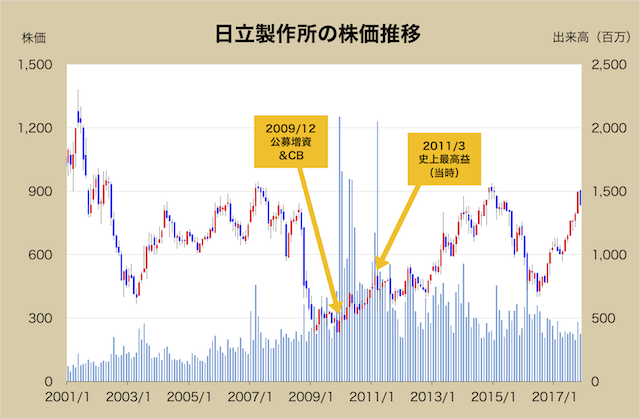

例として、少し前の日立製作所<6501>のケースを取り上げます。

同社は2011年3月期決算で、営業利益が前々期比2.2倍の4,445億円、税引前当期純利益が4,322億円、株主に帰属する当期純利益が2,388億円と、利益額が当時として過去最高になる最高益を弾き出しました。前々期の当期純利益が1,069億円の赤字でしたから、劇的な業績の改善と言えます。

最高益なら株価も当然上がっているはず……と思いがちですが、このときの過去10年と比較しても、最安値圏を脱してはいるものの、史上最高の利益に見合ったものとは到底言えません。

個人投資家としては、「日立、史上最高益」というニュースを聞いて「そのわりに株価が全然上がってない。ラッキー♪」と飛びつく前に、「なぜ株価が上がらないのか」を考えなくてはいけません。そこで出てくるのが「増資」です。

増資によって発行済株式が約1.5倍に

史上最高益のわりに日立の株価が上がらなかった大きな原因は、日立が2009年末に行った11.5億株の公募増資と1,000億円の転換社債型新株予約権付社債(CB)の発行だと考えられます。

企業が株式を発行することで資金調達(エクイティ・ファイナンス)をしたいときには、3つの方法があります。

- 公募増資……広く一般の投資家を対象に株主を募集する

- 第三者割当増資……発行会社と関係のある特定の者に新株式の割り当てを行う(発行会社の従業員や親会社、業務提携の相手先、取引先、金融機関など)

- 株主割当増資……既存の株主に新株式の割り当てを行う

ちなみに公募増資は英語で「Public Offering(PO)」ですが、新規上場するタイミングで公募増資を行うのが「Initial Public Offering」、つまり「IPO」です。

そして「転換社債型新株予約権付社債(CB)」とは、決められた値段で株式に転換することができる債券のことを言います。株式と債券の両方の側面を持つ金融商品です。

投資家が知っておくべきこと

このときの日立は、公募増資とCBによって発行済株式が14億6,546万株も増えました。それ以前の発行済株式数は33億6,812万株でしたから、発行済株式数が43.5%も増えたということです。

では、エクイティ・ファイナンスを行って発行済株式数が増えることで、株価にはどんなインパクトが加わるのでしょうか? これは、投資家なら即答できなければいけない問題と言えます。

正解は……「株式数が増えれば、当然、株主が得られる1株当たりの利益は減ってしまうため、それが嫌われて株価は下がる傾向にある」。

日立の増資は最悪のタイミングだった!

そもそも、発行済株式数が43%も増えるようなエクイティ・ファイナンスを日立が行ったのは、リーマン・ショック後の2009年3月期に当期純損益が7,873億円もの大赤字になり、株主資本の回復が必要だったからです。

ですが、このときの株式の公募価格は230円。上のチャートからもわかるように、「株価の底の底」で資金調達をしてしまったのです。結果的に3,500億円強を調達したわけですが、前期(2010年3月期)の当期純利益が2,388億円ですから、その1.5倍弱に過ぎません。

株価の大底圏で、株主の利益を無視した最悪のタイミングでの巨額のエクイティ・ファイナンスを行ったために、せっかくの好業績が、少なくとも株価の面では台無しになってしまったのです。

【参考記事】プロが注目する決算発表“前”の値動き その読み解き方の極意

「増資」の2文字をIR情報でチェック!

エクイティ・ファイナンスは既存の株主にとっては、自分がもらえるはずの配当が薄まる資金調達法です。また、いったん発行済株式数が増えてしまえば、それを減らすのは至難の業です。なぜなら、自社株買いができるということは、基本的には業績が良い状況であり、そういうときは株価もそれなりに高くなっているからです。

好業績なのに割安な銘柄を見つけたら、エクイティ・ファイナンスを行っていないかどうか、時期をさかのぼってIR情報をチェックするようにしましょう。業績だけを見るのではなく、増資という角度が加わることで、より深みと精度のある投資判断ができるようになるはずです。