2022年上半期の日米の株式市場の値動きと今後の注目点

naka/Adobe Stock

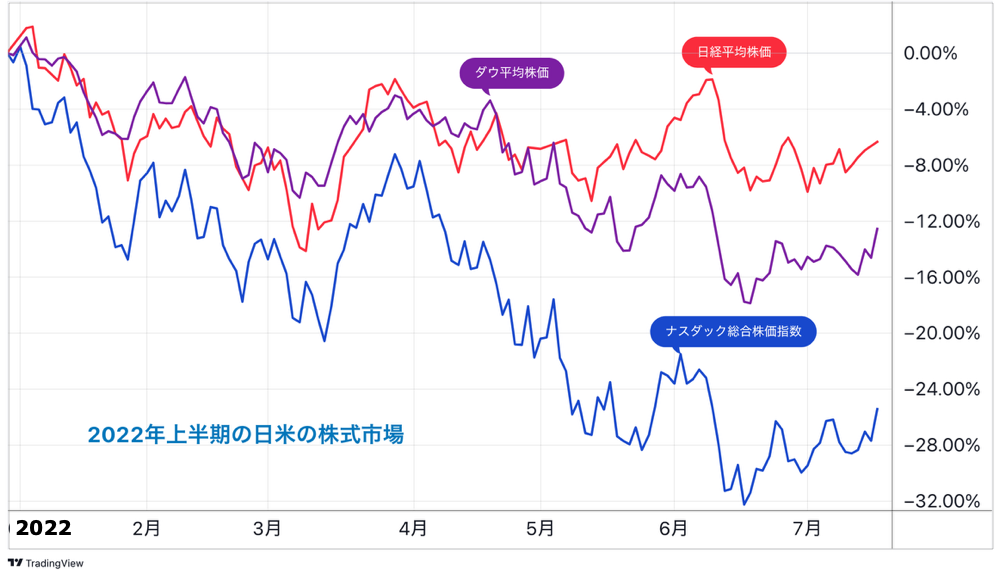

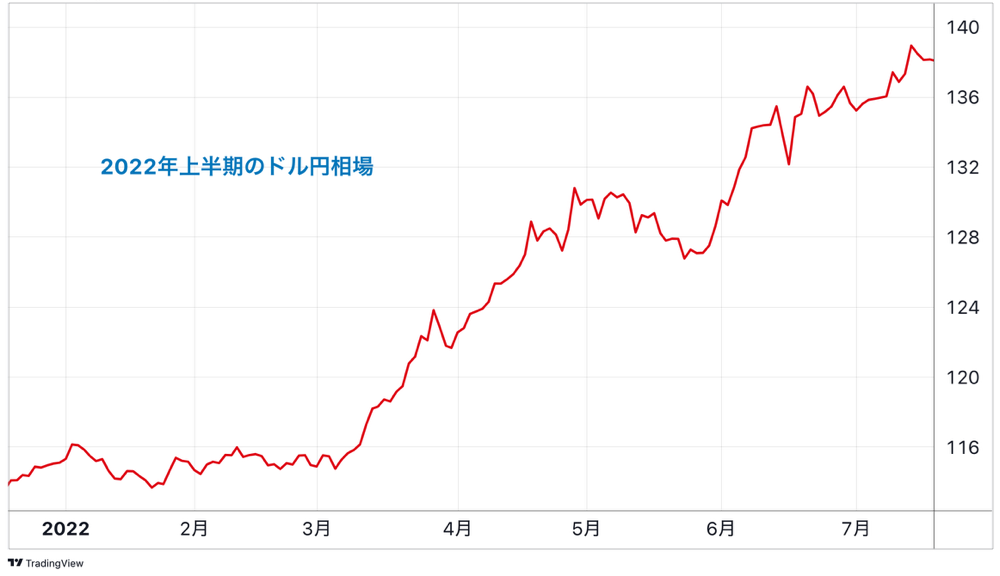

2022年上半期の日米の株式市場とドル円相場の騰落率

日経平均株価とダウ平均株価、ナスダック総合株価指数、そしてドル円相場の2022年上半期の上昇率は、以下のとおりです。

| 2021年末 | 2022年6月末 | 騰落率 | |

| 日経平均株価 | 28,791.71 | 26,393.04 | −8.3% |

| ダウ平均株価 | 36,338.30 | 30,775.43 | −15.3% |

| ナスダック総合株価指数 | 15,644.97 | 11,028.74 | −29.5% |

| ドル円 | 115.06 | 135.76 | +18% |

上半期の米国株は記録的な下落

ダウ平均株価は上半期に15.3%の大幅な下落。上半期の下落率としては1962年以来、60年ぶりの大きさとなりました。インフレの抑制を最優先とするFRB(米連邦準備制度理事会)が、積極的な金融引き締めに動いたからです。

さらに、ロシアのウクライナ侵攻や新型コロナウイルスに対応した中国の都市封鎖など悪材料が重なり、投資家がリスク資産の保有を減らす動きを加速させました。

また、ハイテク株比率の高いナスダック総合株価指数は上半期の下落率が29.5%となり、上半期の下落率としては過去最大となっています。

日経平均株価は8.3%の下落

日経平均株価の2022年上半期の下落率は8.3%でした。国内の株式市場も下落したものの、米国株より下落率は低くなりました。米国株に比べてあまり株価が上昇していなかったことや、円安・ドル高が進んだことが要因と考えられます。

ドル円相場は24年ぶりの円安

金融政策の方向性が180度異なる日銀とFRBの差が、10年物国債の利回り格差を昨年末の1%台半ばから3%近くまで拡大させました。拡大幅は上半期で35年ぶりの大きさです。

日米の金利差拡大を背景に、6月29日には24年ぶりに137円台まで円安が進み、ドル高が是正されたプラザ合意直前の1982年以来最大の、上半期の円安となったのです。ちなみに、昨年末の為替レートは1ドル=115円台でした。

そんななか、7月1日にはアップル<AAPL>がiPhoneを値上げしたというニュースが注目されましたが、これはアップルが本国で値上げしているわけではなく、円の価値が下がったために日本人は割高で買わざるを得なくなった、ということです。

半年前は1ドル=115円で買えていたのに、今は137円も払わなければいけません。すべての輸入品がこのような価格になってしまったので、日本人は買いたいものが買えないという状況に追い込まれているといえるでしょう。

7月には1998年以来となる1ドル=139円台へ上昇。年内に140円の大台を突破するかどうかに注目が集まります。

商品価格も上昇

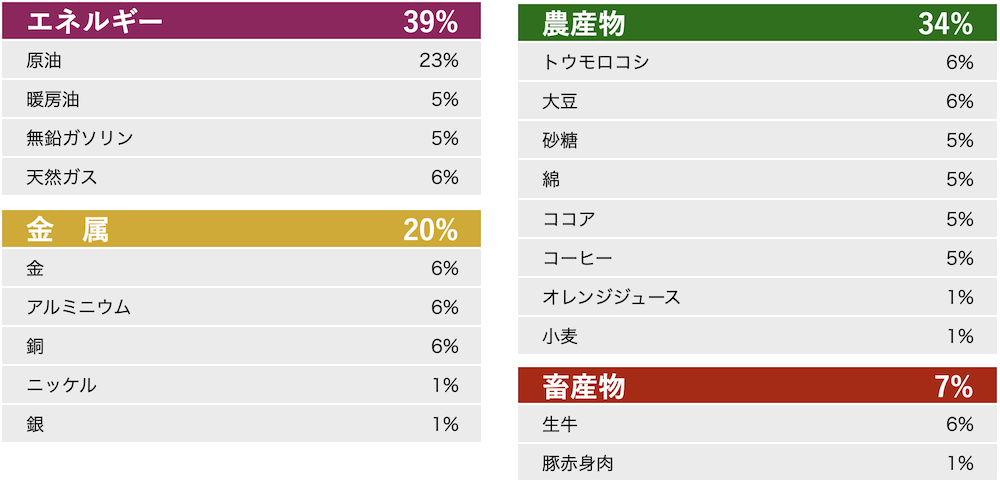

原油や金など複数の商品(コモディティ)の値動きを指数化したCRB指数は、6月9日に329.59ポイントまで上昇。その後、6月末には291.14ポイントとなりました。昨年末の232.37からは約25%の上昇となっています。

CRB指数は19品目で構成されています。エネルギーと農産物の構成比率が高く、なかでも原油(WTI=ウエスト・テキサス・インターミディエイト)の構成比が23%と最も高くなっているのです。そして、金属類には金と銅、穀物類には大豆とトウモロコシが含まれています。

商品価格が上昇したのは、新型コロナによる景気回復で需要が急増する一方、ウクライナ情勢の緊迫化などが十分な供給を妨げているからです。また、物流などの供給網の混乱や人手不足も要因となっています。

商品価格の高騰は、政情不安を呼び起こす可能性があるため注意が必要です。エネルギーの多くを輸入に頼っているトルコでは、価格高騰に抗議するデモが起こるなど、すでに各地で問題視されています。

また、資源国が自国を囲い込む「資源ナショナリズム」がさらなる価格高騰を招くことも懸念されています。

今後の米国市場はFRB次第

今年の3月から利上げを行っているFRBですが、2022年末~2023年にかけて利上げが打ち止めになる可能性もあります。

理由のひとつは、利上げなどによりインフレ率が落ち着く可能性があることです。現時点ではインフレがピークアウトしたとの確認はできませんが、最近の原油価格の下落により、今後ガソリンなどのエネルギー価格のCPI(消費者物価指数)上昇率への寄与が弱まる可能性は高いと考えられます。

もうひとつの理由は景気後退のリスクです。FRBの使命は雇用の最大化であり、景気が悪化して失業率が上昇すれば、FRBは利下げに踏み切らざるを得なくなります。

ただ、インフレと景気悪化が同時に進行する「スタグフレーション」には警戒が必要です。

通常、経済が停滞すると需要の減少によりデフレ(物価下落)になりますが、原油価格の高騰など原材料や資材に関わる価格の上昇により、不況下でも物価が上昇することもあります。これが「スタグフレーション」です。

景気後退で賃金が上がらないのに物価が上がるという状況は、消費者にとって非常に厳しい経済状況になります。日本では1970年代のオイルショックの後、スタグフレーションが発生しました。

インフレ退治のためには利上げしないといけませんが、雇用や景気を考えれば利下げしなければいけないので、FRBの判断は非常に難しくなり、株式市場も不安定になる可能性は高いでしょう。

米国の債券市場では2年債と10年債の「逆イールド」が深まっており、景気後退リスクが高まっている点にも注意が必要です。

・FOMC(連邦公開市場委員会)の今後の予定

- 7月26~27日

- 9月20~21日

- 11月1日~2日

- 12月13~14日

(FRBの政策方針などを決定する会合)