「配当貴族」花王とドンキ、ヤオコー それぞれに見る優良企業への道

中村進/PIXTA

《東京証券取引所が立つ日本橋・兜町。かつての活気は、もうない。だがそこは紛れもなく、日本の株式取引の中心地だった。兜町を見つめ続けた記者が綴る【兜町今昔ものがたり】》

真の優良企業が集まる「配当貴族」

株式投資の在り方は様々。「1カイ2ヤリ」に象徴される短期の値幅取りがある一方で、5年・10年といった中長期スタンスで臨むことで資産形成を図る投資もある。

アメリカの株式市場を代表する株価指標というと、「ダウ工業株30種平均(ダウ平均株価)」「S&P500種株価指数」が知られるが、アメリカ株を運用対象とするファンドマネージャーの大方が投資実績を計る物差しとしているのは、通称「配当貴族指数」だ。

配当貴族指数の構成銘柄は、アメリカを代表する企業=S&P500種のうち「25年以上連続増配」の企業。年々歳々見直しが行われ、新規入り・後退組が毎年初めに発表される。現状では65社。コカ・コーラ、ペプシコーラ、ジョンソン&ジョンソン、P&G(プロクター・アンド・ギャンブル)、3M(スリーエム)、ウォルマートなどなど、日本でも馴染み深い企業も含まれている。

「25年以上連続増配」というのは、決して容易ではない。「稼ぐ力」「財務の力」など、誰からも「優良企業」と認められる要因が不可欠。そうした企業群で構成される配当貴族指数が、2008年のリーマンショックによる大暴落の後で世界の株価指数の中でいち早く回復したのも頷ける。

日本唯一の貴族と、その予備軍

日本で25年以上増配を続けているのは、花王<4452>だけである。現在のところ、33期連続。花王の株を2013年大発会の初値(2,290円)で買い、昨年大納会の終値(6,019円)まで9年間保有していると、分割・自社株買い等の影響を勘案した修正値ベースで2.63倍のパフォーマンスを実現している。

そんな花王は2012年12月期、傘下のカネボウ化粧品の「白斑」問題に大きく揺さぶられ、期中に通期計画の下方修正を余儀なくされた。だが着地は修正値を上回る増収増益となり、2円増配(24期連続増配)。この折、花王に連続増配に対する姿勢を取材すると、こんな回答を得た。「(連続増配に)こだわりを持っている。期末の現金収支(FCF)の使途に優先順位を決めているが、1番が成長のための投資。2番目が、安定かつ継続した配当原資だ」

こうした連続増配企業は、中長期的な資産形成投資に向けた銘柄選択の俎上に載せる価値がある。では、現時点でどんな企業が長期連続増配を続けているか。

花王以外で20期以上の連続組では、小林製薬<4967>やユー・エス・エス<4732>、トランコム<9058>、リンナイ<5947>、ユニ・チャーム<8113>などが浮上する。15期以上ではサンドラッグ<9989>、ニトリホールディングス<9843>、栗田工業<6370>、ロート製薬<4527>などが確認できる。10期以上ではカルビー<2229>、コシダカホールディングス<2157>等々。

2019年に金融庁審議会から「老後に必要な資金2000万円」論が飛び出し、物議をかもしたことがあった。日本短波放送(現・ラジオNIKKEI)の後輩である倉沢良一氏が立ち上げた経済専門の動画サイト「ストックボイス」より依頼を受けて、「2000万円を作る法」を喋らせてもらった。その際、当時18期連続増配だったトランコムを引き合いに、こう話した。

「運輸・倉庫業という業態からして今後も堅調な収益の推移が望める。仮に子育て資金が一巡する55歳時点で300万円の余資があり、そこからトランコムの株を9年余保有したとすると、300万円の投下資金は修正値ベースで約7倍に増幅する。原資を差し引いても2000万円を超える」。ちなみに、トランコムの株を2013年の初値で拾って保有していると、昨年大納会の終値まで修正値ベースで約5倍のパフォーマンスを残している。

身近なところにもいる「隠れ貴族」

無論、株価動向に絶対はない。それだけに、中長期構えで資産形成投資を……と考えるときには、長期連続増配企業は対象としての資格があると言えるのではないか。同様のことは、長期の連続増収増益企業にも指摘できるだろう。

長期にわたり増収と営業増益を続ける企業としては、ニトリホールディングス(35期)やパン・パシフィック・インターナショナルホールディングス<7532>(30期)、イー・ギャランティ<8771>(20期)、エス・エム・エス<2175>(18期)、ツルハホールディングス<3391>(17期)、コスモス薬品<3349>(14期)、セリア<2782>(13期)などがある。100円ショップを展開するセリアが13期連続増収増益を果たす裏には、それなりの理由があるはず(過去9年余の修正値ベースの株価パフォーマンスは約5倍)。

もっとも、ここ記したような企業については、多くのメディアが「快進撃の背景・理由」に言及している。しかし言及の対象外となるような企業の中にも、俎上に載せたい企業は少なくない。

例えばヤオコー<8279>。埼玉県を中心に首都圏で175か店の食品スーパーを展開している。スーパー事業単体でみると前期まで32期連続の増収増益を続けている。そんなヤオコーを知ったキッカケは十数年前。「酒の肴ぐらい自分で買ってきて」という長らくの同居人の命を受けたからだった。徒歩3分程のところに店舗がある。通い詰めているうちに顔なじみになったパートから、こんなことを聞かされた。

「働いた時間給に応じて、年に2回の賞与と年度末手当が出る」

「私たちも組合員。時間給制のパートは解雇が最大の心配事。それがないのがいい」

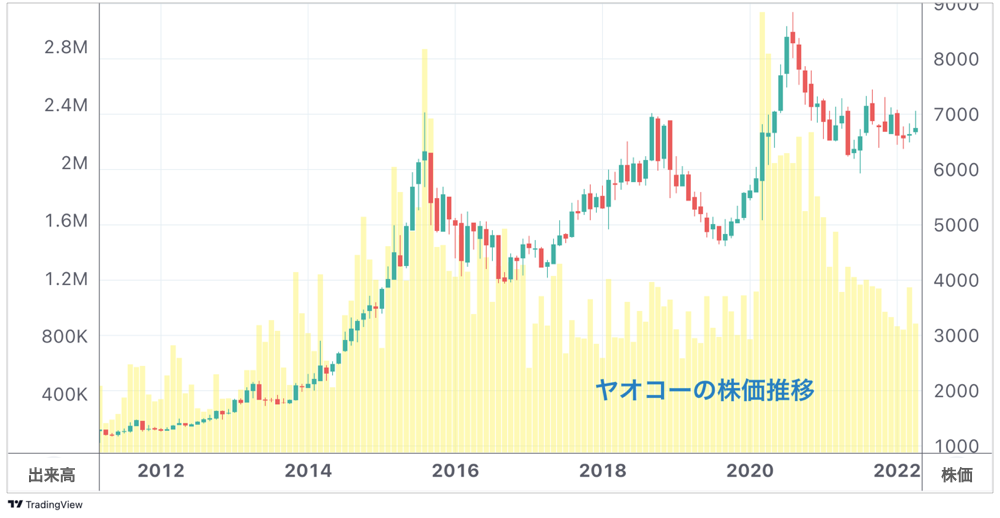

これを引き金にヤオコーを調べ始め、会社側への取材でも確認した。後者については、上部団体(UAゼンセン)への取材で「(ヤオコーの)組合員は正社員約2,900名に契約社員・パート・ヘルパー合わせて約1万3,300人。加盟企業の中では図抜けた組合員数」と聞かされた(人数は取材当時)。以来、ウオッチしている。ちなみにヤオコーの過去9年余の株価推移を見ると、原資は4倍強に増幅している。

成功への道は意外と多い

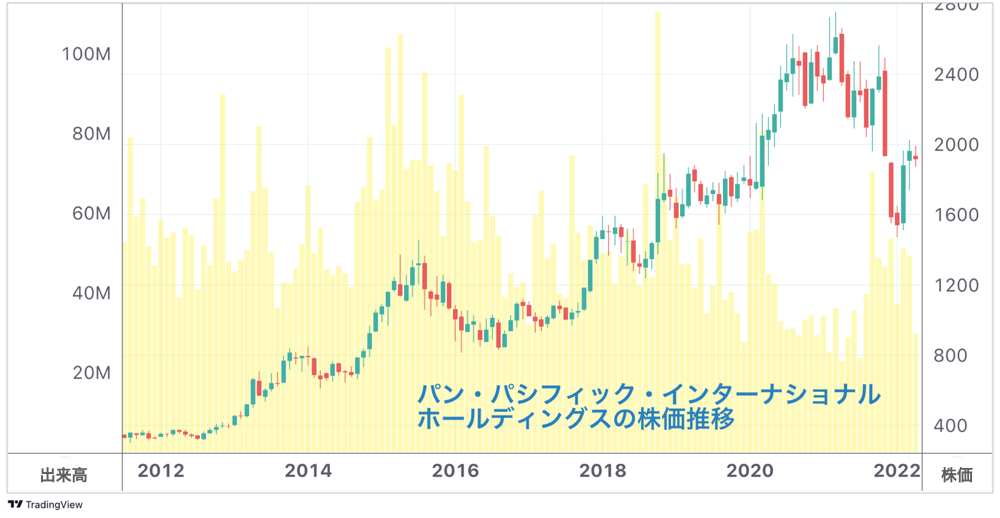

ところで、パン・パシフィック・インターナショナルホールディングス<7532>が30期連続の増収増益企業と記した。旧ドン・キホーテホールディングスで、上場は1996年。

2007年に東洋経済新報社から刊行された『運をつかむ日本株投資力』を読み、知人の伝手で、著者の塩住秀夫氏に取材の機会を得た。1983年から86年まで、ジョージ・ソロス氏の著名なクォンタム・ファンドで日本株運用に携わったキャリアに惹かれた。塩住氏は「自分は成長株論者」とした上で、「ドン・キホーテには上場間もない時期に、タップリ儲けさせてもらった」と言い及んだ。

上場からさして時間の経っていない銘柄をなぜ買えたのかと問うと、「PEGレシオをご存じ?」と問い返された。「勿論、ビジネスモデルや諸々の角度から興味深さがある場合の新興企業に限るが、PEGレシオは投資先選択に有力な武器になる。PEGレシオを活かしてドン・キホーテに投資した背景は、そのビジネスモデルであり、また、面談した創業者・安田隆夫氏の人間性だった」という。

PEGレシオ=「予想PER÷(3〜5年間の)EPS平均成長率」。中期的な利益成長率を加味して株価の水準を測る指標だ。値が「1以下」なら投資妙味大だという。つまり、収益の成長率がまだ株価に反映されていない、という具合だ。