未来のアップル株を探そう! 成長株を見分ける5つのポイント

あの人もやっている王道、成長株投資

「人生はチョコレートの箱のようなものだ。開けてみるまで中身はわからない」──これは、1994年公開の映画「フォレスト・ガンプ」に出てくる言葉です。自分の運命に迷う主人公に、死を間際にした母親が「自分の運命は自分で決めるのよ」と、この言葉を残します。

その後、主人公のフォレスト・ガンプは、元上司が彼のお金を「果物の会社」に投資してくれたことで、一生食べるお金に困ることはなくなります。そして、母の教えにしたがって生きる道を探し続けるのですが、この「果物の会社」こそ、いまや世界最大規模の時価総額を誇るアップル社です。

ウォーレン・バフィット、ピーター・リンチ、フィリップ・フィッシャーなど世界の名だたる投資家たちは、アップル株のような「成長株」への長期投資の成功により、その名声と財を築きました。いまこの瞬間も、世界中の投資家が「未来のアップル株」を探しています。成長株への投資は、とくに大口の投資家にとって、まさに「王道」の投資方法なのです。

そもそも成長株とは?

一般的に、その企業の成長テーマや経営戦略、同社が狙うマーケットの成長性などから判断して、今後も持続的に高成長することが期待される銘柄を「成長株(グロース株)」と言います。

成長株投資とは、企業の成長とともに株価が上昇することを期待する投資方法です。もっとも、どの銘柄が成長株であるのかを見分けるのは難しく、「割安株(バリュー株)投資」と比べて、銘柄を見極めるために多くの時間を要します。

企業の長期的な成長を前提としているため、検証にも時間がかかるということです。そのため、深く考えることなく成長株投資をしてしまうと、5年後・10年後に後悔することになります。それでは取り返しがつきません。そうならないために、成長株を見極める5つのポイントをお伝えします。

成長株を見極める5つのポイント

1.増収増益である

成長株にとって最も大切なのは、その企業の「業績」です。

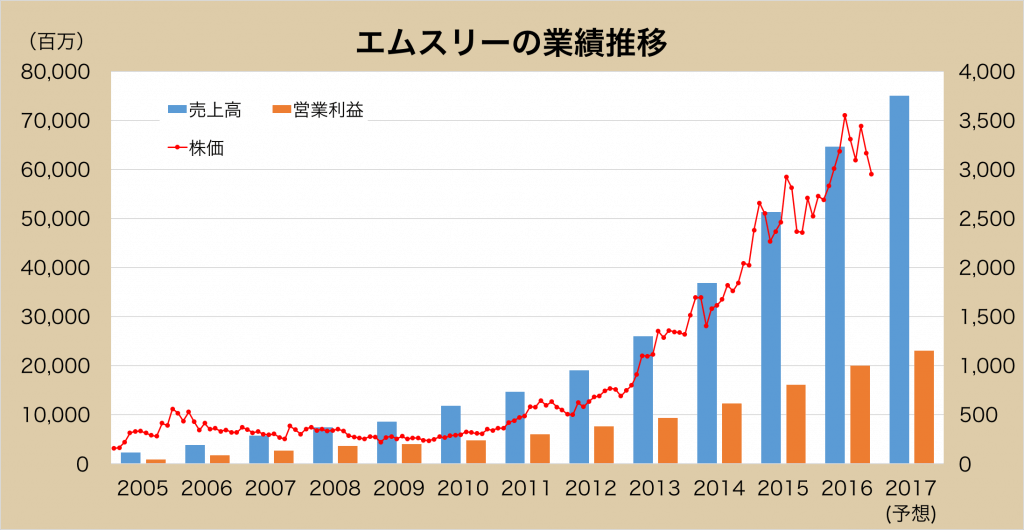

エムスリー<2413>でご説明しましょう。国内で約20万人以上の医師が会員登録する情報サイト「m3.com」を運営している企業です。医療情報担当者(MR)の役割をインターネット上で代替し、製薬会社などから販促費を得るという独自のビジネスモデルと、積極的な海外展開やM&Aで急成長してきました。

同社は2004年に東証マザーズに上場。2007年より東証一部上場銘柄となりました。同社の業績と株価の推移を見てみると、売上・利益の伸びとともに株価も大きく伸びていることがわかります。株価の成長における業績の重要性が一目瞭然と言えるでしょう。

一般的に成長株は、「2ケタの増収増益率での成長が望ましい」と言われています。エムスリーは上場以来、売上・利益ともに2ケタ成長を維持しています。業績の拡大とともに、時価総額もそれに応じて増加基調となり、2004年末時点で410億円だったのが、2016年5月には1兆円を超え、約25倍に拡大しました。

このように株価は、長期的に見た場合には業績の影響を受けると考えられています。金融危機などの外部環境に一時的に左右されたとしても、業績をベースにした現在価値に近づく傾向があります。長期的な株価の成長は、その企業の業績や事業リスクによって形成されると考えてもいいでしょう。

2.株価チャートが持続的な上昇トレンドである

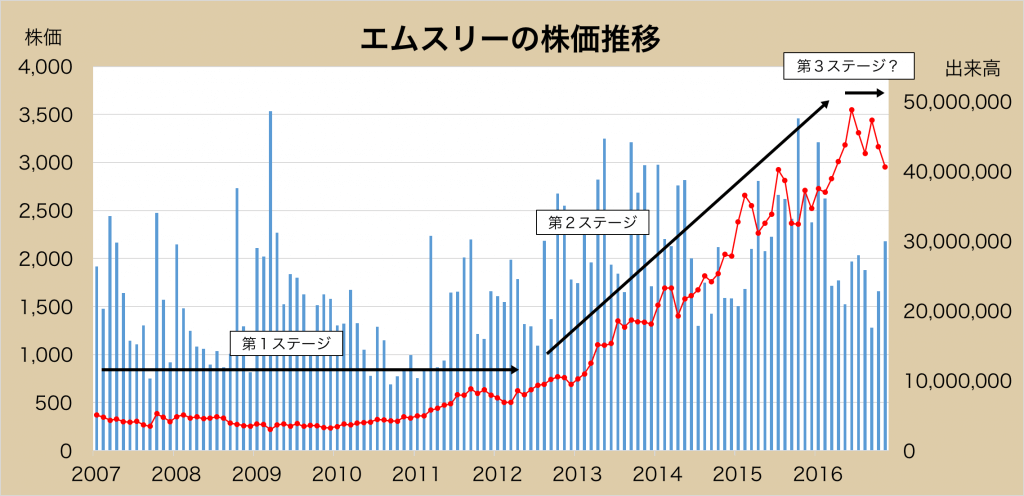

成長株の株価チャートには、特徴的なパターンがあります。具体的には3つのステージに分かれ、第1ステージは「黎明期」、第2ステージは「急成長期」、第3ステージは「成熟期」です。

成長株を見分けるには、第2ステージが重要です。成長株の株価は、新高値(その時点での過去最高値)を更新した後、急速な伸びを見せます。この伸びの勢いが持続的な上昇トレンドであるかどうかが、その銘柄が成長株かどうかの判断材料となります。

エムスリー<2413>の株価チャートを見てみましょう。まず第1ステージは、企業にとっても黎明期です。売上や利益などの業績や会社見通しが不安定で、株価も同様に上下を繰り返します。エムスリーも、投資家の高い期待に業績の成長スピードが追いつかず、株価は低迷していました。

第2ステージは急成長期です。利益が急拡大し、株価も新高値を超えて大きく上昇します。エムスリーも2013年あたりで第2ステージに移行しています。その時期の同社の業績を確認してみましょう。

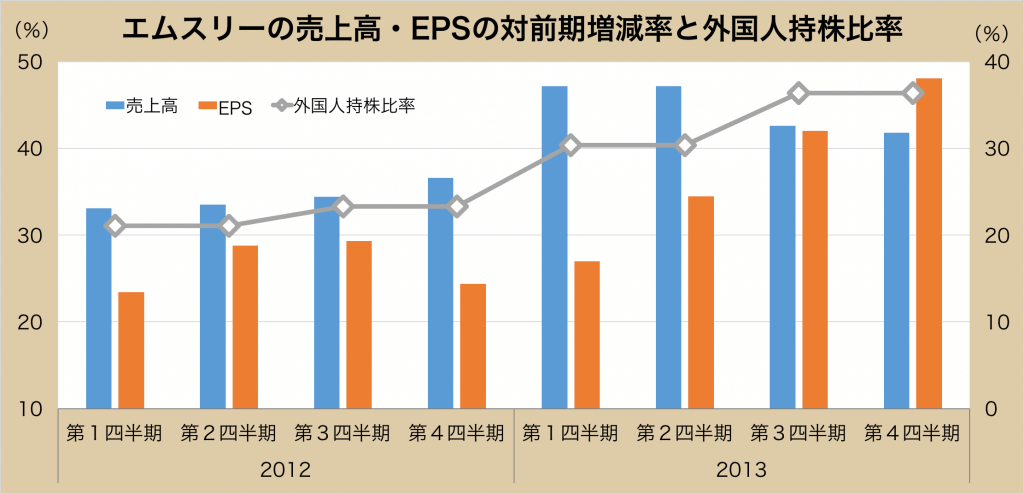

(会社資料および『会社四季報』より作成)

これは、エムスリーの2012年から2013年にかけての四半期決算ごとの対前期増減率です。ご覧のとおり、2013年から売上高が大幅に増加していることが見て取れます。売上高が大幅に伸びたためにEPS(1株あたり純利益=当期純利益÷発行済株式数)も急増し、株価が大きく上昇します。

ここでチェックしたいのが、外国人持株比率です。外国人投資家(機関投資家)は四半期ごとのEPSの成長を重要視します。エムスリーの外国人持株比率は、2012年には21.1%に過ぎなかったのが、2013年に入ると30.4%、さらに36.4%にまで上昇します。EPSの大幅な伸びに伴い、機関投資家が同銘柄を買い集めるようになり、出来高が増加、さらにマーケット参加者が買い進めた結果、株価上昇が加速する——という構図が読み取れます。

そして、企業の成長に陰りが見え始めると、第3ステージの成熟期へと移行します。成長率が鈍化して株価も下落、低成長株へと変わっていきます。そのため、現在どのステージにいるのかを見分けることが大切です。第2ステージでうまく投資することができれば、大きな儲けに繋がります。

3.PERが高い

PER(株価収益率)は、現在の株価が割安か割高か、それとも妥当なのかを判断する際によく使われる指標で、株価が利益に対して何倍かを表しています。PERが高いということは、業績以上の評価をされている=割高ということになります。

しかし、成長株投資においては、高PERであることはさほど問題になりません。PERが高い企業は、それだけ投資家が将来の成長性を期待している、ということでもあります。したがって、成長株は当然PERが高くなるのです。エムスリー<2431>も高PER銘柄として有名で、2016年11月末時点でも60倍以上で推移しています。

なお、業種によって差はありますが、東証1部上場銘柄の平均PERは17倍前後。そして、高PERであることがポイントとなる成長株投資に対して、低PER(=業績に株価が追いついていない)に注目して投資する方法が「割安株(バリュー株)投資」です。

【参考記事】鵜呑み厳禁! 地味だけど堅実と言われる「割安株投資」の真実

4.時価総額が比較的小さい

成長株にとって、会社の価値を表す時価総額は重要です。

たとえば、時価総額が4兆円を超えているファーストリテイリング<9983>のような大型株が、短期間のうちに株価が5倍や10倍にもなるのは簡単ではありません。なぜなら、企業価値の源泉である「売上(利益)」が、短期間で5倍や10倍になるビジネスモデルを新たに作り上げる、ということを意味するからです。

【参考記事】時価総額から見えてくる意外な事実 プロは常にここを意識している

2016年11月末現在、日本の時価総額1位はトヨタ自動車<7203>の約22兆円ですが、ここから自動車以外のビジネスやまったく異なる業種業態で好業績を収めたとしても、現業の数倍以上のインパクト(企業価値)を短期間で出せるでしょうか?(なお、2013年には円安のおかげで同社の純利益は約2800億円から2.3兆円へと約8.2倍なりましたが、そのときでも株価は約1.6倍の伸びでした)

それに比べて時価総額が200億円以下の中・小型株は、新たなマーケットの創出や需要の開拓、企業買収による業績効果などによって、短期間で期待とともに業績を伴なった株価の大幅上昇が起こり得ます。文字どおり5倍にも10倍にもなるケースがあるのです。

5.将来の「成長ストーリー」に陰りがない

成長株は、その成長性が期待されて買われているので、決算発表時の来期業績予想で増収増益がストップしたり、増益率が下がってしまったり、ネガティブ・サプライズ(予想外の悪材料の発表など)があったりすると、一転して大きく売り込まれます。成長が鈍化したと投資家たちが判断し、株価に乗っていた「高成長ストーリー」が剥がれ落ち、株価は大きく下落します。

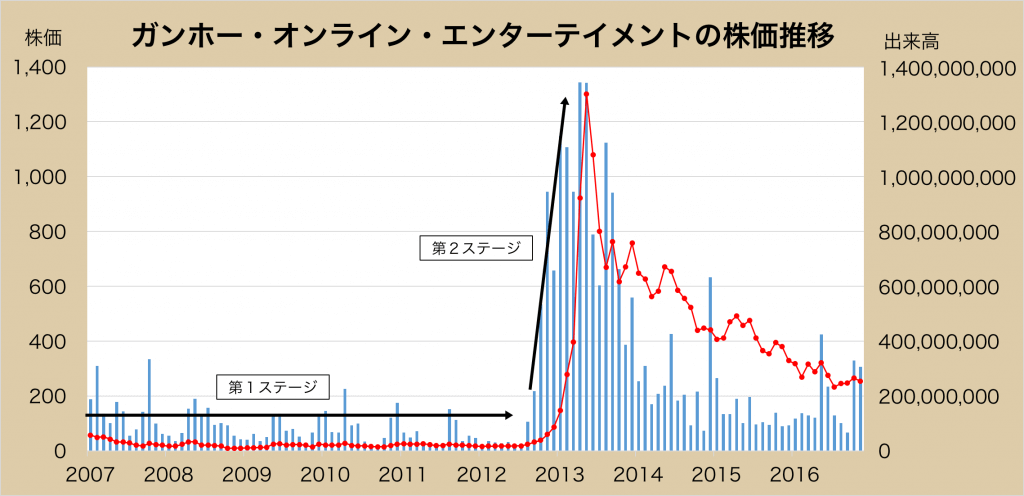

ガンホー・オンライン・エンターテイメント<3765>は、ゲームアプリ「パズル&ドラゴンズ」の大ヒットによって、2013年5月に株価が急騰しました。しかし、翌2014年には増益率が鈍化し、また次のヒット作も見当たらず、株価は急落したまま現在まで調整が続いています。

このように、成長株でも、特に業績の変化が早い小型成長株は、値動きが荒いため、業績動向を常に注視し、機敏な投資を心がけることが求められます。

あなたもフォレスト・ガンプになれる?

成長株には、エムスリーのように長期間かけて業績が拡大してきた企業もあれば、ガンホーのように短期間で業績の変化が早い企業もあります。フォレスト・ガンプなら、「株式投資はチョコレートの箱のようなものだ、投資してみるまで中身はわからない」と言うかもしれません。いずれにせよ、銘柄選択をしっかりと行えば、大きな利益を手にする可能性があります。

ただし、ここで勘違いしてはならない重要なポイントがあります。それは、このような成長株投資は数か月といった期間ではなく、数年から10年以上をかける長期投資を前提していることです。もっと短期間で利益を出したい場合は、業績よりも株価の動向に注目したトレードを行うべきでしょう。

その特性をしっかりと理解し、じっくりと時間をかけて株式投資に取り組みたいという場合には、ぜひ「未来のアップル株」探しに乗り出してみてください。