割安・割高を見るだけじゃない、PERの“正しい”使い方

PERの“本当の”使い方

この銘柄は割安か? それとも割高か?——という判断に迷ったときに「世界共通の便利な物差し」となっているのが、PER(株価収益率)です。しかし本来、PERには様々な論点があり、これだけで一冊の本が書けるほど、奥深い投資指標です。

誰もが知っている指標でありながら、実は、意外と間違っているかもしれない「PERの“本当の”使い方」について詳しく解説します。

PERは「株価が収益力の何倍か」を表す指標

「PER(ピーイーアール)」とは「Price Earnings Ratio」の略で、日本語では「株価収益率」と呼ばれています。

株初心者がファンダメンタル分析でまず覚えるのもPERですし、新聞やアナリストなど専門家たちにも「当銘柄は予想PER○倍であり高値警戒感が……」とか、「PER○倍だから超割安銘柄」などと、銘柄の評価に多く使われています。

言い換えれば、誰もが知っているために、銘柄を表現するのに使い勝手がよく便利なのが、このPERとも言えます。

PERの計算式は、以下のようになります。

| PER=株価÷1株あたりの純利益(EPS) |

つまり、企業の将来の評価である株価が、足元の収益力の「何倍」であるかを表しています。

たとえば、株価が1000円、当期の1株あたり純利益(EPS)が100円のA社の場合、PERは、1000円÷100円=10倍となります。

このとき、実績の利益を使って計算した場合は「実績PER」、予想の利益を使った場合は「予想PER」と言い、通常は、株価の将来を見通すために「予想PER」を使用します。

PERが低いと割安、高いと割高

PERは、数字が低いほど割安、高いほど割高とされています。

先ほどのA社で言うと、PER10倍ということは、A社の株を買った投資家が、仮に現在の利益水準が続くとした場合、投資した資金が10年で回収できる計算になります。

もし利益が100円から50円に半減した場合は、1000円÷50円でPER20倍となり、資金回収も倍の20年かかってしまうことになります。したがって、その分、いまの1000円という株価が収益面から見て割高になる、と考えます。

【関連記事】PER・PBRの裏に隠された真実…… ROEとの密かな三角関係とは?

一般的に、PER15〜20倍が適正水準、15倍以下は割安、20倍以上は割高であると言われます。投資の教科書や多くの専門家も、PERが低い銘柄は割安であるから「買い」、PERが高い銘柄は割高であるから「買いを控えましょう」と勧めています。

教科書どおりにはならない現実

以上が、一般的な「物差し」としてのPERの使い方です。

しかしながら、単純に「低PERなら割安」「高PERなら割高」とはいかないのが、株式相場です。教科書どおりに行動していたら、大きく損をしてしまう恐れがあります。

実践の場では、PERが高い銘柄ほど株価が上昇し、PERが低い銘柄ほどさらに下落するか、割安なまま放置される……といった例が見られるのも、また事実だからです。

ここからは、実際の株価とPERについて具体的に見ていきましょう。

高PER銘柄の場合

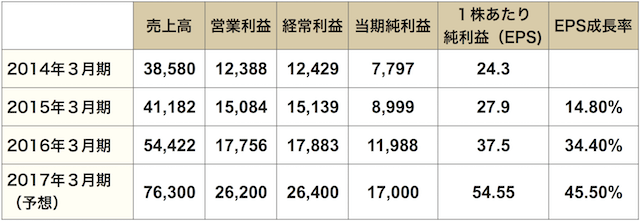

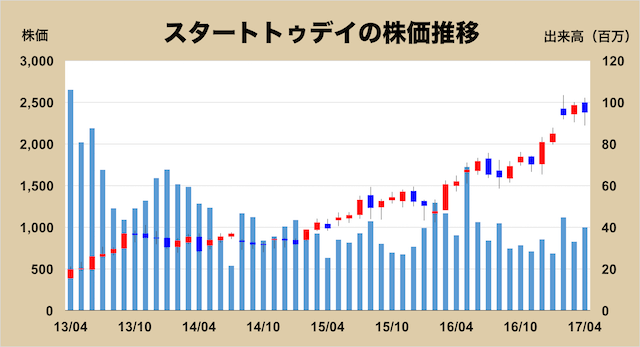

スタートトゥデイ<3092>は、衣料品用のインターネット通販「ZOZOTOWN」を運営している企業です。連続の最高益を出し続ける成長株で、2017年3月期も5割近くの大幅増益が見込まれています。

そのため予想PERは40倍を超え、高いPERで推移しています。PERの割高水準と言われる20倍からも大きく乖離していますが、株価チャートはきれいな右上がりを描いています。これはなぜでしょうか?

PERには将来の業績は反映されていない

ここでもう一度、PERの計算式を確認してみましょう。

| PER=株価÷1株あたりの純利益(EPS) |

PERは、「当期の1株あたり純利益(予想)と同じ利益水準が将来も続く」という仮定で計算します。あくまでも、直近の会社予想の数字で算出しているに過ぎません。

企業の将来の評価である株価を考える場合は、本来なら3〜5年先の利益を見なければ意味がありません。しかし、PERには来期以降の業績見通しについてはまったく反映されていないのです。

そこで、将来の企業の利益成長を反映させるために、PERの式を次のように置き替えてみます。

| 株価=1株あたりの純利益(EPS)×PER |

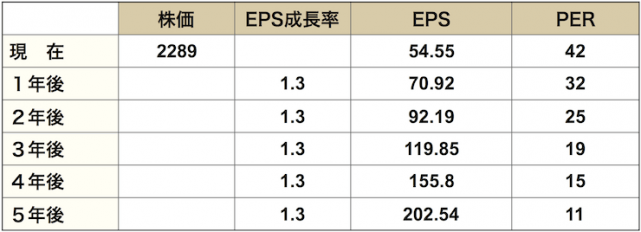

たとえば、ある投資家が「スタートトゥデイは来期以降も3割以上の利益の伸びが続く」と考えたとします。現在の株価は2289円(2017年4月24日終値)。2017年3月期の会社予想EPS(54.55円)が3割増で伸び続けると仮定して計算すると……

つまり、足元の40倍を超えるPERは割高水準でも、5年後のPERは11倍となり、将来の利益成長から考えると割安な水準といえるのです。

どの数字が織り込まれているのか

このように、実際の株価を見る際には、投資家たちがどのEPSやPERを織り込んでいるかを考える必要があります。

スタートトゥデイの現在株価は2289円ですので、5年後の利益成長を見込むとPER11倍。ここで強気派は、割安だから「買いだ!」と考えます。一方、「足元のPER40倍超えは高すぎる」と弱気派は考えて、割高の売りだと捉えます。ここで売買が成立します。

つまり、PERは銘柄に対する投資家の期待感や思惑を表していると言えるでしょう。

エムスリー<2413>のように、何年もPERが60倍を超えているような銘柄も、将来の利益成長の伸びが高いという投資家の期待感が前提となっています。現在のPERが割高水準であっても、投資家の多くが企業の成長率を期待し続けるかぎり、成長性を加味したPERは割安ということになるのです。

【参考記事】未来のアップル株を探そう! 成長株を見分ける5つのポイント

こういった銘柄を見て、教科書どおりに「PER20倍だから割高」と単純に判断してしまうと、大きな投資チャンスを逃す場合があるのです。

「株価バブル」にご用心

ただし、投資家の期待が高すぎて「株価バブル」が発生することもあります。

ヤフー<4689>は、1998年の店頭公開の当時からPERが200倍を超え、ITバブル全盛期には、なんと約3000倍にもなる異常な人気ぶりでした。これは、投資した資金を回収するのに3000年(!)もかかることになります。

ヤフーは別格だとしても、100倍以上などPERが異常に高い銘柄は、期待成長に陰りが出ると株価が大きく下落するリスクがありますので、警戒が必要です。

低PER銘柄の場合

では、低PER銘柄についてはどうでしょうか。投資の教科書や専門家たちも、低PERは割安株として買いを勧めています。

しかし、PER10倍の割安株を買ったものの、業績が悪化して1株あたり純利益(EPS)が半分になり、PER20倍の割高水準になってしまった……ということは、よくあります。

【関連記事】鵜呑み厳禁! 地味だけど堅実と言われる「割安株投資」の真実

PERの計算に使うEPSが、あくまでも直近の会社予想の数字が使われているため、期の途中で下方修正が入ると、途端に割安株ではなくなるのです。

「景気敏感株」にご用心

また「景気敏感株」と呼ばれる銘柄は、PERがもともと低めとなっています。これは鉄鋼、海運、石油、輸送用機器といった業種の銘柄で、こうした業種では、業績の多くの部分が景気循環によって決まるためです。

このような銘柄は、業績がピークをつける頃には、株価は景気後退による業績の悪化を織り込み始めているために、PERの水準は低くなります。ここで「割安だ!」と思って買いの判断をしてしまうと、思わぬ高値掴みとなる可能性があるのです。

万年割安株の場合

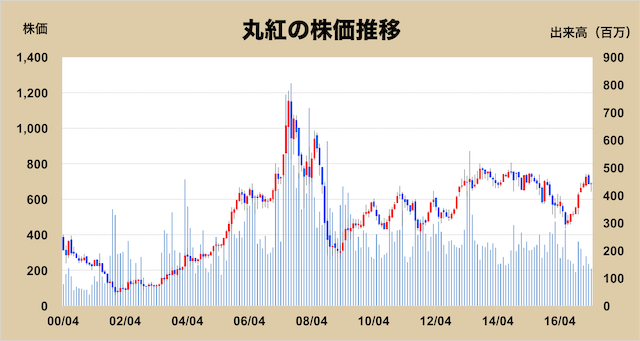

商社株や銀行株などは「万年割安株」の代表格です。特に商社株は、資源株の動向が嫌気され、リーマンショック後も浮上することもなく、ずっと割安株で放置されたままでした。

なかでも丸紅<8002>は、その後の原油価格の回復で他の商社株が軒並み上昇してPER8〜12倍に上がったのに比べて、より割安(PER6.8倍)のまま放置され、2016年3月期には営業赤字に転落します。

2017年3月期予想は業績の回復が見込まれましたが、株価は同年6月に432.5円の年初来安値を更新、PERも6倍をつけます。

しかし、アメリカでの事業が多い同社は、トランプ大統領の誕生によって「隠れたトランプ銘柄」として注目を浴びます。株価は、米大統領選が行われた11月から現在まで3割近く上昇し、PERも8倍にまで修正しています。

万年割安なのには理由がある

このように割安銘柄の場合、何らかのきっかけや材料が発生して投資家の期待が高まることで、株価は上昇トレンドに転換することがあります。

しかし、投資家を期待させるようなきっかけや材料がない場合は、割安なまま放置されるとも言え、実際にそのような銘柄も多くあります。低PERの場合は、「なぜ割安なのか」の中身をしっかりと見極めることが重要となります。

PER=投資家の期待値

PERは、その数字だけを見て「割安」「割高」と判断するものではありません。

PERは、企業の将来の利益に対する投資家の「期待値」を示すものです。投資家たちの期待が高ければPERは上昇し、期待が低ければPERは下がります。多くの成長株が、まだ成長途上の段階でPERが高くなるのは、このためです。

そして、株価はEPS×PERで決まるため、株価の上昇には、EPS(企業の利益)の成長とPER(投資家の期待値)の拡大が起こる必要があります。この期待値を見通すためのバロメータとしてPERを使うのが、実際の株式相場で必要な使い方ではないでしょうか。

このようにPERは奥深い投資指標です。ただ、そうは言っても、実際に投資する際にはPERひとつに頼らず、そのほかの指標やニュースなども含めて全体を見て、総合的に投資判断をしてください。