「逆イールド」が再び発生! インフレの今だからこそ警戒したいFRB利上げとの関係

Юрий Дьяконов/Adobe Stock

《2019年に続いて再び発生した「逆イールド」。景気後退のシグナルと言われますが、そもそも「逆イールド」とは何か。一体どこが問題なのか。インフレの現在、特に警戒すべき点とは?》

3月末、再び「逆イールド」が発生

2022年3月29日、米2年国債の利回りが10年国債の利回りを一時上回りました。満期の短い米国債の利回りが満期の長い米国債の利回りを上回る逆転現象、いわゆる「逆イールド」の発生です。

この日の市場では、米2年債利回りが上昇する一方、10年債利回りは低下し、2.39%付近で利回りが逆転しました。前回、同じ逆イールドが発生したのは米中が貿易問題で争っていた2019年8月で、その前に逆イールドが続いたのは2006年から2007年にかけてでした。

この組み合わせ(2年と10年)で逆イールドになるのは2019年以来ですが、同じような逆転現象は他の年限でも見られ、アメリカ金融当局の利上げが景気後退(リセッション)を誘発するのでは……との見方が強まっています。

過去の例では、逆イールド発生後の株価はしばらくはプラスで推移しており、景気後退が始まるまでにはタイムラグがあることがわかります。しかし、現在のようなインフレ下における逆イールドの発生には、また別の事情が加わることから警戒が必要です。

「逆イールド」の何が問題なのか?

2019年8月14日のアメリカ株式市場で、ダウ平均株価が800ドルも下落しました。きっかけは、国債市場で長短金利の逆転現象、「逆イールド」が起こったことです。

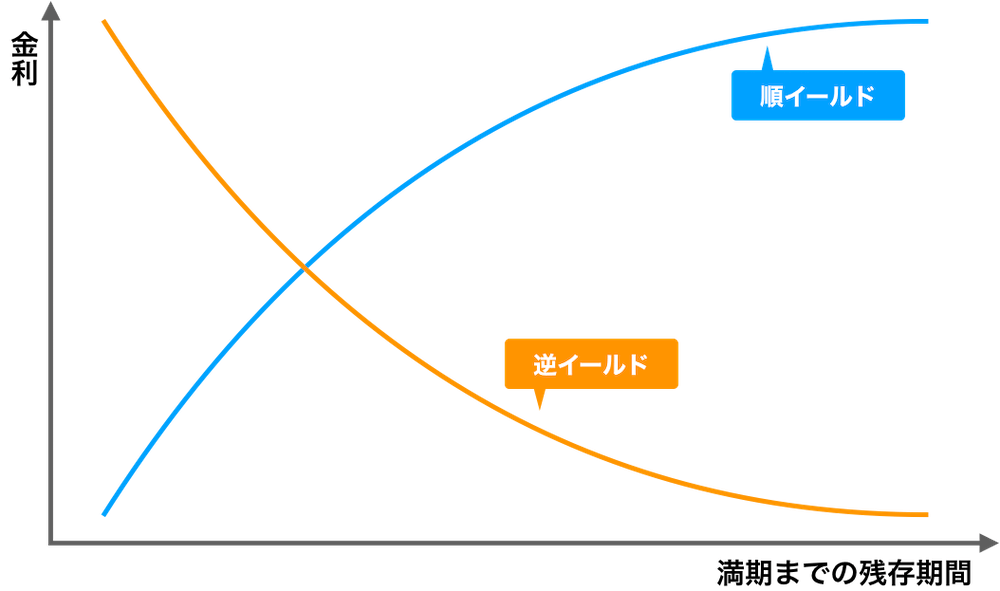

逆イールドとは、満期までの期間が長い債券の利回りが、短い債券の利回りよりも低くなることです。アメリカ国債では、長期金利の指標となる10年債国債の利回りと、2年物・3カ月の国債の利回りを比較するのが一般的です。

債券の利回り(金利)と償還期間との相関性を示したグラフを「イールドカーブ」といいます。利回り曲線ともいい、債券投資で重要視される指標の一つです。

通常、イールドカーブは右上がりの曲線(順イールド)になります。期間が長いほど価格変動などのリスクが高くなるので、投資家がリスクに見合った利回りを要求するからです。しかし、長期債の利回りが短期債の利回りを下回る場合があります。これが「逆イールド」です。

逆イールド、つまり長短金利の逆転が生じるのは、「現在の景気が良くても将来は低迷する可能性がある」と考える投資家が多いからです。

逆イールド、つまり長短金利の逆転が生じるのは、「現在の景気が良くても将来は低迷する可能性がある」と考える投資家が多いからです。

短期債の利回りは、FRB(アメリカ連邦準備制度理事会)が決める政策金利の影響を強く受けますが、長期債の利回りは投資家の将来への見通しによって決まります。将来の見通しに不安を持つ投資家が多くなると長期債に買いが集まり、その結果、長期金利が低下するのです。

逆イールドとアメリカ景気の関係

逆イールドが、株式市場でここまで注目されていることには理由があります。1970年代以降にアメリカが景気後退(リセッション)に陥った際には、その1~2年ほど前に逆イールドが発生しているのです。

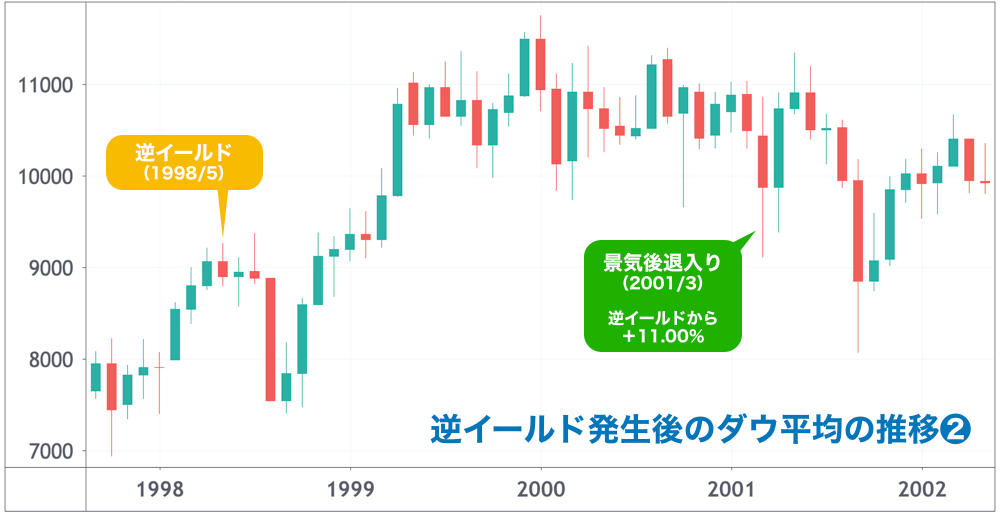

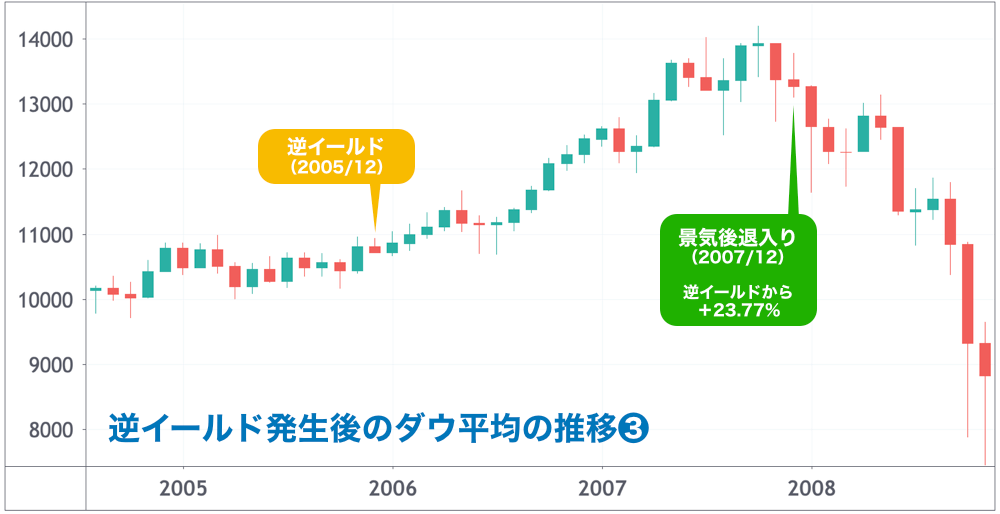

ここでいう景気後退とは、実質国内総生産(GDP)が連続してマイナスになるなど、経済活動が縮小・衰退する状態です。2008年に始まった金融危機の不況局面では、不況が始まる約2年前に長短金利が逆転し、ITバブルが崩壊した2001年の不況局面でも、その約1年前に逆イールドが発生していました。

ただ、米ヘッジファンドの破綻が市場を揺るがした1998年のLTCM危機のように、逆イールドが発生してもリセッションが来なかったケースもあります。逆イールドが起きる期間も様々であり、不況を予測する普遍的な基準は存在しません。

逆イールドが株式市場に与える影響

過去の例を見れば、逆イールドが、景気後退局面の前に高い確率で起こっていることは確かです。しかしながら、逆イールド発生後すぐに株式市場が下落トレンドになっているわけではありません。

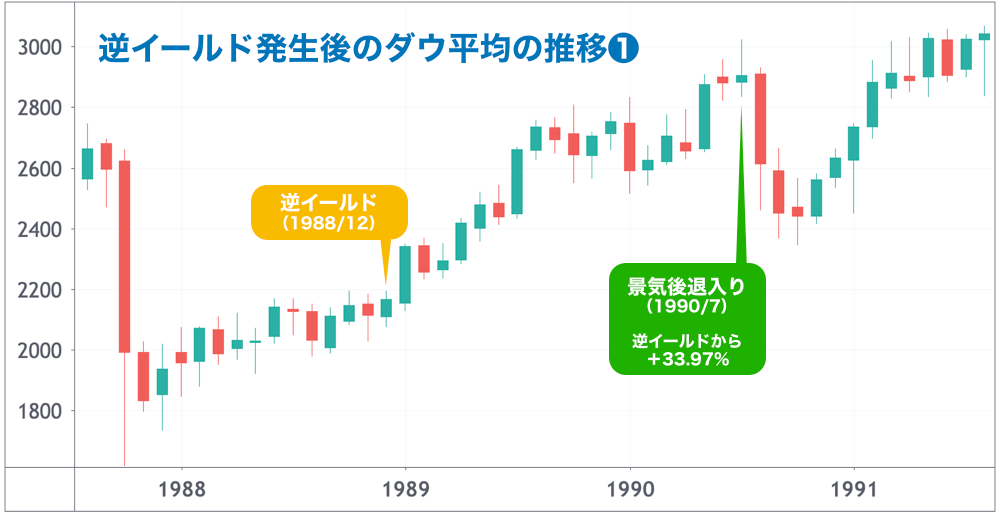

・逆イールド発生後のダウ平均株価の推移

逆イールド発生から景気後退入りまでの期間におけるダウ平均株価の値動きを見てみましょう。チャートからも明らかなように、逆イールドが発生して景気後退局面に入るまで、いずれもダウ平均は上昇しているのです。

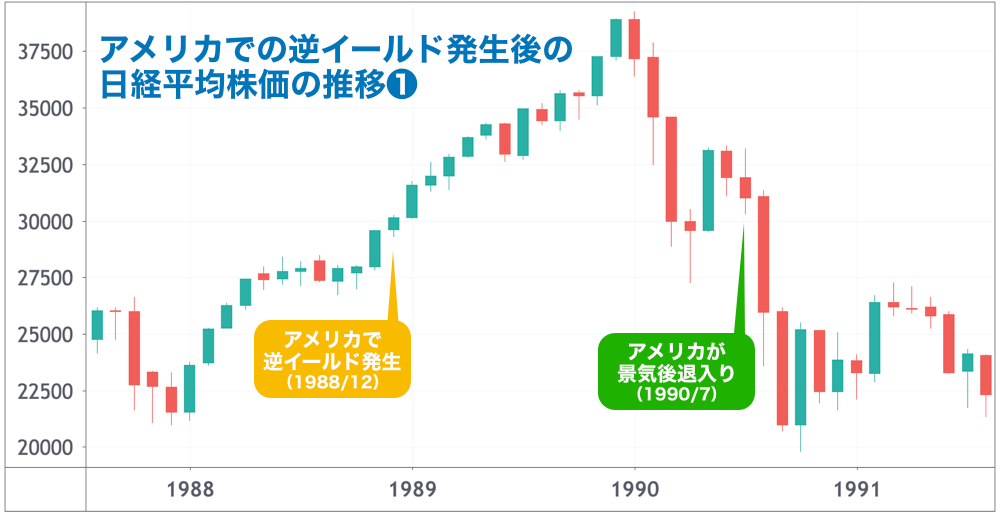

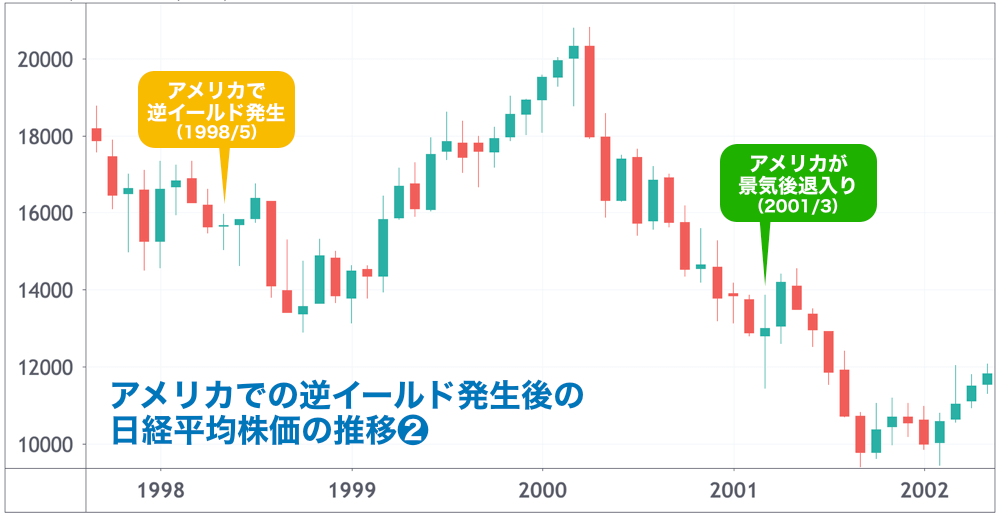

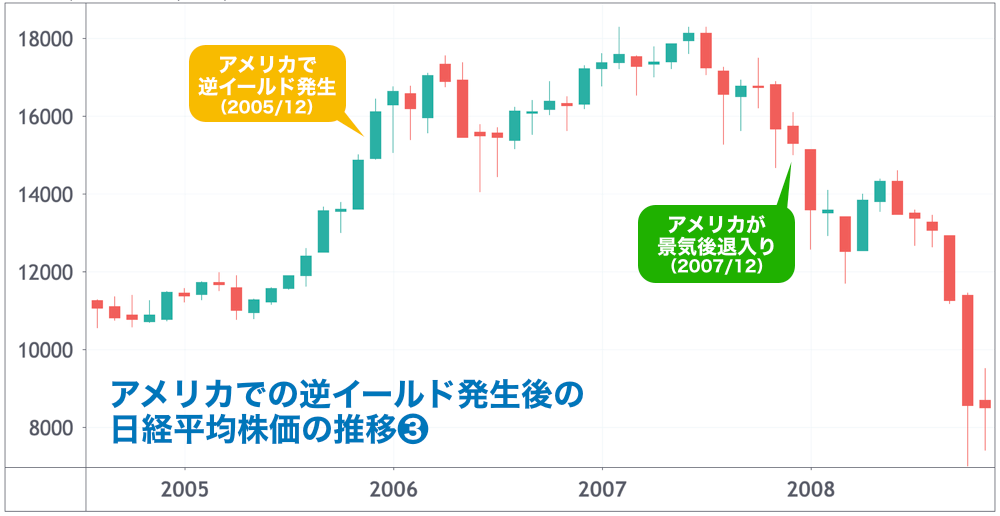

・逆イールド発生後の日経平均株価の推移

同じ期間における日経平均株価の動きも確認してみましょう。実は、どの期間もバブル崩壊や金融危機など日本固有の問題があったため、アメリカ株とは対照的な動きになっています。

このことからわかるのは、アメリカ市場の動向が必ずしも直接的に日本市場を動かすわけではない、ということです。今回の逆イールド発生によってアメリカが景気後退局面に入ったとしても、日本株がどうなるかは別の様々な要因にも影響を受けるはずです。

・2019年8月に発生した逆イールドからの株価推移

2019年8月の逆イールドでは、景気後退は起きませんでした。しかし、2020年3月にコロナショックが発生。その後、新型コロナウイルスの感染が拡大し、世界経済に大きなマイナス成長をもたらしました。

ただ、米FRBを中心とした各国中央銀行の大胆な金融政策と、各国政府による機動的な財政政策により、株価は上昇。ダウ平均株価は2022年1月に過去最高値を更新し、日経平均株価も2021年9月に30,795.78円まで上昇して31年ぶりの高値をつけています。

インフレ下の逆イールド。注目は利上げ

米ゴールドマン・サックス証券によると、過去に2年債と10年債の利回りが逆転した後のS&P500指数のトレンドは、概ね2年間はプラスでした。逆イールド発生後2年は株価は上昇を続けたということ。これは、実際に景気後退が始まるまでのタイムラグが長いことを意味しています。

しかしながら、現在のような高インフレ期であった1973年に発生した逆イールドでは、3か月後、6か月後、さらに1年後の株価もすべてマイナスとなっています。

2022年3月のアメリカの消費者物価指数(CPI)は前年同月比で8.5%上昇し、1981年以来の大幅な伸び率となりました。

FRBは3月に利上げを決定しましたが、今後も急激なペースでの利上げが想定されます。FRBは、インフレ対策に後ろ向きな印象を与えず、リスク管理上スタグフレーションを抑制する必要があることから、実際に景気が悪化してもインフレ対策を優先する可能性があるからです。

スタグフレーションとは、景気後退と同時にインフレ(物価上昇)が起きる現象のことです。

今回の逆イールドについても、ここからただちに景気後退局面になる可能性は低いだろうと考えられますが、高インフレ下での逆イールドは株価に悪影響を与えます。

これまでは、逆イールドが発生しても景気後退入りまで株価が上昇するケースが多かったわけですが、FRBによる急激な金融引き締めがアメリカ株のバリュエーション(企業価値評価)調整を引き起こす可能性があるため、引き続き警戒が必要です。