さようなら&ありがとう。マザーズが日本市場に残してくれたもの【IPO通信簿・番外編】

《「確実に儲かる」として個人投資家に人気のIPO株投資。しかし近年、そんな「夢の時代」にも陰りが……。IPOで上がる株と下がる株は何が違うのかをデータから読み解く【IPO通信簿】》

2023年10月、東証マザーズ指数の算出が終了しました。東証マザーズという市場自体は、すでに昨年の4月にその役目を終えていましたが、指数の算出終了で、マザーズの歴史は名実ともに終わることになりました。

1999年にスタートしたマザーズ。新興企業の資金調達には大きな役割を果たしたものの、投資家を満足させることはできなかった、とも言われます。今回は、そんなマザーズの歴史を振り返り、今後の新興市場に向けた課題について考えます。

1999年11月、マザーズ誕生

東京証券取引所マザーズ市場は1999年11月に開設されました。当時国内には、赤字のベンチャー企業が上場できる市場がなく、マザーズ市場は成長性の高いベンチャー企業や新興企業が資金調達しやすい市場として設立されました。

2000年5月には、大阪証券取引所と米ナスダック市場が提携し、マザーズ市場と同様のコンセプトでナスダック・ジャパン市場も開設されています。つまり、マザーズ市場が開設された1999年は、国内の新興市場元年ともいうべき年でした。

上場第1号で早くもつまづき

マザーズ市場に最初に上場したのは、インターネット総合研究所<上場廃止>とリキッドオーディオ・ジャパン(のちのニューディール<上場廃止>)の2銘柄です。

インターネット総合研究所は一定の売上高があったものの、リキッドオーディオ・ジャパンは音楽配信事業を今後予定するという、売上がまだほとんどない企業でした。

とはいえ、リキッドオーディオ・ジャパンは確かに、マザーズ市場設置の理念に合致する銘柄ではありました。しかしながら、経営陣の人間関係など多くの問題がIPO後に発覚します。

せっかく開設された新興企業のための市場でしたが、早くもスタートでつまづく形に。それでも、その後マザーズ市場には数多くの新興企業がIPOを果たし、資金調達を成し遂げました。

2つのバブル、2つのショック

スタートでのつまづきはあったものの、ITバブルを背景に、マザーズ市場は順調にIPO銘柄数を増やしていきます。

ITバブル期に上場して話題となった銘柄としては、サイバーエージェント<4751>(2000年3月上場。現在は東証プライム)や、オン・ザ・エッジ(2000年4月上場。のちのライブドア<上場廃止>)があげられます。

2002年9月には、国内初のバイオベンチャーとしてアンジェスMG(現在のアンジェス<4563>。東証グロース)がマザーズ市場に上場。ITバブルは2002年頃に落ち着きを見せますが、2006年には再びIPO市場が活況となる新興市場バブルともいうべき時代が到来します。

新興バブル期はITバブル期と異なり、IT関連銘柄のみならず、不動産ファンド運営会社なども複数が上場し、新興市場のIPO業種はバラエティに富むことになりました。

DeNA(ディー・エヌ・エー<2432>。2005年2月上場。現在は東証プライム)、ミクシィ(2006年9月上場。現在のMIXI<2121>。東証プライム)、グリー<3632>(2008年12月上場。現在は東証プライム)などが、この新興バブル期に上場しました。

ITバブル期から新興市場バブル期にかけて、実に様々な企業が新規上場を果たしており、マザーズ市場は新興企業の新規資金調達インフラとして充分に機能したといえるでしょう。

ライブドア&リーマンショックからアベノミクスへ

ITバブル崩壊後は程なく復活したマザーズ市場でしたが、2006年1月のライブドアショックを契機に新興市場バブルが崩壊します。さらに、2008年6月にはリーマンショックが発生。これが追い打ちとなって、新興市場は冬の時代を迎えます。

これ以後、マザーズ市場は長期にわたって低迷を余儀なくされました。息を吹き返したのは、2013年から始まるアベノミクス相場以降のことです。

その後も、2018年6月のメルカリ<4385>(現在は東証プライム)など、コンスタントにマザーズ市場へのIPOは行われてきました。全体として見れば、マザーズ市場の成長と変遷は、日本経済における新興企業の変遷を象徴している、と言えるのではないでしょうか。

“通過点”となってしまったマザーズ

マザーズ市場が、新興企業の資金調達に果たした役割は大きいと言えます。マザーズ市場開設以前は、国内には新興企業が株式上場できる環境がほとんどなく、マザーズ市場とナスダック・ジャパンがその風穴を開けたのは間違いありません。

しかし、マザーズ市場にIPOを果たして、その後めでたく成長した企業の多くは、東証1部や2部に次々と卒業していきました。それによってマザーズ市場は、「新規IPOしたばかりの企業」と「マザーズを卒業できない企業」の市場、となってしまったのです。

残念ながら、GAFAMをはじめとするハイテク銘柄がIPO後もそのまま留まった米ナスダック市場に対して、日本のマザーズ市場は、東証1部・2部への“通過点”となってしまいました。

マザーズ市場は上場しやすい市場であり、その後は企業の成長とともに卒業する市場であったのであれば、退場のルールについても、東証1部や2部に比べて厳しくしておくという判断が、設立当初の段階であってよかったのかもしれません。

指数の算出終了でついに幕を下ろす

2022年4月、東京証券取引所の市場改革によりマザーズ市場は東証グロース市場となり、その役割を終えました。

東証マザーズ指数は、新興市場の動向を示す指標として算出が続けられていましたが、それも2023年10月に終了。新興市場の指数は、「東証グロース250指数(グロース250)」として再スタートしています(東証グロースに上場する主要な250銘柄で構成される)。

ここに、24年におよぶ東証マザーズ市場の歴史は幕を下ろしました。

投資家を惹き付けられなかった理由

1999年11月の誕生から紆余曲折あったマザーズ市場ですが、ベンチャー企業の資金調達に果たした役割は大きいと言えます。しかし、IPO後の退場メカニズムの欠如や、個人投資家中心で新規IPO時のみ盛り上がる売買など、様々な問題点を抱えながら歴史を終えました。

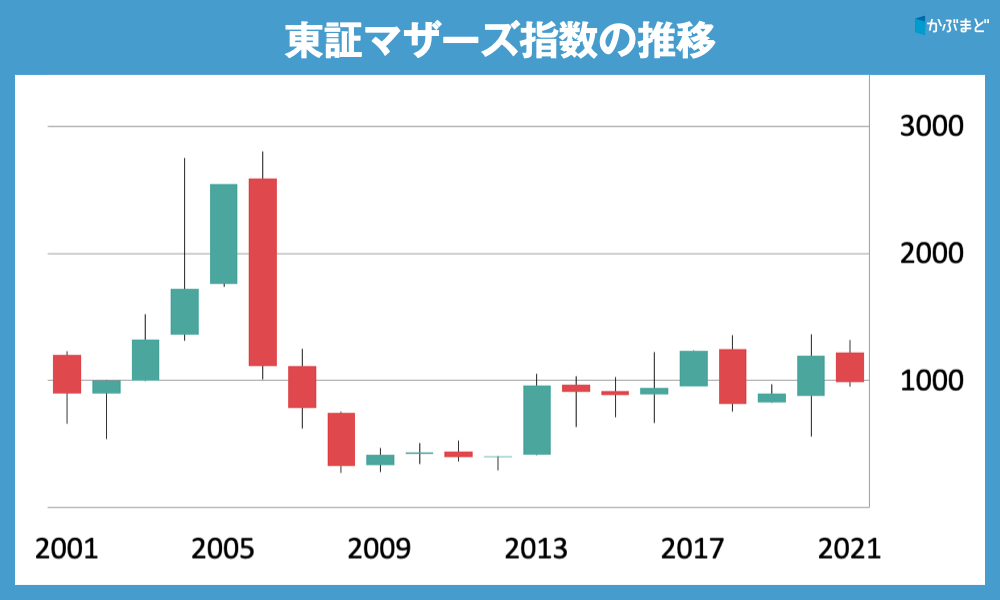

2001年以降のマザーズ指数の推移(年足)を見てみましょう(JPXサイトなどから筆者集計)。

マザーズ指数は、新興バブル期の2006年につけた2,799ポイントが最高値です。しかしリーマンショックの発生により、2008年には高値の約10分の1となる269ポイントまで下落。その後、若干は上昇したものの、復活することはありませんでした。

それに対して米ナスダック指数は、ITバブル及びリーマンショック前の水準を大きく超えています。

マザーズ市場は、市場全体としては、投資家から見て魅力ある市場とはならなかった、と言わざるを得ません。上のチャートを見ても、この状態では、特に長期投資を行う投資家を惹き付けることは難しかったでしょう。

その意味では、新規IPO銘柄が登場したときにだけ、個人投資家を中心とした短期トレードで市場が盛り上がったことも、やむを得ない一面があったと言えるのかもしれません。

東証グロースへの期待

マザーズ市場は2023年10月に完全に歴史的役割を終えました。課題もありましたが、国内新興企業の成長資金の調達に大きな役割を果たしたことは、改めて書き記しておく価値のある事実でしょう。

マザーズ市場の役割は東証グロース市場に引き継がれ、マザース指数は東証グロース250指数に生まれ変わりました。ただ現在、東証グロース250指数は引き続き低迷が続いています。

東証グロース市場がマザーズ市場の反省を活かし、企業側のみならず投資家側にも魅力的な市場となることを今後大いに期待したいところです。