日経平均株価の史上最高値更新で、日本でも簡単に資産運用ができる時代の到来か?

《バブル期の記録を抜いて、ついに史上最高値を更新した日経平均株価。長年相場を見つめてきた人々は、いま何を思うのか。それぞれが見つめる、日経平均株価の未踏の地──【特集・日経平均株価、次のステージへ】》

2024年2月22日、日経平均株価はバブル期につけた最高値38,915円を更新しました。このことは、日本の資産運用を簡単にする可能性を秘めています。2024年は、日本に資産運用が広く浸透する契機の年となるのかもしれません。

日経平均株価の高値更新のウラで…

2024年に入って国内の株式市場は堅調な推移を見せ、日経平均株価は2月22日の高値更新に続いて、3月4日には節目の40,000円を初めて突破しました。

日経平均株価は2000年4月に大幅な銘柄入れ替えが行われており、指数としての連続性には弱い部分があります。それでも、日本を代表する株価指数であり、TOPIXよりも知名度のある日経平均株価の高値更新は、時代を象徴する出来事としてメディアを賑わすことになりました。

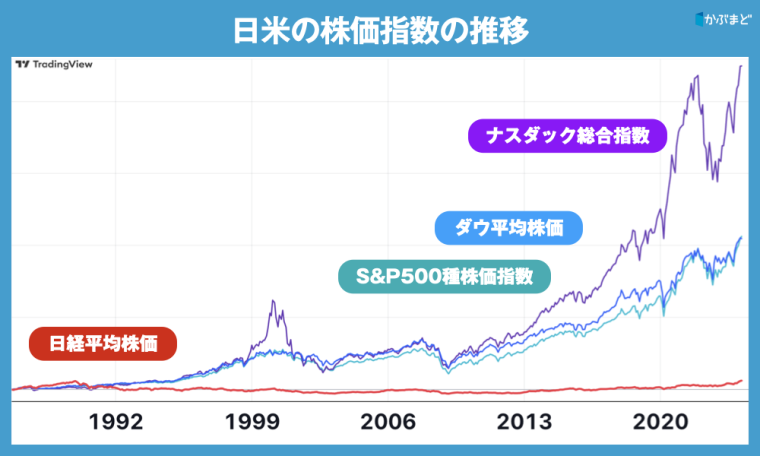

ただ、日本が1989年高値の突破に沸く一方で、アメリカの主要株価指数は、過去の大きな山となっていたITバブル期(2000年前後)をすでに大きく上回る水準にあります。ダウ平均株価やハイテク銘柄中心のナスダック総合指数だけでなく、比較的値動きが安定するといわれるS&P500種株価指数も同様です。

アメリカの株式市場は、日本が「失われた30年」に停滞している間に、はるか先にまで進んでいるといえるでしょう。

アメリカで資産運用が普及した理由

日本でも資産運用の必要性が言われるようになってから、すでに20年以上の歳月が経過しています。今年から新NISAがスタートして資産運用界隈は賑わっているものの、依然として「広く浸透した」といえる状態にはありません。

その一方で、アメリカでは多くの人が資産運用でお金を増やしている、とはよく言われることです。この違いはどこから来ているのか。様々な説がありますが、ここで、日経平均株価とダウ平均株価・S&P500種株価指数・ナスダック総合指数について、長期チャートを重ねて見てみましょう。

日経平均株価は2013年から少しずつ上昇を続け、ようやく今年に入って1989年の高値を抜きました。対してアメリカの3つの株価指数は、ITバブルの崩壊やリーマンショック、コロナショックを挟みながらも、長い目で見ればずっと右肩上がりです。

日米の株価指数を比較してすぐにわかることがあります。それは、アメリカの株価指数を持っていた投資家は全員儲かっていた、ということです。これら指数に連動するタイプの投資信託を買って保有していれば、誰でも資産が増えている状態だったのです。

アメリカで資産運用が盛んなのは、そもそも「運用によって資産を増やすことが簡単」という背景も、少なからず影響しているのではないでしょうか。個別銘柄を選ぶ必要のない株価指数への投資で誰でも簡単に資産を増やせるなら、資産運用が広まるのは当然と言えます。

日本にも資産運用の時代が到来?

新NISA制度がスタートした今年2024年は、日本における「資産運用本格化元年」とも騒がれています。確かに新NISAは、制度の変更によって昨年までのNISAに比べると使い勝手が大幅に向上しました。それでも、実際に利用しているのは一定の層に留まっているのが現状でした。

そんな状況が、日経平均株価が史上最高値を超えたことで、大きく変わる可能性があります。

「失われた30年」の間、つまり日経平均株価がバブル期の高値を超えられずにいた間は、日経平均株価やTOPIXなどの株価指数によって資産を増やすのは難しかったといわざるを得ません。それどころか、バブル崩壊から2008年まではずっと下落が続いており、手出し無用の状態でした。

ただ、投資は「いつ始めるか」というタイミングが非常に重要です。

資産運用では基本的に、長期投資(株式や投資信託の長期にわたる保有)で資産を増やすことを目指しますが、その場合でも、タイミングの重要性は変わりません。同じ金融商品でも、タイミングが違えばパフォーマンス(成果)がまったく異なることは、よくあります。

実は日本でも、2009年以降に運用を開始していれば、簡単に資産が増えた可能性が高いのです。というのも、日経平均株価は2009年3月に底打ちした後、一時的な下落はありながらも、長期的に見れば基本的には右肩上がりの状態だったからです。

たとえば、2009年頃に社会人になってからすぐに資産運用を始めていれば、2024年までに15年の歳月が経過しています。そういう人にとって、日本株だけで資産を増やすことも比較的簡単に感じられている可能性は否定できません。アメリカ人にとっての資産運用に近い感覚でしょう。

「バブルを超えた」「失われた30年が終わった」といった表現ばかりが注目され、これまで株価が完全に停滞していたかのようにも思われがちですが、実は、株価上昇しか知らない世代が国内でも増えている、ということです。

日本の資産運用を取り巻く状況は、すでに変化しつつあるといえるのではないでしょうか。

高値更新が意味する「全員が含み益」

ここまで日経平均株価やTOPIXといった株価指数による資産運用について述べてきましたが、それらに直接投資する(指数を買う)ことはできません。それらの指数に連動するように設計された投資信託やETF(上場投資信託)を通じて投資することになります。

日経平均株価が史上最高値を更新したことで、これまでに、そうした投資信託などを買って保有していた人のほとんどが含み益の状態となりました。この意味は非常に大きいです。

近年、アメリカなどの海外株式を対象とした投資信託・ETFが人気を集めていますが、日経平均株価やTOPIXといった日本の株価指数に連動する金融商品で十分に利益を出せるのであれば、資産運用はより身近なものになるはずです。

日本株の低迷が、日本に資産運用がなかなか根付かなかった大きな要因のひとつです。でも、日経平均株価の史上最高値更新により、この問題は解決されました。そして、このまま日経平均株価が上昇を続けるなら、連動型商品の長期保有、つまりは「ホッタラカシ」でも資産が増えることになります。

すでに、日本の株価指数による資産運用の可能性に気付いている人も多いでしょう。アメリカと同じように、日本も資産運用が簡単な国になる日が近いかもしれません。2024年は、株価の行方とともに、資産運用のすそ野の広がりにも注目です。

【特集・日経平均株価、次のステージへ】

- 日経平均株価の最高値更新から見えてくる、日本株市場の特殊さと物足りなさ

- バブル期を超えた相場をどう捉えるべきか。不安の声も聞こえてくるが…

- 平成バブルと並んだ令和の日本株 その実態を3つの視点から読み解く

- 日経平均株価の史上最高値更新で、日本でも簡単に資産運用ができる時代の到来か?