コロナ禍に現れたわたしのヒーロー! 愛するコメダと歩む「最強の投資家」への道

xiaosan/Adobe Stock

《株式投資の魅力はやっぱり個別株。それも、とことん愛して一途な想いを遂げてこそ、その奥深い面白さを実感できます。個別株投資という“沼”にハマった筆者が綴る【個別株偏愛】》

ここは京都。伏見稲荷大社のふもとの「コメダ珈琲店」。3種のミックスフルーツかき氷を口に入れると、お山めぐりで疲れて火照った体が“キュン”と一気に冷えます。

投資家がこぞって訪れるという稲荷山の奥の神社へは、険しい道を登っては下り、やっと平坦な道になったと思うとまた急上昇という、まるで株価チャートのような道のり。酷暑で意識が朦朧とするなか、道すがらの茶屋が「コメダ」ならいいのに……と何度思ったことか。

名だたる京都の甘味処ではなく、ただただ「コメダ」のことを考え登っていたわたし。なぜならコメダは、わたしの投資の価値観をガラリと変えてしまった銘柄なのです。

コメダとの出会い

わたしがコメダホールディングス<3543>に興味を持ったのは2019年ごろです。当時はIPOの記事をたくさん書いていて、あることに気がつきました。

IPOとは新規に株式公開(証券取引所に上場)すること。その中でも「再上場銘柄」で「投資ファンド案件」のものは、IPO時はイマイチでもその後の株価パフォーマンスが良いものが多い!

このタイプの再上場銘柄は、投資ファンドなどと組んで、いったん株式を非公開としてファンド傘下で業績を回復させてから再上場する、というもの。いわば、創業家から経営のプロへとバトンタッチされた銘柄なのです。

代表的なものに、すかいらーくホールディングス<3197>やスシロー(FOOD & LIFE COMPANIES<3563>)があります。特にスシローは、再上場から3倍(当時)の株価をつけていました。

そこで、同じようなファンド案件はないかと探したところ、再上場銘柄ではありませんでしたが、「珈琲所 コメダ珈琲店」を展開するコメダホールディングスにたどり着いた、というわけです。

コメダといえば、くつろげる「街のリビングルーム」として幅広い年齢層にファンの多い、フランチャイズチェーン展開の喫茶店。さすが人気店で、SNS上には「コメダなう」が溢れていました。

早速リサーチ開始! と東京都内の某店舗へ。モーニングが有名だということなので朝から行ってみると、まだ開店前だというのに、若い人からお年寄りまでずらりと並んでいるではないですか!

「これは期待できる♪」と胸が高まったのは言うまでもありません。

コロナ禍に、真のヒーロー現る!

1968年創業のコメダは、米屋の長男である加藤太郎氏が名古屋市に「珈琲所 コメダ珈琲店」を開業したのが始まり。

第1次コーヒーブームによる個人経営の喫茶店が出店ラッシュのなか、加藤氏は看板商品の「シロノワール」をはじめとする独創的な商品や、「駐車場完備の大型店」「長時間営業」「コーヒーは均一の味」を経営方針に掲げて、大衆の心を掴みます。

2008年にアドバンテッジパートナーズLLPに事業承継し、その後、2013年にMBKパートナーズがコメダの全株式を取得。日本マクドナルドCOO(最高執行責任者)やセガサミーホールディングス社長などを歴任した臼井興胤氏に創業家からバトンタッチした形で、2016年に東証1部上場を果たしました。

投資家としての注目ポイントは、なんといっても異例の営業利益率。当時の利益率は25%で、同業他社のサンマルクホールディングス<3395>やドトール・日レスホールディングス<3087>の10%以下などとは別次元の高収益体質となっています。

実際に店舗に行ってみると、流行りの「サードプレイス」という洒落た雰囲気ではなく、まさに「街のリビングルーム」。山小屋調の内装や昭和レトロな赤いソファ、フリーラックにはたくさんの新聞や雑誌……まるで親戚のおばさん家に遊びに来たよう。

水を持ってきてくれたパートの人も康子おばさんに似ている気がしてきて、すっかりくつろいでしまったわたし。「コメダいいじゃん!」とつぶやきながら、名物の小豆トーストにかじりつきました。

ところが、困ったことに株価はピクリとも上昇しません。

ファンド案件の場合、買収時に巨額の「のれん(買収価格と純資産額との差額)」を抱えていることが多く、成長期待とのバランスで投資家は株価を評価します。コメダの場合、業績は良いものの、それが株価に反映されない状態だったのです。

スシローの株価はグローバル化による成長期待でどんどん上がり、また、アメリカのIT株なども華々しく上昇していたなかで、わたしのコメダは横ばいのまま。あまりの動かなさにイライラして、真剣に乗り換えを検討し始めた矢先のことでした。

恋愛ドラマでも、最後にヒロインを救うヒーローとなるのは、ハンサムなチャラ男ではなく、コツコツまじめで誠実な人です。突然世界を襲ったコロナ禍で、コメダはイケメン銘柄ぶりを存分に発揮し、わたしの恋愛観……じゃなくて投資観までをもガラリと変えてしまったのです。

コメダとわたしの密な関係

個別株投資で、小売や外食の銘柄を分析する際に重要なのは「既存店売上高」です。新規出店したお店を除いた、その会社の本来の実力を表す数字だからです。

この既存店売上高は、企業が毎月発表する「月次情報」に掲載されています。特に重要視されるのが「前年同月比」の伸び率で、伸び率が高ければその店のファンが増えたということ、低ければファン離れが進んでいるということが、ひと目でわかります。そのため、株価にも大きく影響します。

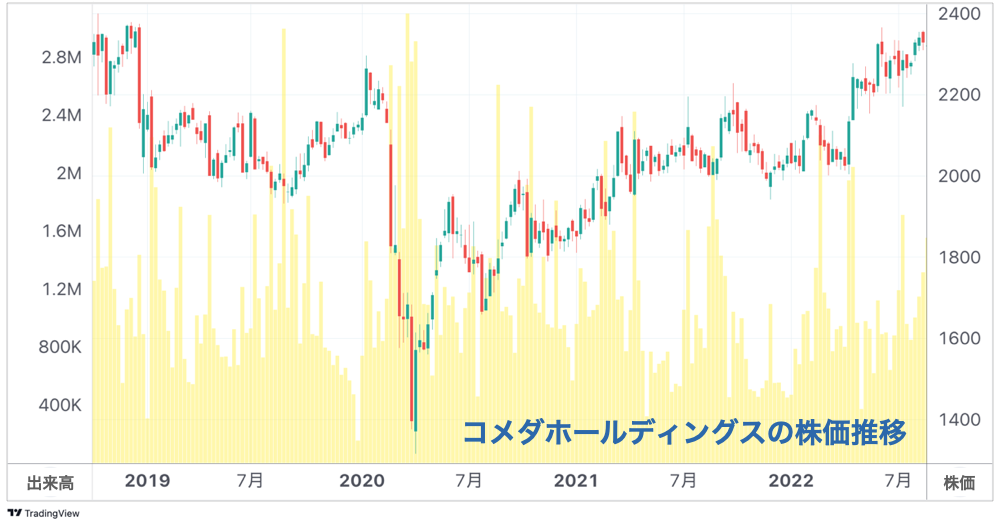

2019年12月に始まったコロナ禍は、外食銘柄に大打撃を与えました。コメダも例外ではなく、2020年4月の既存店売上高は前年比53.1%まで低下し、株価も大きく下げました。

ところが、9月には早々と回復して前年比101%に。それに連動して、株価も戻り基調となります。

コロナが落ち着き始めた2022年に入ると、アメリカの金融政策の方針転換によって、それまでイケイケだったIT株が暴落。成長株の位置づけだったスシローの株価も、世界的なリスクオフの波に呑まれて大きく下落します。

みるみるうちに傷んでいくわたしのポートフォリオの中で、コメダの既存店売上高は順調に回復を続け、株価も安定的な水準を保っていました。

2022年5月の既存店売上高は前年比109%、2020年2月期比では104.3%と、なんとコロナ前を上回る水準となっています。当然、株価も「下がらない」どころか、上場来高値を目指す勢いにまでなってきたのです。

個人的にも(リサーチをかねて)せっせとコメダに通い、ほぼすべてのメニューを食べ尽くした今となっては、行く度に「季節限定商品」を試すほどのオタクファンの域に達しました。毎月の既存店売上高も「今月はかなり良さそう」と肌感覚でわかる、そんな密な関係になったのです。

投資家を最強にする銘柄とは

「よく知っている銘柄への投資のほうが、あなたも私もよくわからない難しい株に投資するよりも、ずっと良い成績を上げられるだろう」

「投資の神様」ことピーター・リンチの言葉です。

アメリカのIT株のように、決算ごとに蓋を開けてみなければわからない、突然暴落する危険をはらむ株ではなく、毎月コツコツと月次情報を公表し、足元の状況も実際に店舗に行ったり商品を使ってみたりすることで自分なりに業績予想ができる銘柄。

そういう安心感をもたらしてくれる「馴染みの銘柄」のありがたさが、今回、真に身に染みました。また、資産を守るためには内需・ディフェンシブ銘柄をポートフォリオに組み入れることが大切だという点にも、改めて気づかされました。

成長株ばかりを追っていたわたしに、コメダは個別株投資のひとつの真実を教えてくれたのです──「大失恋をした直後こそ、本当の愛を見つけやすい」。

いずれまたアメリカや日本の華々しい成長株に投資する機会がやってくるでしょう。そんなとき、自分にとって身近で馴染みの銘柄をひとつでも持っていれば、恐れることなく果敢に挑めるのでは、と思うのです。その日こそ、「最強の投資家」への第一歩となるのかもしれません。