資金調達で株価はどうなる? 上がるとき・下がるときのパターンを知る

株の始まりは企業の「資金調達」

企業は、日々の業務運営はもちろん、事業拡大に向けた設資投資などを行うための資金を常に必要としています。

過去からの利益の蓄積(自己資本)を十分に備えていればそれを投資に回せますが、例えば、売掛金の回収が遅れて運転資金が足りなくなったり、新しく工場を建設して収益拡大を図ったりするときなど、内部資金ではまかないきれない場合も少なくありません。

特に立ち上げ間もない企業ほど、成長のために外部資金を必要としていることが多いと言えます。

資金繰りと聞くと一企業の問題のようにも思えますが、そもそも株式投資の根底にあるのも、企業が株式を発行することによる資金調達であり、そこからあらゆる経済活動が広がっていきます。その意味で、「資金調達なくして経済全体の発展はない」と言っても過言ではないかもしれません。

企業の資金調達、3つの方法

企業が外部から資金調達する方法には、大きく3つの種類があります。

- 借入

- 社債発行

- 株式発行

それぞれにどのような特徴があり、企業はこれらをどのように使い分けているのでしょうか。

借入──銀行との相互補完が高度成長を支えた

企業の借入の大半を占めるのは金融機関からの借入です。資産家や親しい関係にある別の会社に頼ることもありますが、これはあくまで少数派。

日本は戦後、自己資本がまだ十分ではなかった企業が銀行からの借入を資金に発展を遂げてきました。特に高度経済成長期は、銀行と企業が相互に補い合って成長し、このときに、メインバンクという日本ならではのシステムもできあがりました。

その名残もあって、今なお金融機関と企業の関係は深く、金融機関からの借入を資金調達の第一選択とする企業が多いのです。

社債発行──日本では少ないが話題の大型発行も

高度経済成長期が終わりを告げ、バブルが弾け、日本が長い長い不況に突入していったとき、銀行は「貸し渋り」の姿勢を示しました。このことから、借入の代替策として広まったのが社債の発行です。

あらかじめ満期が設定されていて、履行までの間は、企業が投資家に対して定期的に利息を支払います。利息の利率は国債金利に連動するため、国債金利が低いと企業は社債を発行しやすくなります。

日本では、借入と比べて社債発行が資金調達全体に占める割合はまだ少なく、借入だけではまかないきれない場合などに組み合わせて発行する例が多いです。最近では、ソフトバンクグループ<9984>や武田薬品工業<4502>の大型社債発行が話題になりました。

なお、言わば社債の派生系なのが「新株予約権付社債」。簡単に言うと、株式を買う権利が付属した社債のことで、その内容によって以下のような種類があります。

- 転換社債型新株予約権付社債:株式を一定金額で購入できる権利が付いた社債。転換社債、CB(Convertible Bond)などとも言われる

- 行使価額修正条項付新株予約権:前日の株価終値よりも安い価格で購入できる権利が付いたもの。MSワラントとも言われる

(参考記事)資金調達の発表で株価急落 新株予約権にまつわるリスクを考える

株式発行──実は3種類あります

読んで字のごとく、新たに株式を発行することです。株式発行には、既存の株主だけに割り当てる「株主割当」、特定の第三者に割り当てる「第三者割当」、一般に公募する「公募割当」の3種類があります。

企業が株式市場に上場する際に行われる「新規株式公開(IPO)」は、公募割当のひとつの形と言えます。そのほか、追加の資金調達として行われる際には「公募増資」と言われます。

(参考記事)公募増資発表で株価急落のなぜ? 有望グロース株の戦略を考察する

資金調達が株価に与える影響

では、企業が資金調達を行うことは、株価にどのような影響を与えるのでしょうか?

企業が資金調達を行う目的は個々別々、手段も複数あるので、それに対する株価の反応を一概に示すことはできません。しかし、ある程度の類似パターンが見られることがわかっています。いくつかのパターンと傾向を把握しておくことで、株価の動向を知る手がかりとなるでしょう。

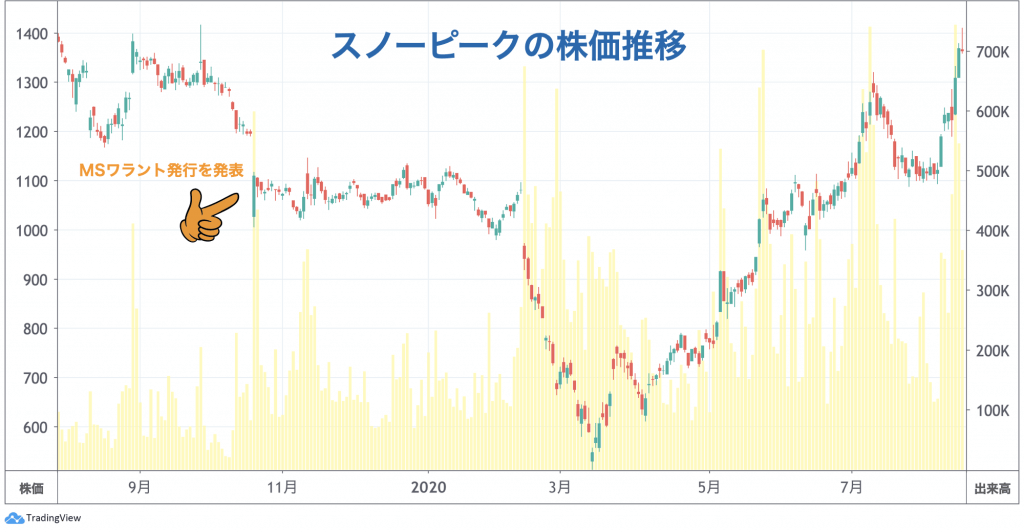

パターン1・MSワラント発行を発表➡株価急落

2019年10月18日、アウトドア総合メーカーのスノーピーク<7816>が、SMBC日興証券を引受先とした行使価額修正条項付新株予約権(MSワラント)を発表。その翌営業日には、同社の株価はおよそ100円下げました。

実は、数ある資金調達のなかでも、MSワラントは、既存株主がわかりやすく損をする仕組みになっています。

スノーピークの場合、新株予約権保有者は前日終値の加重平均価格の90%で購入できる、という条件が示されていました。取引額よりも安く購入できる権利を備えた新株予約権が一定の規模で発行されるわけなので、既存株主にとっては当然不利益となります。

そのうえ、MSワラントが発行される対象は証券会社で、一般に購入することはできません。したがって、このことを嫌気した既存株主による売りが出て、株価が急落することになったと考えられます。

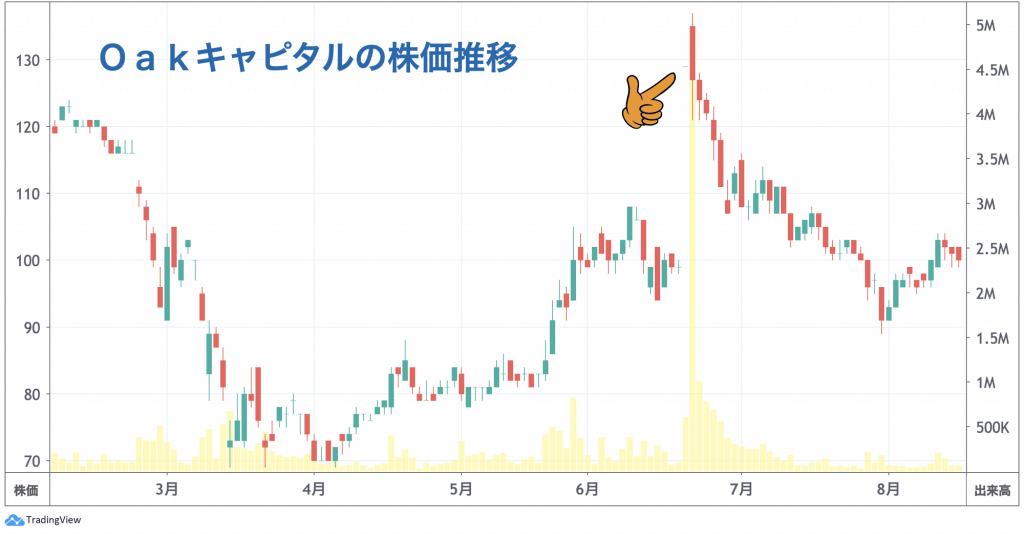

パターン2・第三者割当を発表➡株価上昇の促進剤に

2020年6月18日、SNSを活用したマーケティングを提供するアジャイルメディア・ネットワーク<6573>が第三者割当による株式発行を発表しました。

同社はその2日前に「密集・発熱・マスク着用をAIカメラで検知、共有するコロナ対策の独自 AI ソリューション」を発表しており、17日から連日ストップ高を記録。18日の資金調達の発表は、このストップ高に拍車をかけることとなりました。

今回の資金調達で行う投資によって業績が急伸するのではないか、という期待感から株価が一気に跳ね上がったのです。さらに、資本の引受先であるOakキャピタル<3113>も翌19日にはストップ高になるほどの急騰を見せました。

パターン3・第三者割当の発表➡株価下落

同じ第三者割当でも、アジャイルメディアのように資金調達が業績を押し上げるのではないかという特別な期待感がなければ、「株式の希薄化」が懸念されて株価は下がる場合が多いと言われています。

希薄化とは、発行済み株式数が増えた分、1株当たりの重みが減ってしまうことです。

わかりやすい指標で言うと、株数が増えれば1株あたり当期純利益が減るので、自動的にPERが上昇します(PER=株価÷1株あたり純利益)。PERが高まれば、それをもとに割高だと判断する人が増え、購入を控える動きも出てくることでしょう。

また、株式数が増えれば、当然、1株あたりに与えられる議決権の比重も小さくなります。こうしたことから、一般に、株式の希薄化は既存株主から歓迎されず、売りにつながることが多くなるのです。

借入や通常の社債発行では、株価はどうなる?

このように一定のパターンで株価に影響を与えると言われる資金調達に比べて、借入や権利条項の付いていない社債発行は、それによって既存株主が明らかに損をしたり、株式の希薄化が起こったりするわけではないので、資金調達の発表がダイレクトに株価に響くことは多くありません。

だったら特に気にしなくていいのかと言えば、そうとも限りません。着目すべきは、当該企業の財務状況。例えば、毎年多額の借入を行い、借入残高や毎期の支払利息額が高まっている場合には、破綻のリスクを念頭に置いておく必要があるでしょう。

また、それが中長期的な計画に基づく借入なのか、あるいはその場しのぎの借入なのか、といった点も目を向けたいポイントです。

資金調達に見る企業の「その先」

上でも説明したように、企業の資金調達手段は時代とともに変化しています。最近では、ソフトバンクグループが注力している例からもわかるように、個人が買える社債の発行量が増えてきています。

単に資金面での問題にとどまらず、企業が今後どのような投資戦略を持っているのか、どんな企業になっていこうとするのか、といった展望も、資金調達から透けて見えます。発表前後の値動きに注意しつつも、「その先」を読むヒントとして資金調達のリリースを活用したいところです。