コロナ禍で脚光を浴びるキャッシュリッチ企業と、本当に強い銘柄とは

「やっぱりキャッシュがすべて」

「やっぱりキャッシュがすべて、です。収益力を高めることも大事ですが、結果的に(今は)キャッシュ」。

これは、2020年3月期決算の説明会で思わず力が入った、とある上場企業の社長の言葉。新型コロナウイルスの感染拡大により、キャッシュの重要性が高まっています。

2020年3月期決算企業の決算短信には「手元流動性確保のため」という言葉が踊り、実質無借金であるトヨタ自動車<7203>や、キャッシュリッチで知られるオリエンタルランド<4661>でさえ、メガバンクへのコミットメントライン(融資枠)を設定しました。

世界中の企業が資金繰りに奔走するこのような状況下において、株式市場ではキャッシュリッチな企業に関心が集まる傾向にあります。

なぜキャッシュが重要なのか?

なぜ今、キャッシュが重視されるのでしょうか? それは、厳しい事業環境のなかでも、人件費や家賃をはじめとする固定費の支出が減ることはなく、最後に頼みとなるのは手元流動性、つまりキャッシュだからです。

現金を多く保有している企業は危機への耐久力が高い一方、財務基盤が弱く手元資金が乏しい企業は、キャッシュが不足したとたんに経営危機に陥ります。

2008年に起きたリーマンショックの際には、上場企業の50社以上が倒産し、うち約半数は資金繰りが急速に悪化したことによる黒字倒産でした。これら突然の黒字倒産が多くの株主に大打撃を与えたことも、記憶に新しいところです。

こうした過去の教訓から、危機の状況下では、投資家は少しでも安全な投資先へと資金を振り向けようとします。そのために市場では、キャッシュを多く保有し、経営に対して耐久力のある会社(=手元流動性が豊富な会社)、いわゆる「キャッシュリッチ」な企業が好んで買われる動きが出てきます。

危機下でキャッシュリッチ企業が好まれる4つの理由

キャッシュリッチな企業とは、ネットキャッシュが豊富な企業のこと。ネットキャッシュとは、現金と有価証券から有利子負債(借金)を差し引いたものです。

経営環境に先行き不透明感が漂う状況下では、より安全に投資できるキャッシュリッチ企業に軍配が上がりやすくなります。危機下でキャッシュリッチ企業が投資家に好まれる理由は、主に4つ。

1.「キャッシュ力」は投資指標になる

コロナ禍によって6割を超える企業が通期の予想や配当を「未定」としました。業績予想が示されなければ、企業価値を算出する予想PER(株価収益率)や配当利回りなどが算出できず、投資尺度として使えません。

このような場合、「キャッシュ力」が企業を測るひとつの指標となります。不況時に抵抗力が強い安心感や、「危ない企業」と判断する意味でも、キャッシュ力がモノを言うのです。

2.経営戦略を進めやすい

どんな企業でも経営計画に基づいて企業活動を行っていますが、コロナ禍のような緊急事態が起こった場合、手元にキャッシュがない企業は経営計画を変更せざるを得ません。

現状の経営維持を優先させるために、投資計画の一部を凍結したり、先送りにしたりして、手元資金を厚くすることで緊急事態に備えるからです。それゆえ、必然的に中期事業計画も見直しを迫られます。

キャッシュ力があれば、安定的に事業計画に取り組めるため、投資家の安心感を得やすくなります。

3.M&A戦略が取りやすい

悪環境下で経営が悪化する企業が続出する状況は、手元資金が豊富にあるキャッシュリッチな企業にとってはM&Aによる買収のチャンスにほかなりません。同業・異業種を問わず、優良企業を好条件で買収する選択肢が増えるのです。

4.株主還元策を継続する可能性が高い

キャッシュ力がある企業は、配当や自社株買いなどの株主還元策の継続が期待できます。例えば、事業環境の悪化によって収益が一定程度減少したとしても、キャッシュリッチな企業であれば、手元キャッシュを使って現行水準での安定的な配当を出せるでしょう。

一方、手元資金が薄い会社は、配当を減らさざるを得なくなります。特に日本では安定配当を重視する傾向があるため、相対的にキャッシュ力のある企業の評価が高まります。

また、豊富なキャッシュを使って機動的な自社株買いも行えます。相場が不安定な中での自社株買いは、需給面での下支えとなるほか、強固な財務面への自信の表れとして投資家へのアピールにもなります。

加えて、自社株買いは機関投資家が重視しているROE(自己資本利益率)を高める効果もあるため、自社株買いを発表する企業は、将来的な株価上昇が期待できる銘柄と考えられます。

注目のキャッシュリッチ銘柄

ただし、キャッシュリッチなだけでは、投資家にとって魅力的な銘柄とはならないのが株式市場です。いくらお金持ちでも、退屈な役者では誰も舞台に注目しません。個性的なキャラクターで、大勢の人に「将来大物になる!」と成長を期待させる銘柄こそ花形となれるのです。

キャッシュリッチでハイクオリティ

危機下では、キャッシュリッチで質が高い、安定的な利益成長を遂げている銘柄が選好されます。

| 銘柄 | ネットキャッシュ |

| 任天堂<7974> | 1,216,784 |

| 信越化学工業<4063> | 1,064,406 |

| キーエンス<6861> | 944,139 |

| 東京エレクトロン<8035> | 338,406 |

| オリエンタルランド<4661> | 194,095 |

(2020年3月末時点:百万円)

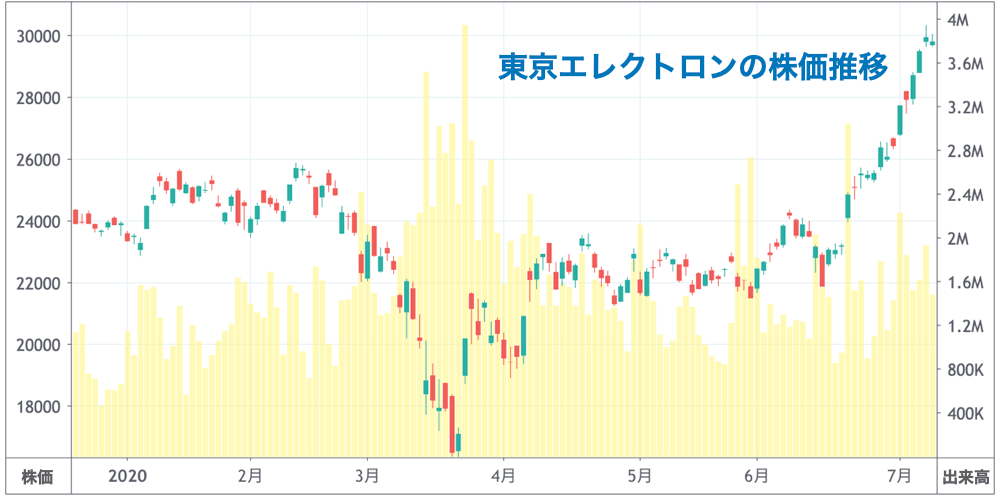

・東京エレクトロン<8035>

キャッシュリッチで高クオリティと言えば、筆頭に上がるのが東京エレクトロン<8035>です。無借金経営を続ける、潤沢なキャッシュを持った半導体製造装置の大手メーカーで、5G関連としても注目されています。

半導体市場は5GやIoT、AIの普及により2020年も需要が拡大すると見られており、無借金である同社は波の激しい同市場で安定的な成長が望めると考えられます。

2020年6月には、非開示だった2021年3月期の業績予想を、売上高1兆2800億円(前期+13.5%)、営業利益2750億円(+15.9%)という2ケタの営業増益見通しに加えて、配当は72円増配の660円と発表。株価は上昇トレンドとなっています。

ヒット作でキャッシュを貯めるゲーム会社

巣ごもり銘柄の代表格であるゲーム会社の中にもキャッシュリッチな企業が多くあります。ゲーム会社は大型のヒット作があるとキャッシュが貯まりやすい収益構造であることや、業績の変動リスクが高く、手元のキャッシュを厚くする体質があることなどが理由です。

| 銘柄 | ネットキャッシュ | 総資産ネットキャッシュ比率 |

| 任天堂<7974> | 1,216,784 | 62.9% |

| カプコン<9697> | 72,392 | 50.5% |

| ミクシィ<2121> | 129,050 | 64.5% |

(2020年3月末時点:百万円)

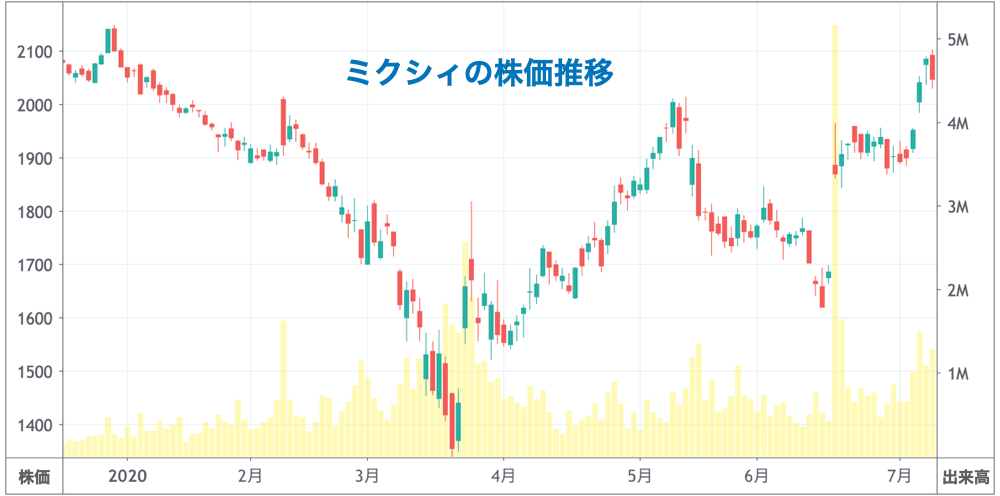

・ミクシィ<2121>

例えば、ミクシィ<2121>。SNS「ミクシィ」を運営する会社で、「モンスターストライク」などのスマートフォン向けゲーム開発が主力事業です。

2020年3月期の売上高1121億円に対して、ネットキャッシュは1290億円と年商を上回る額を保有しています。2020年3月期決算は、営業利益は前年比58.8%減の169億円の減益となったものの、「モンスターストライク」のヒットが想定を上回り、2度にわたる上方修正を行いました。

2021年3月期の予想も35%減の110億円としていますが、これは保守的だとの見方が多数です。また、6月16日にはマザーズから東証1部へ市場変更することが発表され、翌17日の株価は一時15%高になるなど急騰しました(6月23日付で市場変更)。

中小型のキャッシュリッチ企業

中小型株の中では、独自の強みを持ち、コロナ禍が追い風となって一段の成長が期待できる銘柄もあります。

| 銘柄 | ネットキャッシュ | 総資産ネットキャッシュ比率 |

| 朝日ネット<3834> | 5,906 | 53.2% |

| eBASE<3835> | 2,871 | 54.5% |

| グレイステクノロジー<6541> | 1,680 | 60.8% |

(2020年3月末時点:百万円)

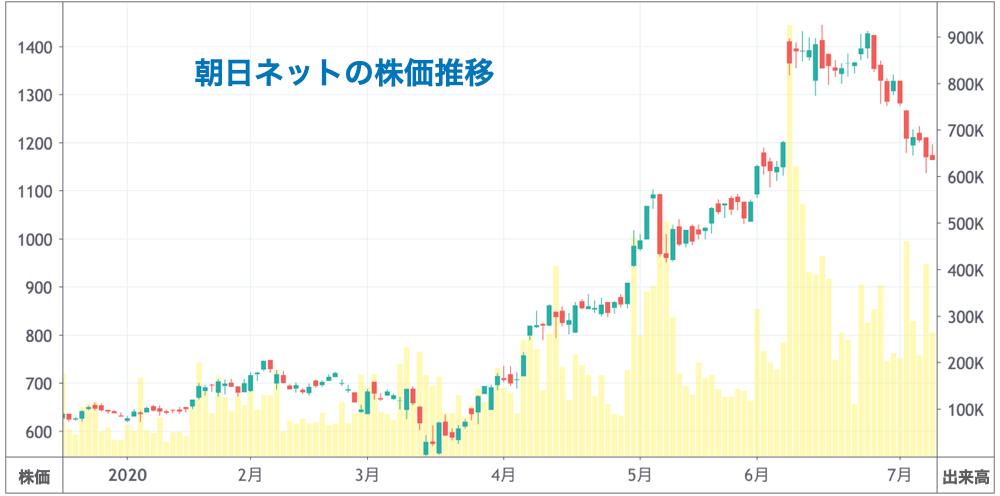

・朝日ネット<3834>

その筆頭と言えるのが、朝日ネット<3834>。独立系のネット接続大手で「ASAHIネット」を運営しています。企業のリモートワーク導入などで法人向けの需要が拡大、また、クラウド系教育サービス「manaba」も展開しており、教育ICT関連銘柄としても成長期待が高まっています。

2020年5月には、2021年3月期が9.3%営業増益で過去最高益を更新する見通しであることや、プラス0.5円の増配を発表し、株価は急伸しました。

本当に「強い銘柄」とは

キャッシュリッチな企業は、平常時には外国人投資家やモノ言う株主から、「資産を効率的に活用していない」と厳しい批判を浴びることもありました。

しかし、コロナ禍という緊急事態によって流れが大きく変わり、むしろ日本型の慎重な財務戦略も評価される動きが出てきています。過度な自社株買いに批判が強まった、米・航空大手ボーイングなども好例と言えるでしょう。

リーマンショックの際には、さまざまな銘柄が一緒くたに売られた後、回復時には銘柄の峻別が起こりました。業績低迷が長引くなか、実力が試される場となり、競争力のない企業は退場を迫られ、本当の意味で強い銘柄が買われたのです。

コロナ禍で関心が高まるキャッシュリッチ企業ですが、そのなかでも株式市場で評価される「強い銘柄」とは、独自の戦略を持ち、将来の成長性を期待させる企業ではないでしょうか。