金融庁も激おこ! 良さげに見える「アクティブ投信」の落とし穴

投資信託には、大きく分けて2つのタイプがあります。ひとつは日経平均株価など各種指標に連動する「インデックス運用」、もうひとつは「アクティブ運用」で、ファンドマネージャーと呼ばれる運用担当者が自由に構成銘柄を選出します。

「ということは、金融のプロが運用してくれるっていうことだから、アクティブ運用のほうが良さそう」と思った人は要注意! 魅力的に見えるアクティブ運用も、実は気づかれにくい落とし穴があるのです。

実際、金融庁もアクティブ運用の投資信託にお怒りのご様子。では一体、何に対して怒っているのでしょうか?

日本の投信はイケていない!?

金融庁が怒っている、その根拠ともいえるのが2017年3月30日に出された、その名も「説明資料」です。名前のそっけなさがお役所っぽいですが、この資料においてやり玉に挙げられているのが「日本の投資信託のイケてなさ」なのです。

どこがどれくらいイケていないのが、説明資料を見ながら確認していきましょう。

イケてない① 規模の大きい投信でアクティブ運用が多い

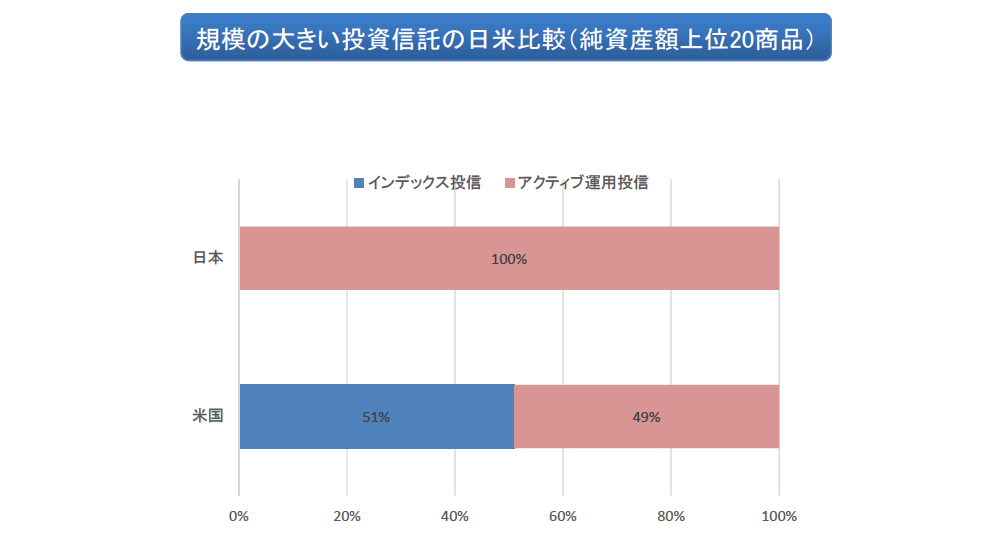

下図のように、日本では純資産額が多い=人気のある投資信託は、アクティブ運用100%です。一方、アメリカはアクティブ運用とインデックスがほぼ半々となっています。

これは、日本人がアクティブ運用が大好きだから、とも言えますが、その一方で、日本の金融機関がアクティブ運用を熱心に「推し」ているから、とも言えます。実は、金融庁が怒っているのは、まさに〝そこ〟なのです。

イケてない② 手数料が高い

投資信託の取引には手数料が発生しますので、金融機関としては当然、より多くの手数料を稼げる投信を売りたいところ。そう、アクティブ運用の投信は、インデックス運用と比べて手数料が割高な場合がほとんどなのです。

投資信託の手数料ってどんなもの?

投資信託にかかる手数料は「販売手数料」と「信託報酬」の2種類です。

販売手数料とは投資信託の購入時にかかる手数料で、信託報酬とは管理手数料のようなものです。販売手数料のない投信は「ノーロード」と呼ばれて最近人気ですが、販売手数料が無料でも信託報酬が高い場合があるので、注意が必要です。

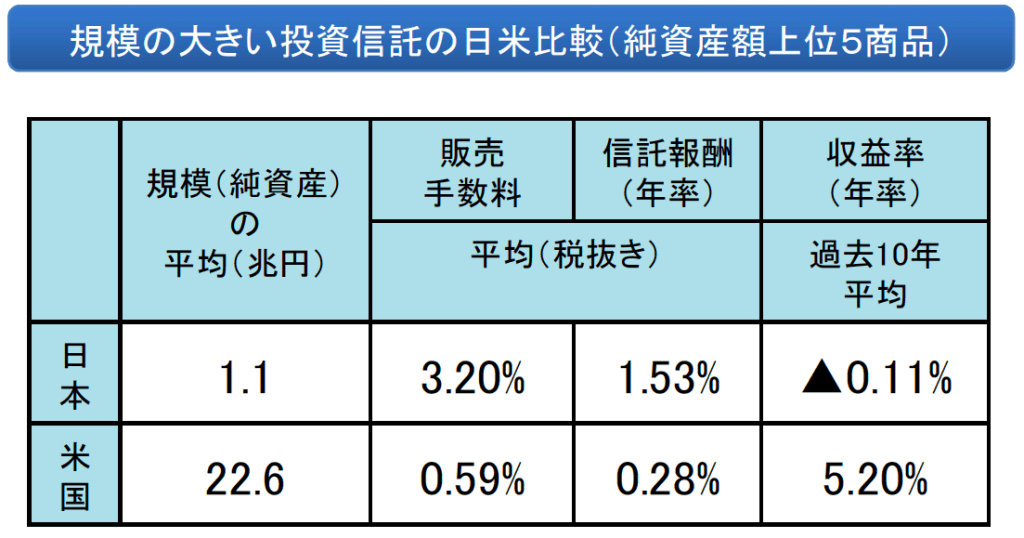

日本はアメリカに比べて明らかに販売手数料も信託報酬も高いことが、説明資料の表からもよくわかりますが、これは「インデックス運用よりアクティブ運用が多いから」と言えます。

アクティブ運用はインデックス運用のような「沿うべき指標」を持たない投資信託です。

よって運用する側は、「あー、どの株選ぶのか考えるの大変すぎて、俺もう三日寝てないわー。金融のエリートって頭脳労働で日々大変なんすよねー」などと言って調査コストを上乗せしやすく、手数料を利用者(投資家)からせしめやすいとも言えるのです。

※本記事では、金融庁のお怒りを鑑みた表現を試みております。ご了承ください。

実際のシミュレーションで日米比較してみた!

「手数料が高かろうが結果を出せれば問題なし」とも言えますが、結果はどうなのでしょう? 先ほどの日米比較の表の数字を使って「販売手数料込みで100万円の投資信託を買った場合」を考えてみます(ここでは税金は考慮しません)。

【日本】

・購入時:販売手数料3.20%(3.2万円)がかかる

・リターン:過去10年の平均リターンは−0.11%(−1,064.8円)

・信託報酬1.53%(−14,794.1円)が引かれる

↓

結果:95,2141円

【アメリカ】

・購入時:販売手数料0.59%(5,900円)がかかる

・リターン:過去10年の平均リターンは+5.20%(+51,693.2円)

・信託報酬0.28%(2,928.2円)が引かれる

↓

結果:1,042,865円

おそらく金融庁は、日米比較で日本にとって一番都合が悪く出るタイミングのものを資料にしていると考えられますが、それにしても、日本の投資信託のこのふがいなさです。タンスに100万円入れていたほうが資産を失わずに済む有様です。

金融庁の追及は続きます。

イケてない③ 信託報酬が高いくせにリターンがマイナス

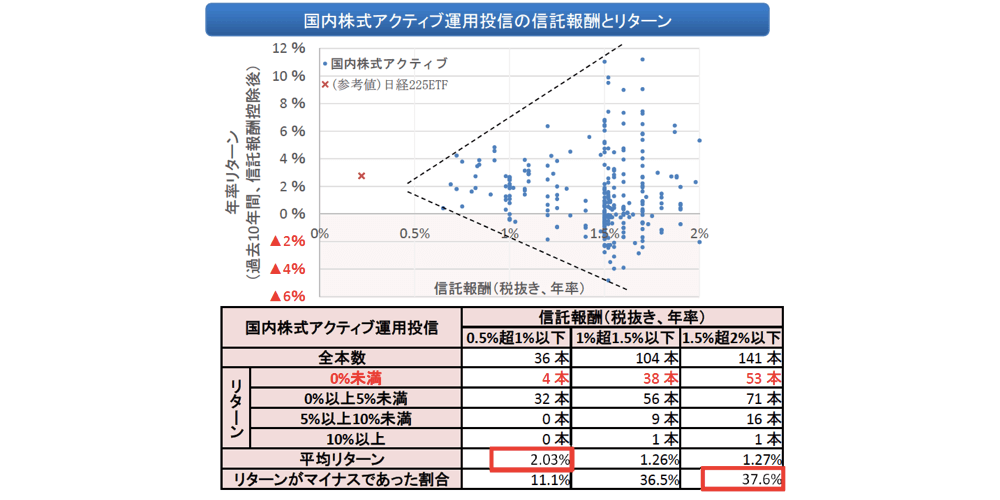

まず、下のグラフにおいて、信託報酬が1.5%になると急に点の数が増えるところに注目です。「アクティブなんで、1.5%くらいの信託報酬は取らせてよ」と考えている投資信託が多いのでしょう。

しかし、信託報酬を1.5%としている投資信託の過去10年のリターンを見ると、平均で+1.27%、マイナスになっている投信が実に37.6%もあります。反対に、信託報酬が0.5〜1%という良心的な投信のほうが平均リターン+2.03%で、いい成績を出しているわけです。

がっつり手数料を取るところならいい仕事をしてくれるはず……と信じてアクティブ投信を買う人は多いでしょうが、決してそうとは言えないのです。

投信選びは慎重に

この資料は、手数料が高いわりに実績の悪いアクティブ投信をたくさん売っている金融機関に、金融庁がお灸をすえるために作られたものと推測されます。

しかし見方を変えれば、金融機関の窓口やホームページで大々的に宣伝されているアクティブ投信を、そのまま素直に買ってしまっている個人投資家が多い、ということでもあります。いま投資信託をお持ちの方は、年間いくら手数料が引かれているのかを、ぜひ計算してみましょう。

どの投資信託がどんな成績を残すかは、未来のことなので誰にもわかりません。だからこそ、自分が関与できる手数料にもっと敏感になったほうがいい——これが金融庁から投資家へのメッセージのように思えます。