一躍ブームの「ESG投資」は儲かるのか? 真のパフォーマンスを探る

《新型コロナウイルスの感染拡大で一気に加速したESG投資。とはいえ、個人投資家として最も気になるのは「結局、ESGは儲かるのか?」という点ではないでしょうか。TOPIXや日経平均株価と比較した、ESGのパフォーマンスを検証します》

そもそもESG投資とは?

ESGとは、環境(Environment)、社会(Social)、企業統治(Governance)の英語の頭文字をとった言葉です。この3つの事柄に配慮した取り組みを積極的に行っている企業に投資することを「ESG投資」と呼びます。

それぞれを具体的に説明すると、Eの「環境」には気候変動や水資源、生物多様性といった課題への対応が、Sの「社会」にはダイバーシティやサプライチェーンにおける問題の解決、Gの「ガバナンス」では取締役会の構成や少数株主の保護といったことが挙げられます。

2006年に国際連合が「責任投資原則(PRI)」を提唱し、機関投資家にESG配慮を投資プロセスに組み入れるように要請しました。そこへ2008年の米リーマンショックが起こり、短期的利益だけを追求する投資方法を反省する機運が高まった結果、ヨーロッパを中心に多くの機関投資家がPRIに署名しました。

2015年9月には、世界最大の機関投資家である日本の年金積立金管理運用独立行政法人(GPIF)もPRIに署名。2020年8月末時点で、PRIに署名した機関は世界で3,332社、日本でも85社になり、運用残高も150億ドルに迫る勢いで拡大しています。

コロナ禍でESG投資の拡大が加速

2019年には、アメリカの有力企業約180社が「株式至上主義」を見直し、「ステークホルダー資本主義」に署名しました。これは、株主の利益の追求のためだけではなく、消費者や従業員、地域社会、取引先など利害関係社への影響を考慮した経営を行うとしたもの。

さらに2020年に発生した新型コロナウイルス感染拡大によって、ESG投資は一段と加速しました。

その背景には、コロナの感染収束や景気の見通しが依然として不透明な中、多くの企業が思うような業績を上げることができなくなったことがあります。そこで、企業価値を図る物差しを失った投資家は、目先の企業業績ではなく、中長期的な成長に着目するようになります。

つまり、環境や社会など「外部リスク」にさらされても生き残ることのできる「持続可能な企業」に、より目を向けるようになったのです。コロナ禍で、従業員の雇用確保、健康配慮といった危機の際に社会貢献できる企業を評価する動きが広まりました。

ESGが儲かるテーマになってきた?

これまで、積極的にESGを取り組む企業については、それにかかるコストの分だけ収益性が劣るため、株価パフォーマンス的に劣る会社と見られていました。要するに、「ESGは儲からない」というのが通説だったのです。

ところが、ここに来てESGへの取り組みは「コスト」ではなく「将来の企業価値を向上させる」として、ESG関連企業は急激にその価値が上がっています。

・テスラ<TSLA>

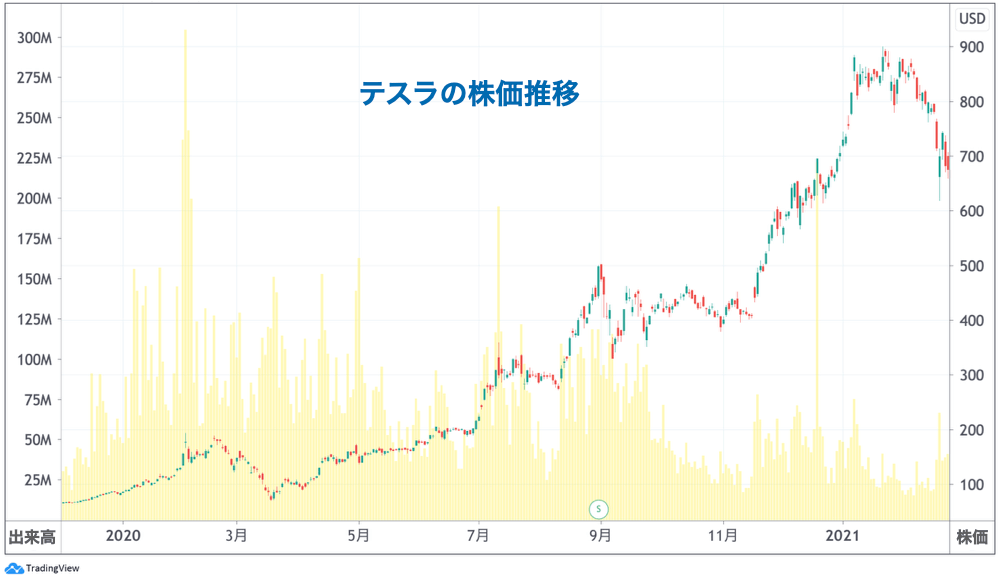

たとえば、ESGの代表銘柄であるアメリカの電気自動車(EV)メーカーのテスラ<TSLA>。走行中に排ガスを出さないEVカーのトップブランドですが、上場からわずか10年の2020年7月には時価総額が22兆円となり、トヨタ自動車<7203>の時価総額を抜いて自動車業界で世界首位となりました。

また、株価は2020年の1年間で8倍近くも上昇。同社の株を組み入れたESG関連の投資信託も成績上位となり、ESGは儲からないテーマから「儲かるテーマ」に変化したように見えます。

しかし、それは本当なのでしょうか?

TOPIXを上回るも日経平均株価には負けている

ESGが本当に「儲かるテーマ」になったのかを検証するために、ESGに関する評価が高い銘柄で構成された株価指数・ESG指数のパフォーマンスを確認してみましょう。

GPIFの2019年度の「ESG活動報告」では、2017年7月に選定した5つのESG指数について2017年4月から2020年3月までのパフォーマンスを検証しています。その結果、5つの指数すべてが、TOPIX(東証株価指数)やMSCI ACWI(除く日本)などの代表的な株価指数を上回ったことが報告されています。

たとえば、「MSCIジャパンESGセレクト・リーダーズ指数」は3年間の収益率が2.24%で、TOPIXに対して2.38%の超過収益率となっています(参照:2019年度 ESG活動報告|年金積立金管理運用独立行政法人)。

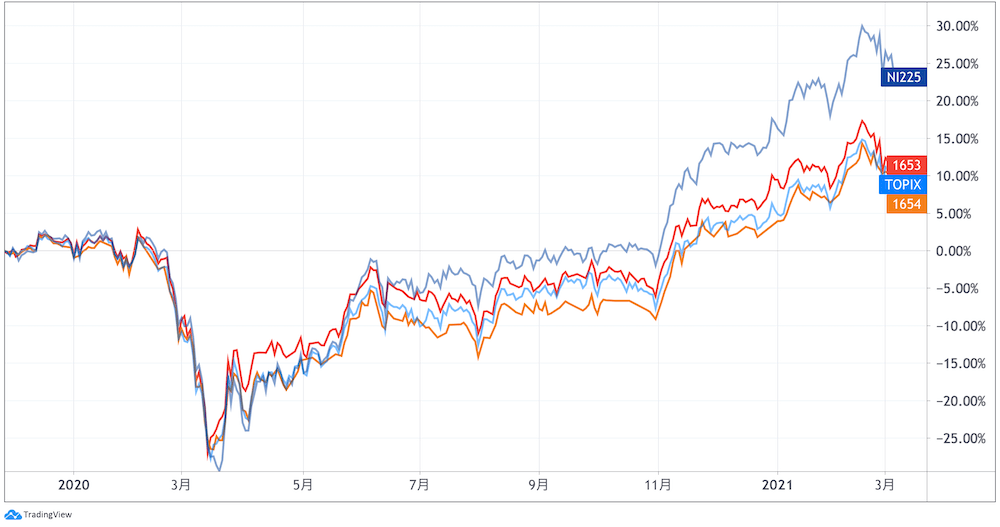

一方、ESG指数のETFである「ダイワ上場投信-FTSE Blossom Japan Index<1654>」と「ダイワ上場投信-MSCIジャパンESGセレクト・リーダーズ指数<1653>」を見てみると、いずれもTOPIXに対しては同等のパフォーマンスを出しているものの、日経平均株価には大きく負けていることがわかります。

このようにESG指数は代表的な株価指数と同等か、わずかながら上回るパフォーマンスを出していても、凌駕するような高リターンを生み出すには至っていないことがわかります。

ESG評価が高い企業は実は低リターン

実は日本銀行も、2020年7月に公表した「ESG投資を巡る我が国の機関投資家の動向について」という調査論文の中で、ESG要素と金銭的リターンの関係性に確信が持てない、と報告しています(参照:ESG投資を巡るわが国の機関投資家の動向について|日本銀行)。

その理由のひとつは、ESG評価が高い企業は一般的には投資リスクが低く、投資リスクが低いならば、理論的にはリターンも低くなるからです。高いパフォーマンスを期待するなら、むしろ現在ESG評価が低い企業ほど、将来のESG評価が高くなるとして高リターンを期待できることになります。

それに対してESG評価が高くかつパフォーマンスも良い場合は、ESG以外の要素が働いていると考えられます。たとえば先のテスラの場合、EVメーカーであることに加えて、自動運転車など「CASE(ケース)」と呼ばれる次世代技術での優位性も、銘柄としての高い評価につながっています。

ESG投資の基本的な考え方は、企業による環境改善や社会貢献への努力によって企業価値が向上するということ。そうして企業価値が向上することにより、結果的にリターンの向上も期待できる、という中長期的な視点で捉える必要があります。

つまり、テスラやESG関連の投資信託が高パフォーマンスだからといって「ESGは儲かる」という短絡的な視点に走るのではなく、企業のESGへの取り組みがどれだけ「企業価値の向上」に繋がるのかを冷静に分析することが重要なのです。

企業のESG活動を判断する「ESGスコア」とは?

それでは、個人投資家が企業のESG活動を判断するには、具体的にはどうすればよいでしょうか。その材料のひとつに評価機関による「ESGスコア(ESG格付け)」があります。

特に参考にされているのが、モルガン・スタンレー・キャピタル・インターナショナル(MSCI)のESG格付けです。MSCIでは企業を最高「AAA」から最低「CCC」までの範囲で格付けし、時価総額が高くESG格付けが高い銘柄で構成した「MSCIジャパンESGセレクト・リーダーズ指数」を算出しています。

これはGPIFも採用している指数で、構成銘柄リストはMSCIのホームページで確認することができます。2020年12月時点で、ESG格付けが最高位の「AAA」となっているのは、ソニー<6758>、オムロン<6645>、積水化学工業<4204>など8銘柄です(参照:MSCIジャパンESGセレクト・リーダーズ指数|MSCI)。

・積水化学工業<4204>

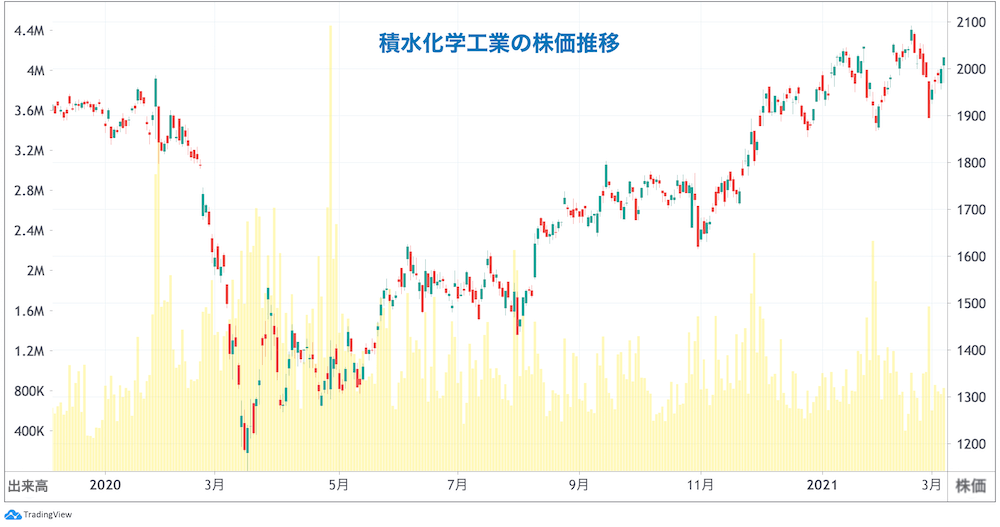

樹脂加工メーカー大手の積水化学工業<4204>はESG経営の先行企業として有名で、温室効果ガス削減目標に関する SBT(科学的根拠に基づく目標)認証を、世界の化学企業として初めて取得しています。

2021年3月期の会社計画はコロナ禍を受けて営業減益予想であるものの、第3四半期(10〜12月)は増益に回帰しており、営業利益率も6.3%から6.7%に改善。足元の株価も回復基調となっています。また、2%を超える配当利回りにも注目したいところです。

ESGスコアを活用する際には、評価機関によって前提となる評価方法にばらつきがあり、同じ銘柄でも各社によって評価がまちまちであることを念頭に置いておいたほうがいいでしょう。各社の評価を参考にした上で、最終的には自分自身の評価軸を持つことが大切です。

パフォーマンス向上には総合的な判断が必要

コロナ禍によって社会貢献や環境の改善につながる画期的な商品・サービスを提供する新しい企業が次々と現れ、成長を加速させています。さらにアップル<AAPL>など世界的企業もESGを「自社が果たすべき課題」に掲げて積極的に開示することでブランド力を高め、企業価値を向上させています。

こうした流れがある以上、世界中の投資家がESGに注目し、積極的に投資するのは当然の流れで、ESGの重要性はますます高まっていくことでしょう。ESGはようやく「企業価値を向上させる要素のひとつ」としてテーブルの上に乗ったのだといえます。

しかし、企業価値を向上させる要素はESGに限ったことではないため、「ESG=儲かる」と偏った見方をするのは危険です。企業の持続的な成長の原動力となるその他の要素も合わせて、総合的に判断する視点が求められるでしょう。