【トレーダーが解説】仕掛けは「反発」ではなく「反転」で。見せかけの底値にダマされないために…待つべし!

トレーダーに学ぶ「狩人」の姿勢

底値で買って天井で売ってウハウハしたい!──そんな思いでトレーダーK氏に教えを請うている。

「底値」「前回安値」「前回高値」といった話を聞けば聞くほど、とにかくトレーダーは待つし、慎重だということが次々と判明している。まるで、獲物が穴から這い出てくるのを、じっと銃を構えて待つ狩人のよう。全然、仕掛けない!

すぐに仕掛けたくてウズウズしてしまう自分の浅はかさを呪いながら、今回も「狩人の姿勢」を学ぶ。

どんな暴落も必ず「反発」する

トレーダーK氏:今回は「反発」と「反転」の違いについて説明したいと思います。結論から先に言うと、「反発」で買わず、「反転」まで待ってほしいんですね。

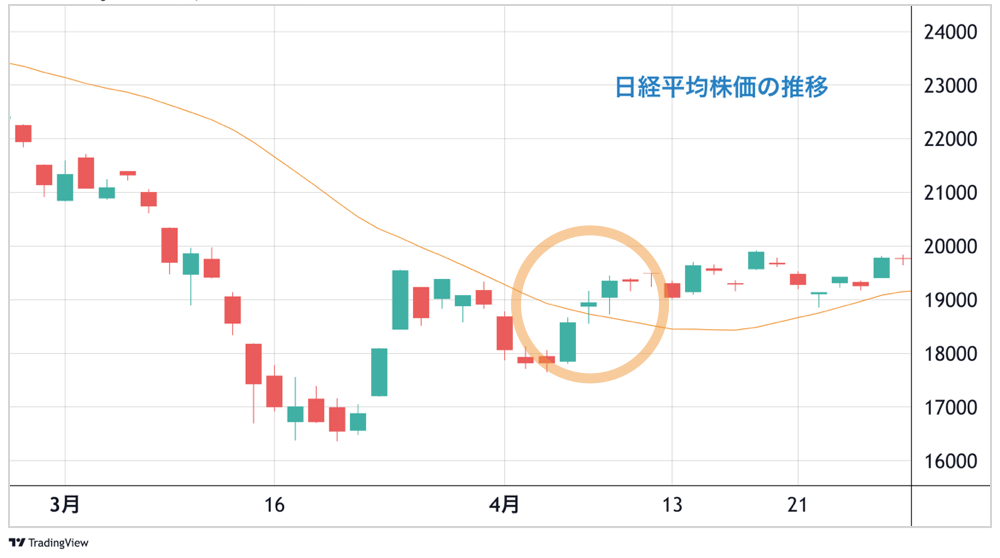

チャートは、日経平均株価のコロナショック時の推移です。2月から3月にかけて大暴落し、3月19日に底をついていますが、その後3日ほど、跳ね返るように上がっていることがわかります。これはただの「反発」です。これだけ下がっていたんだから、そりゃあ、ちょっとは上がるんです。

「デッド・キャット・バウンス」という言葉があります。「死んだ猫も床に叩きつければ跳ね返る」という、なんともすごい意味ですが、要するに、どんな大暴落であっても一時的にほんの少しだけ回復することがあるから、それには気をつけろという警告です。実際、直後に再び下げていますよね。

「デッド・キャット・バウンス」という言葉があります。「死んだ猫も床に叩きつければ跳ね返る」という、なんともすごい意味ですが、要するに、どんな大暴落であっても一時的にほんの少しだけ回復することがあるから、それには気をつけろという警告です。実際、直後に再び下げていますよね。

手を出すべき「反転」を見極める

トレーダーK氏:じゃあ、いつまで待てばいいのかと言えば、その答えが「反転」です。このチャートで「反転した」と言えるのは、4月の頭にもう一度底を打ち、そこから上がったことを確認できたタイミングです。それぞれの底値をつなぐと、上昇のトレンドラインを引くことができます。

このように底値をつないだトレンドラインが引けて初めて「下落のトレンドが反転した(=上昇に転じた)」と言えるのです。底を打ったあとに陽線が続いた段階では、まだ「反転」した状態ではありません。ただの「反発」です。

そして、買いのタイミングとなるのは、反転したあとで伸ばしたところです。これは、移動平均線との関係で判断できます。該当部分を拡大して、移動平均線を重ねてみましょう。

オレンジ色の実線が25日移動平均線です。ここで、ローソク足の短い日(4月7日)に注目してください。移動平均線と重なっていて、なおかつ、下ヒゲは移動平均線の下にも出ています。

ここからわかるのは、上に行くか下に行くか「迷った」ということです。売り買いの攻防があったわけですが、結局この日は陽線で終わっているので、「勝った」(=上昇して終わった)ということになります。これがわかった時点で、買いの判断を下すことができます。

「もっと安全にいきたい」という人の場合は、19,000円を超えたことを見てから買うのもいいでしょうね。19,000円のようにキリのいい数字は「節目」と言われ、案外こういう単純なことがポイントになることもあります。

株価の「先」をどう推測する?

トレーダーK氏:次に、このチャートで「株価はこれからどうなるか」を考えてみましょう。といっても、実際には株価の未来を知ることは誰にもできませんが、「どこまで上がるのか」「どこまで下がるのか」といった目印をつけておくことは非常に大切です。

ここで見るのは「前回高値」です。このチャートでの「前回高値」は2020年2月6日の23,995円。ただ、4月の株価(20,000円前後)から見れば、まだかなり高いですよね。このまま素直にするすると上がっていくとは考えにくい。

そうなると、その手前の「たまり」に注目します。2月末〜3月頭に、株価が数日停滞している部分です。チャートの幅をぐっと狭めてみれば、ここが「前回高値」になります。そう考えると、まずはこの21,700円あたりを目指していくかな、と目星をつけられます。

それを超えたら、次は23,995円、それも超えたら、チャート幅をもっと広げたときの「前回高値」を目指し、それも超えたら、さらに長期チャートで見たときの「前回高値」……というように見ていくことで、「どこまで上がるか」を推測できるわけです。

こうして実際には、30年スパンでの「前回高値」を超えるところまで上昇しました。

「もんでいる」ときは動かないのが得策

チャートを元に戻してみると、右端のほうは、上がったり下がったりしながら株価が「もんでいる」ことが見て取れます。

このように方向性が見えないチャートを形成しているときは、相場が「何かを待っている」状態と言えます。その「何か」は、いいニュースかもしれませんし、悪いニュースかもしれません。いずれにせよ、こういうときはあまり動かないほうが得策です。トレンドができるには日数が必要だからです。

あるいは、前回高値・前回安値との「値幅」を比べる手もあります。たとえば4月17日の株価は19,922円。前回安値(3月19日)は16,358円なので、大体4,000円弱の差です。一方、前回高値(2月6日)は23,995円なので、こちらも約4,000円。つまり、両者のど真ん中にいることになります。

仮に、もう少し下がって18,000円になったとします。そうなると、前回安値までは2,000円程度の下げ幅、前回高値までは6,000円程度の上げ幅があることになります。地政学的リスクなどを考えずにフラットに見れば、この場合は上に行ったほうが取れる幅が大きいから買い、と考える人もいます。

その一方で、前回安値の16,358円を抜けたらもっと下がるはずなので、そこまで待とう、と考える人もいます。このあたりは、自分がどこで利益を取りたいか、どれくらいの利益を狙うのか、などのスタンスの違いによって判断が分かれるところです。

プロトレーダーは“魔法”を知っている?

プロといえども「百発百中」は不可能です。それができると言っている人は大ウソつきなので注意してください。

案外、このことを知らない方は多いんですよね。プロトレーダーは百発百中の、絶対に失敗しない魔法のような極意を知っているに違いない!と誤解している人が結構います。

でも、そもそもトレードというのは「トータルで勝つ」ものであって、「全戦全勝」なわけがないのです。見ているものも、他の人と全く同じ株価チャートです(そう考えると、トレーダーの世界って意外と夢がないかもしれないですね……)。

時には相場を忘れたい

相場を見ていると、ついつい売買をしたくなって、自分に都合のいい理由を作り出してしまう私。しかし、相場に勝つには狩人になる必要があるのだ。「見せかけの底」や「ただの反発」「もんでいる状態」で、つい手を出しているようでは、狩人への道は遠い。

せめて、自らが相場の獲物になってしまわないように、はっきりとしたトレンドが見えないうちは相場を忘れる(チャートを見ない)という心がけをもっておくのがいいかもしれない。