IPO市場の好調は継続中 大注目のあの銘柄と気になるその後の株価

KashtykiNata / Adobe Stock

《「確実に儲かる」として個人投資家に人気のIPO株投資。しかし近年、そんな「夢の時代」にも陰りが……。IPOで上がる株と下がる株は何が違うのかをランキングから読み解く【IPO通信簿】》

2023年のIPO(新規株式公開)は、3月まで公募割れゼロが続きました。しかし、とうとう4月に今年年初の公募割れが発生。とはいえ全体的には、初値騰落率100%以上の銘柄が3割を超えました。好調を維持した4月のIPO市場を振り返ります。

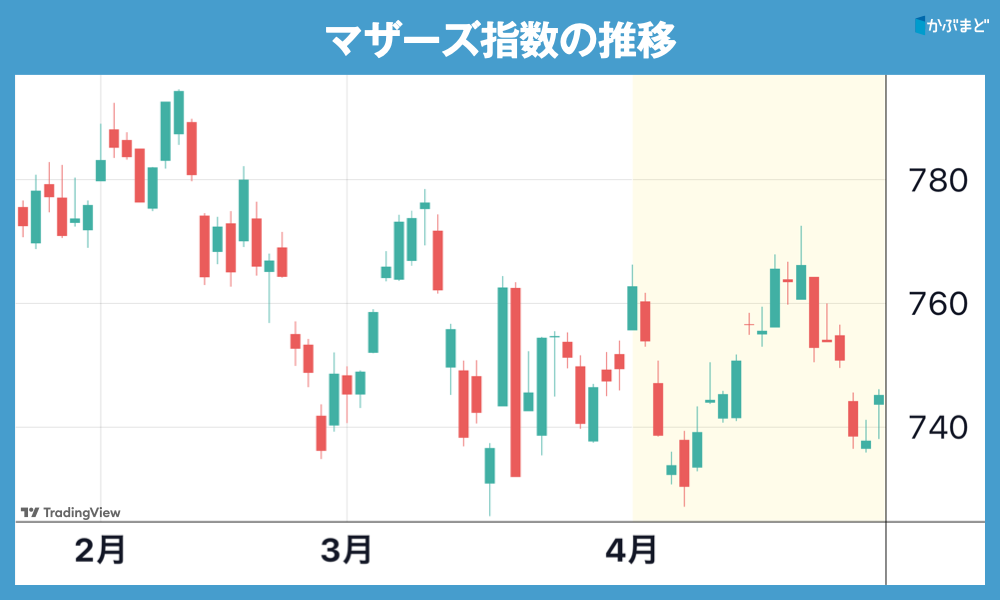

日経平均は高値更新もマザーズの低迷は継続中

4月は日経平均株価の終値が年初来高値を更新しており、国内株式市場全体のムードは前向きな状態で終わりました。そんななかで、IPO市場に影響力のあるマザーズ指数*は、月足のローソクで見ると(3月同様に)実体が短く上下にヒゲがあり、安値圏で値動きが停滞していることがわかります。

国内市場では、新興銘柄よりも大型銘柄が注目を集める状態が続いています。また、これまでマザーズ指数の状態がIPO市場に大きな影響を与えていましたが、2023年はこれまでのところ、マザーズ指数の低迷に反してIPO市場は堅調に推移しており、これまでとは若干様相が異なっています。

*2022年4月の市場再編により東証マザーズ市場はなくなりましたが、マザーズ指数の算出は継続中のため、このシリーズでは引き続きマザーズ指数を参照しています。

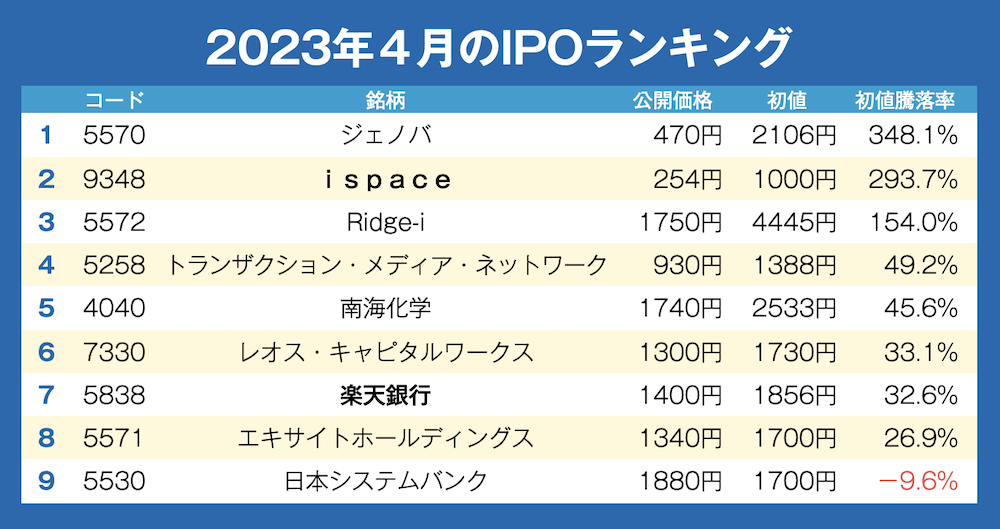

2023年4月のIPOランキング

2023年4月は9銘柄が新規上場を果たしました(昨年2022年も4月は9銘柄がIPO)。その9銘柄について、公募価格に対して初値がどれだけ上昇(あるいは下落)したかを表す「初値騰落率」をランキングで見てみましょう(太字はピックアップ解説あり)。

9銘柄のうち、初値騰落率が100%(=2倍)を超えたのは3銘柄でした。今年は1~3月の累計でも初値騰落率100%超えは3割を超えており、IPO銘柄が人気化しやすい地合いが続いています。

その一方で、公募割れが1銘柄発生。2023年はこれまで公募割れゼロが続いていたものの、4月14日IPOの日本システムバンク<5530>が本年初の公募割れ銘柄となってしまいました。

ただ、公募割れは出たものの、IPO市場の堅調は維持されています。マザーズ指数低迷の一方でIPO市場は好調、言い換えると、新興銘柄のなかでも既存の上場企業と新規上場企業とで市場の注目度が異なる、といった状態になりました。

4月に話題を集めたIPO銘柄

4月のIPO9銘柄のなかから、株式市場で特に話題となった2銘柄について、詳しく見ていきましょう。

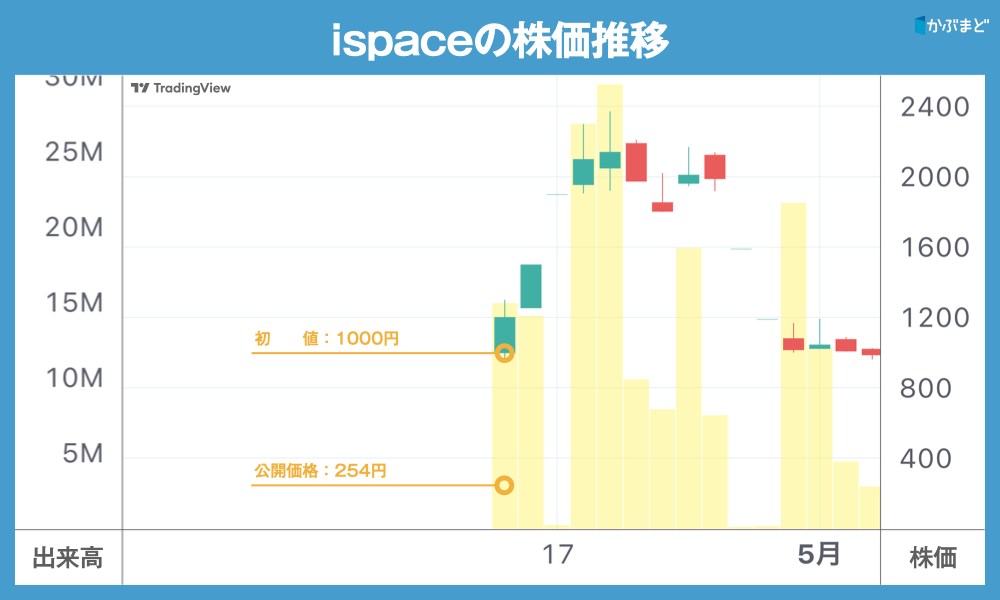

・ispace<9348>

4月12日上場/東証グロース市場/公開価格254円

→初値1,000円/初値騰落率293.70%

ispace<9348>は、月への物資輸送サービスなどを手がける宇宙ベンチャーです。日本初の宇宙ベンチャーのIPOとして注目を浴びました。

ispaceの過去の業績と今後の業績予想は以下のとおりです。

- 2020年3月期:売上高2.1億円、経常利益▲16億円、当期純利益▲16億円

- 2021年3月期:売上高5.0億円、経常利益▲26億円、当期純利益▲26億円

- 2022年3月期:売上高6.7億円、経常利益▲40億円、当期純利益▲40億円

- 2023年3月期(予想):売上高9.8億円、経常利益▲112億円、当期純利益▲112億円

- 2024年3月期(予想):売上高61億円、経常利益▲78億円、当期純利益▲78億円

※2021年3月期より連結決算

売上の本格化は2024年3月期からの予想ですが、それでも赤字が続く見込みです。なお、2023年3月期の第3四半期(12月)時点で5.5億円の債務超過です。今後の赤字継続もあり、当面は資金調達が必要な状態となっています。

赤字継続の予想ながら、国内初の宇宙ベンチャーのIPOということもあり、初物好きのIPO市場からは高評価を得ました。その結果、初値騰落率は293.70%となり、公募価格に対して約4倍の初値でIPOに成功。その後も株価は上昇し、19日には2373円の高値をつけました。

しかし、4月26日に行われた、民間では世界初となる月着陸船の月面着陸に失敗 。26~27日は2日続けてストップ安となり、2000円付近にあった株価は1000円付近まで下落しました。ただし、ストップ安後も連休前は初値1000円を上回る水準で取引されています(連休明け5月8日の終値は988円)。

IPO後に民間で世界初となる月着陸船の月面着陸に成功……というベストシナリオが崩れたなかで、今後の事業展開および株価の行方が注目されます。

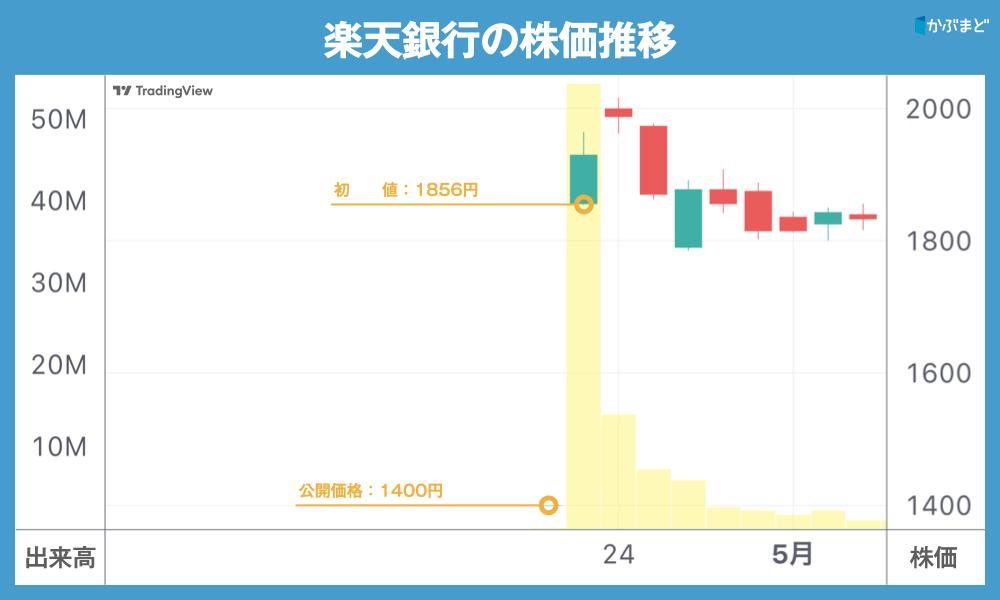

・楽天銀行<5838>

4月21日上場/東証プライム/公開価格1400円

→初値1856円/初値騰落率32.57%

ネット銀行として住信SBIネット銀行<7163>が3月にIPOしましたが、4月は楽天銀行<5838>がIPOを行いました。

楽天銀行の過去の業績と今後の業績予想は以下のとおりです。

- 2020年3月期:経常収益947億円、経常利益267億円、当期純利益186億円

- 2021年3月期:経常収益1,033億円、経常利益275億円、当期純利益193億円

- 2022年3月期:経常収益1,060億円、経常利益279億円、当期純利益200億円

- 2023年3月期(予想):経常収益1,202億円、経常利益377億円、当期純利益267億円

※2021年3月期より連結決算

楽天グループ<4755>のネット銀行として着実に業績を拡大しています。ただ、楽天グループは携帯電話事業の立ち上げと投資に注力しており、楽天銀行のIPOはそのための資金調達、という側面を否定することはできません(IPO前は楽天グループの100%子会社で、売出株は公募株の10倍以上)。

その結果、上場承認時の仮条件1630~1960円を下回る1300~1400円でブックビルディングが行われ 、最終的に公開価格は1400円で着地することに。上場前の値決めで一悶着ある形となりましたが、終わってみれば初値は1856円で、仮条件内での着地となりました。

IPO前の時価総額は2000億円超で業績堅調な企業のため、個人投資家としては手堅くIPO投資で利益が得られた銘柄となっています。

IPO市場は6月から再開予定

マザーズ指数の低迷は続くものの、2023年のIPOは好調が継続中です。ただし、例年5月はIPO市場が開店休業状態となり、今年も現時点での5月のIPOは0件の予定です(5月9日時点)。

日経平均は5月に入って29000円台に到達するなど、大型株中心に株式市場は上昇しています。5月の休みをはさみますが、6月に再開するIPO市場も好調を維持できるか、注目です。