アメリカを牽引する「マグニフィセント・セブン」 日本株に与える影響は?

マグニフィセント・セブンとは?

アメリカの株式市場において、「マグニフィセント・セブン」の注目度が高まっています。

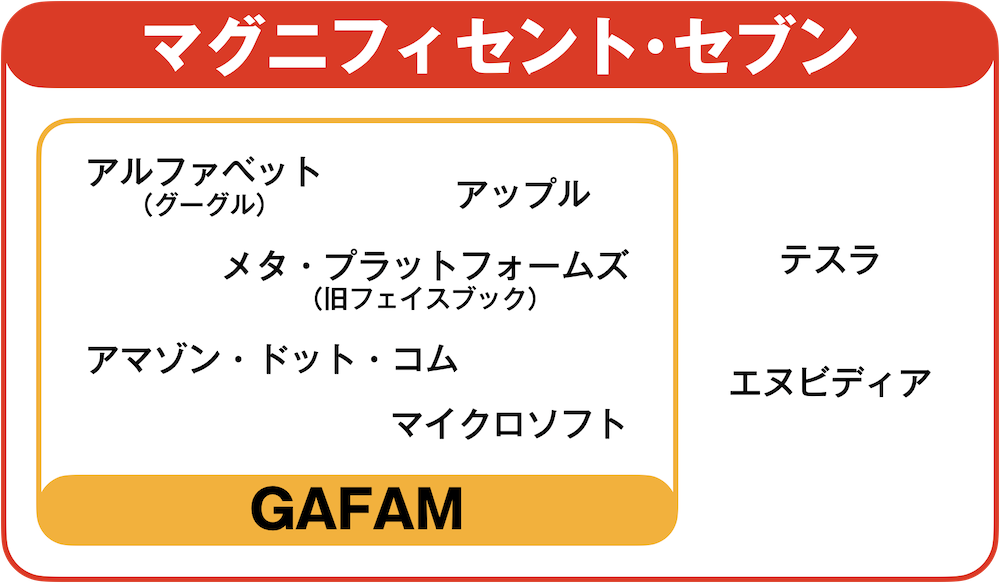

マグニフィセント・セブンとは、GAFAMと呼ばれる主要5銘柄(グーグル〔アルファベット〕、アップル、メタ・プラットフォームズ〔旧・フェイスブック〕、アマゾン・ドット・コム、マイクロソフト)に、テスラとエヌビディアを加えたアメリカの主要テクノロジー企業7社を指します。「ビッグセブン」と呼ばれることもあります。

これら7銘柄は2023年初頭からアメリカの株式市場を牽引しており、S&P500種株価指数の上昇の8割はこの7銘柄の時価総額に増加によるもの、とされています。その影響力の大きさから「マグニフィセント・セブン」と呼ばれるようになっているのです。

なかでも半導体大手のエヌビディアの株価は5月末時点で年初来約2.6倍、時価総額は一時1兆米ドルに達し、注目を集めました。

※注:「マグニフィセント・セブン(The Magnificent Seven)」は、黒澤明監督の「七人の侍」をリメイクした西部劇映画。「Magnificent」は「雄大な・壮大な」の意味。

ナスダックはITバブルに匹敵する上昇

アメリカ市場の代表的な株式指数のひとつであるナスダック100指数は、7月18日に15,841.35ポイントを付けて、年初来で45.8%上昇しています。これは、1998年・99年のITバブル時の上昇を上回るペースで、当時のような熱狂に再び包まれているのです。

ナスダック100指数は1985年から算出されていて、テクノロジー、ヘルスケア、消費財・サービスなど幅広いセクターから銘柄が選ばれています。その代表的な銘柄が、アップル、マイクロソフト、アルファベットなどの「マグニフィセント・セブン」です。

ナスダック100指数の上昇の要因としては、インフレ率は鈍化しており、利上げ終了も近いとの見方が広がっている点が挙げられます。

ただ、市場の高揚感のなか、1998年と99年の株価急騰後の3年間に株式が売り込まれた経緯を引き合いに出して警戒を呼びかける声もあります。ちなみに、ナスダック100指数の1998年の上昇率は82%、1999年の上昇率は100%でした。

また、S&P500に占める7社の時価総額は、6月に26%まで上昇。6月15日には26.84%に達し、2021年12月1日(26.85%)以来の高水準となりました(QUICK・ファクトセットの分析による)。

ナスダック指数は2021年11月、S&P500種指数は2022年1月に、それぞれ過去最高値を記録しましたが、当時この比率(=S&P500に占める7社の時価総額の割合)が26%台後半まで上昇した後、主要指数は天井を打ち、2022年の歴史的な下落につながったのです。

投資資金が集中することは、何らかの理由で前提が変わった場合には突如として破綻するリスクを伴います。欧米で高インフレが続き、景気悪化懸念がくすぶる中、今後も大型株依存の市場に耐えられるかどうかが試されるでしょう。

時価総額10兆円超の日本企業が最多に

アメリカで「マグニフィセント・セブン」など一部のハイテク株に資金が集中する中、流動性の高い日本の主力株にもマネーが向かっています。7月初めには、時価総額が10兆円を超える企業は過去最多の12社になりました。2022年末の5社から倍増です。

海外投資家は4~6月に日本株を6.1兆円買い越しましたが、プライム市場に資金が集中しており、日本でも大型株に資金が向かう傾向が強まっています。

アメリカでは逆イールドが強まる

こうした株式市場の熱狂とは裏腹に、アメリカの債券市場では「逆イールド」が発生しています。

逆イールドとは、短期金利が長期金利の水準を上回る状態(長短金利逆転)のことです。一般に、過度な金融不安や急激な政策変更などで短期金利が急上昇した場合に発生し、景気後退や株価調整のシグナルとされています。

7月3日には米10年債の利回りが米2年債を下回る逆イールドの幅が109ベーシスを超え、1981年9月の107ベーシス以来の水準となりました。アメリカの銀行破綻が続いた3月の107ベーシスも上回っています。

今回の逆イールドの長さと幅は、ネットバブル崩壊やリーマンショック前の水準を超えており、今後のアメリカの景気後退に警戒が必要です。

日銀の軌道修正で日本株急落

そんな中、日銀が7月28日の金融政策決定会合でイールドカーブ・コントロール(YCC=長短金利操作)の修正を行ったことで、日本株は大きく下落しました。それまで0.5%だった長期金利の上限が事実上1%に引き上げられ、長期金利が上昇したことが要因です。

金融政策の変更が市場に与える影響は小さくありません。もともと、植田新総裁率いる日本銀行が大規模な金融緩和策を継続するという見方が、今年の日本株上昇の要因となっていました。次の会合は9月21~22日に予定されています。引き続き、その動向を注視しましょう。