5月の株価はどうなる? 決算発表でチャンスをつかむコツとG7広島サミットで盛り上がる銘柄

hadeev / Adobe Stock

《相場の世界には、その月ごとに恒例のイベントやアノマリー(経験則)が存在します。それらを熟知しておけば、大きなチャンスを逃さずガッチリつかむことができます。今年はG7サミットも行われる5月相場の特徴とは?》

5月相場は「セルインメイ」

4月の盛り上がりから一転して、5月は軟調な展開となりやすい月です。

期待と不安が入り交じる連休明けから、3月期決算の決算発表が相次ぎます。トヨタ自動車<7203>、ソフトバンクグループ<9984>など、マーケットへの影響力がある銘柄の決算は、例年、大きな話題を集めます。月の後半からは、6月に本格化する株主総会に向けて株主重視の機運が高まります。

月末のMSCI指数の銘柄入れ替えにも注目したいところです。19日からはG7広島サミットが開催されますので、その関連銘柄も確認しておきましょう。

「セルインメイ」の真の意味

そんな5月相場に関しては、株式市場でよく知られているアノマリー「セルインメイ(Sell in May=株は5月に売れ)」があります。

実はこれには続きがあり、「… and go away, don’t come back until St. Leger’s Day(セ ント・レジャーズ・デイまで市場に戻ってくるな)」というもの。セ ント・レジャーズ・デイとは、イギリスで9月の第2土曜日に競馬の大きなレースが開かれる日を言います。

つまり「セルインメイ」の真の意味は、「株は5月に売れ」というより、軟調となりやすい夏相場(7〜9月)を見越した早めの利食い(売却)の重要性を説いたものなのです。

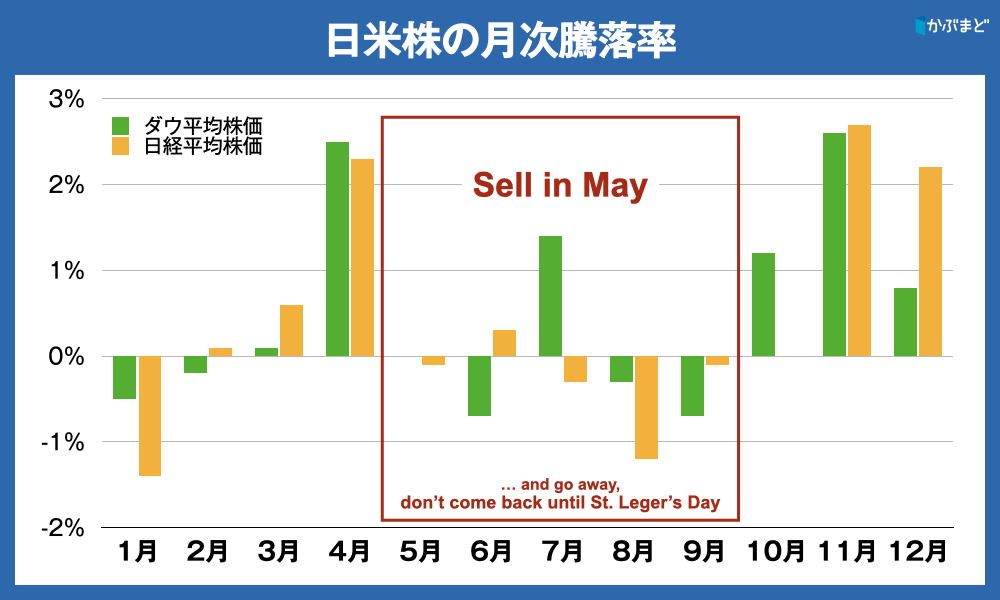

実際、過去の日米株の月次騰落率をみると、ともに4月が高くて9月は低い傾向にあり、5月から9月までの騰落率は、10月から翌年4月までよりも明らかに下回っています。

この動きの理由については、さまざまに論じられています。

- アメリカでは2月下旬から5月にかけて税金の還付が行われ、この還付金が投資資金となって春先の相場上昇を演出するものの、5月に入るとその効果もなくなる

- 4月上昇の反動で、5月以降は利益確定の売りが出やすい

- 6月末のヘッジファンドの期末決算に向けて、換金売りが出やすい

- 欧米の投資家がサマーホリデーに出る

- 7〜9月は危機やショックが起こりやすい

などなど、いくつもの側面が相まって起こるのだと思われますが、いずれにしても、「セルインメイ」のアノマリーはかなりの確率で作用していると言えるでしょう。

5月の日経平均株価はどう動く?

そんな5月相場で、日経平均株価は実際にどのように動いたのでしょうか。過去3年の値動きをチャートで確認してみましょう。

・2020年5月の日経平均株価

2020年5月は、コロナワクチンの開発が進み、主要先進国が経済活動に動き出すなか、株式市場はアメリカをはじめとした先進国市場を中心に底堅い展開となりました。日本株もまた、緊急事態宣言が解除されたことが好感されて、月末にかけて大きく上昇しました。

・2021年5月の日経平均株価

2021年5月は、インフレ懸念の高まりでアメリカ市場は下落、日本株も急落しました。しかしその後、長期金利の低下を受けてアメリカ株は持ち直し、日本株も、コロナワクチンの大規模接種が始まり、景気回復への期待などから景気敏感株を中心に月末にかけて反発しました。

・2022年5月の日経平均株価

2022年5月は、米FRBが「金融引き締めを加速する」との見方から景気後退懸念が高まり、ダウ平均株価は8週連続の下落、日本株も引きずられました。月の半ばからは、インフレ加速への警戒感が和らいだことからダウは反発、日本株も上昇基調に転じました。

それぞれのチャートを見ると、中旬までは下落し、その後は上昇に転じています。これを見ると、5月相場は、4月の雰囲気から一転して軟調になりやすいものの月末にかけて上昇しやすい、と言うことができそうです。

前半に軟調になる要因としては、4月末から5月にかけての3月期決算の決算発表が考えられます。特に5月中旬は3月期決算企業の本決算発表が相次ぎ、投資家はその内容を見極めようと買い控えます。加えて、日本企業は保守的な業績予想を出す傾向にあるため、失望売りにつながりやすいのです。

決算が出揃ってくると、株式相場も次第に落ち着きを取り戻します。

決算発表でチャンスをつかむには

5月中旬には、3月期決算の決算発表が本格化します。トヨタ自動車<7203:決算発表5月10日>やソフトバンクグループ<9984:決算発表5月11日>、また、バフェット銘柄としても話題の大手商社7社(決算発表4月27日~5月9日)などは注目度も高く、株式相場全体にも大きな影響を与えます。

業績が良くても株価が下がる理由

決算発表で見るべきポイントは「着地の業績」または「期初計画」と「コンセンサス」の比較です。「コンセンサス」とは、アナリストや専門家が予想した数値に基づいて算出される「予想平均」です。

決算発表後の値動きでは、着地の業績が良くても株価が下がることがありますが、これは投資家が実際の業績よりも「コンセンサスより業績が良かったか、悪かったか」で判断するからです。コンセンサスを上回ればポジティブで株は買われ、下回るとネガティブで売られる。これが株価変動の要因となります。

また、会社側の期初計画(期初の業績予想)もコンセンサスと比較されます。コンセンサスの予想に届かないと失望売りにつながることが多くなります。

ただ、日本企業は会社計画を保守的に作る傾向にあり、トヨタを筆頭としてスズキ<7269>やダイフク<6383>など、例年、保守的な計画を出す企業も多くあります。

トヨタであれば、想定為替レートや販売台数といった内容を精査して、上振れ余地があると考えるなら、決算発表後の調整局面で押し目買いすることで投資妙味が増すでしょう。

配当から見えてくる経営陣の自信

決算発表では、株主還元策も注目ポイントです。自社株買いや増配は株価の上昇要因となります。

特に配当は、一度引き上げると下げづらいものです。したがって増配は、経営陣の今後の業績(特に期初計画)への自信の表れとも受け取れます。先行き不透明な状況下では高配当銘柄が注目されやすいだけに、人気化しやすいでしょう。

なお、決算発表シーズンは短期筋の決算プレーで株価が上下に振れやすくなりますので、注意が必要です。

MSCI指数の銘柄入れ替え候補は?

MSCI(モルガン・スタンレー・キャピタル・インターナショナル)は世界の株式を指数化しており、国際的な投資指標として広く活用されています。

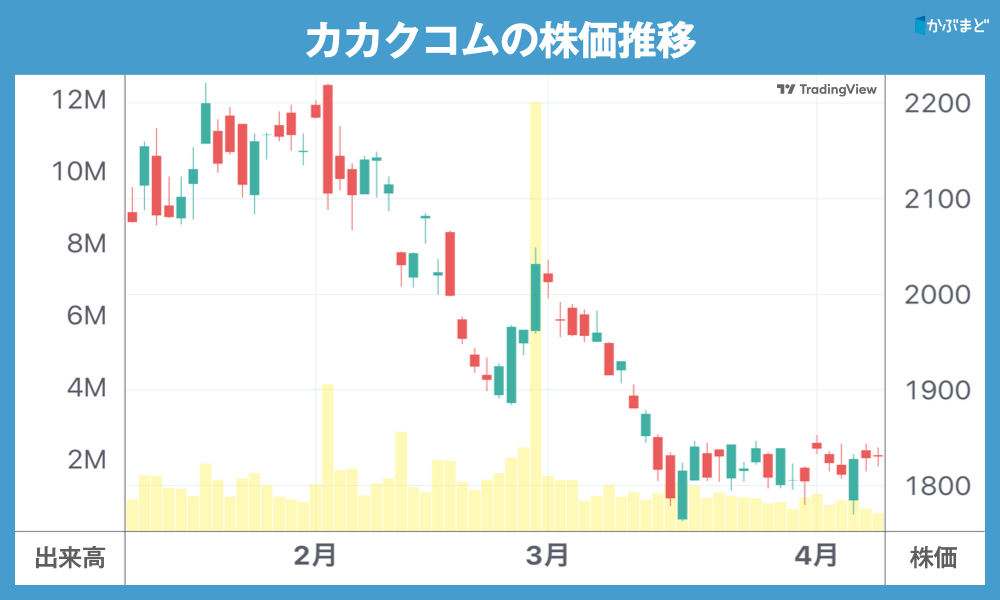

大・中型株から構成されるスタンダード指数は、年4回(2月・5月・8月・11月)、組み入れ銘柄の入れ替えが行われ、株価への影響が高いとされる注目イベントになっています。今年5月の入れ替えは12日の朝に発表され、31日に効力が発生します。

海外勢が日本株をどう見ているかの試金石とも言えるイベント。昨年5月の定期入れ替えではゼロ増・22減となり、大きな話題となりました。また、今年2月にはカカクコム<2371>が除外され、株価が大きく下落ました。除外銘柄は需給悪化の懸念から大きく株価が下落する傾向が見られます。

なお、5月の入れ替えで採用が期待されているのは川崎汽船<9107>や三菱自動車<7211>、除外予想としては日本M&Aセンター<2127>や日本新薬<4516>などの名前がマーケットでは挙がっています。

G7広島サミットで動く銘柄

2023年5月の大きなイベントと言えば、19日〜21日に広島で開催されるG7サミット(主要7か国首脳会合)です。

G7開催の経済効果は1000億円以上とも言われています。過去の地方開催(2000年の九州・沖縄、2008年の北海道洞爺湖、2016年の伊勢志摩)では地元企業を中心に関連銘柄が物色されたことから、広島電鉄<9033>やマツダ<7261>、スーパー大手のイズミ<8273>などが注目を集めそうです。

また、警備体制の強化が大きな課題となっていることから、綜合警備保障(ALSOK)<2331>やセコム<9735>などの警備関連銘柄や、監視カメラ関連のTOA<6809>やセキュア<4264>などにも注目したいところ。

さらに、サミットでは環境問題が主要テーマで取り上げられることが多く、関連銘柄が動くケースが見られます。再生可能エネルギーのテスホールディングス<5074>やウエストホールディングス<1407>などのGX関連銘柄のほか、マツダやトヨタといった自動車関連銘柄なども盛り上がりそうです。

さらに、岸田首相がサミット外交に成果を上げて支持率が顕著に回復……となれば、早期の解散・総選挙の可能性もゼロではありません。相場には「総選挙は買い」というアノマリーもあります。

乱高下する5月相場を生き抜くには

5月2〜3日には、アメリカの金融政策の方向性を決定する会合、FOMC(連邦公開市場委員会)が開かれます。3月に金融不安が出てきたことで、5月で利上げを打ち止めるのではないか、という観測も台頭しています。結果次第ではマーケットの方向感がガラリと変わる可能性もあり、注意が必要です。

このように、方向感が定まらず乱高下しやすい5月相場ですが、例年のイベントや値動きのパターンを知っておくことで、どんな場面でもチャンスを見つけることができるでしょう。