10万円でオーナー気分! 株主優待の知られざる魅力とは?

優待アナリストに聞く意外な魅力

企業は株を発行して投資家から資金を集め、そのお金で事業活動を行っています。つまり株を買って保有することは、その企業の「オーナー」になるということです。「株主優待」でその企業の商品をもらったり、サービスを受けたりすることで、そのことを強く実感できると言います。

今回は、その名も「優待アナリスト」のKさんへのインタビューを通して、株主優待の仕組みと、その魅力について迫ってみたいと思います。

株主ならではの「特別待遇」こそ最大の魅力

「株主優待」とは、企業が「配当」とは別に、自社製品やサービスなどを株主に提供するもので、株式を保有することに対する感謝の気持ちを表す、いわば「企業からのプレゼント」です。

そのプレゼントをフルに活用して、ランチは吉野家<9861>や日本マクドナルド<2702>の割引券を使い、夜は毎日コムネット<8908>の優待で映画鑑賞。休日には、バンダイナムコ<7832>の系列レストラン「イタリアントマト」でパスタやデザートをお得に楽しむ……。

これが、優待アナリスト・Kさんの日常。そんなKさんに、株主優待の仕組みや魅力、そして、実際に優待狙いの投資をする際のポイントと注意点について、くわしくお聞きしました。

──そもそもKさんが株主優待狙いの投資を始めたきっかけは何ですか?

Kさん:2008年のリーマンショックを機に、株価の上がり下がりで利益(キャピタルゲイン)を狙うのではなく、配当や株主優待(インカムゲイン)狙いの投資もいいなと思い、株主優待に目覚めました。

【関連記事】意外とわかっていない!? 「キャピタルゲイン」と「インカムゲイン」の違い

──ずばり、Kさんが考える「株主優待投資の魅力」とは何でしょう?

Kさん:最大の魅力は、企業の「オーナー気分」を味わえることですね。ただ配当金を受け取るだけよりも、株主優待でその企業の商品をもらったり、サービスを受けたりすることで、オーナーとして優遇されることに価値を感じるようになりました。

──具体的には、どのようなところに価値を感じたのですか?

Kさん:株主だからこそのサービスが受けられるのはもちろんですが、特に、その企業の限定品をもらえるのが楽しみです。たとえばアサヒグループ<2502>からは、株主しか手にできない「株主限定ビール」などの非売品が送られてきますし、ダイドードリンコ<2590>の優待には新製品が入っていたことがあります。驚きと同時に「自分はこの企業のオーナーなんだ」と嬉しくなりました。

──その感じ、わかります! いまは廃止になりましたが、資生堂<4911>の優待は株主限定の美しい瓶の香水だった時期があり、とてもプレミアム感がありました。優待は企業から株主への「プレゼント」ですが、最近のトレンドでは、株主しか手にできない限定品やイベントチケットなど、優待そのものにも魅力を感じられるような商品が増えてきているそうですね。

Kさん:企業側としても、オリジナルティ溢れる優待を導入することで、メディアに取り上げられたりして、自社のアピールになりますからね。また同時に、優待狙いの個人投資家が増えれば、個人は中長期的に保有する株主が多いですから、株価の安定も期待できるわけです。

──なるほど。株主優待は、個人投資家にも企業にもメリットがあるということですね。

Kさん:オーナー気分以外にも、優待を賢く使えば家計を節約できます。一方で、投資対象として見れば、優待銘柄は、優待の改悪(縮小)や廃止がなければ株価は安定していますし、配当+優待利回りで比較すると、銀行預金よりずっとお得です。また、優待内容の改善が発表されて株価が高騰するなどのサプライズもあります。

優待狙いの投資というと、年に数回の優待だけを待っているような地味な印象があるかもしれませんが、実は毎日が発見で、楽しい投資方法なんですよ。

独特の値動きを利用して、売却益もゲット!?

──すぐにでも株主優待を始めたくなりました。実際に優待をもらうにはどうすればいいのでしょうか?

Kさん:優待をもらうためには、何はともあれ、株を買う必要があります。まずは証券会社に口座を開きましょう。おすすめはネット証券です。手数料が格安なだけでなく、株主優待から銘柄を探すことが簡単にできるからです。自分がほしい種類の優待(飲食券、旅行券、企業の商品・サービス……などなど)を選んで検索すれば、いろいろな銘柄が出てくるはずです。

──優待をもらう条件はありますか?

Kさん:「権利確定日」に株を保有していることが条件です。株主優待は、配当や株主総会への出席と同じく、権利確定日に一定数以上の株を保有している株主に与えられる権利だからです。

ただし、株の売買は、約定日から起算して4営業日目(3営業日後)が受渡日となりますので、権利確定日の3営業日前(=権利付き最終日)までに買い付けておく必要があります。権利確定日は銘柄ごとに設定されていますが、これもネット証券なら簡単に検索することができます。

──人気の優待銘柄では株価が独特の動きをするそうですが、それはどういうことでしょうか?

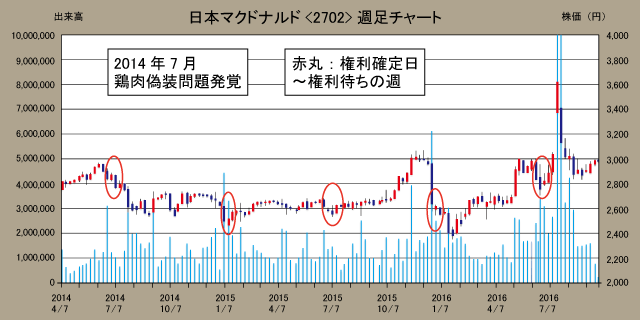

Kさん:日本マクドナルド<2702>でご説明しましょう。日本マクドナルドの株主優待は個人投資家に大変人気があります。2014年、チキンマックナゲットの期限切れ肉問題などで業績不振に陥ったときも、同社の株価は底堅く推移しました。これは、同社の優待ファンの個人投資家が保有し続けたことが要因のひとつだと言われています。

また、株価の動きを見てみると、株主優待を受け取る権利を得る6月末と12月末の「権利付き最終日」に向かっては上昇しやすく、「権利落ち日」(権利付き最終日の翌営業日)以降には下落しやすい傾向があります。めでたく優待の権利を獲得した投資家が、早くも株を手放すからです。

このように値動きがパターン化している銘柄を、権利付き最終日の3か月前くらいに買っておき、権利付き最終日に向けての上昇局面で保有株の一部を売却すれば、優待も安く手に入り、売却益も得ることができます。しかし最近では、権利付き最終日直前であっても、悪いニュースが出ると株価が大きく下げることもありますので、確実なことは言えませんが……。

銘柄選びは「配当+優待」をチェックすべし

──優待狙いの投資であっても、株価の動向には注意が必要ですね。では、実際に銘柄を選択する際のポイントを教えてください。

Kさん:「この優待がほしい!」という理由で銘柄を選ぶのも株主優待の楽しみですが、業績の芳しくない企業の株を掴んで、株価が下がってしまったら元も子もありません。思わぬ損をしないためには、優待だけに気をとられず、その企業が持っている個別の「将来性(市場や差別化ポイント含む)」にも目を向けてみることが大切です。

たとえば、「個人投資家の保有比率が高い」「株価が安定的に推移している」「利益率も業界平均より高く、収益の柱の分散もできている」など、ファンダメンタルズ分析の要素からも一歩踏み込んで見てみることがポイントです。

──Kさんが特に重要視している指標はありますか?

Kさん:PER(株価収益率)とPBR(株価純資産倍率)の両方に加えて、配当利回り+優待利回りが3%以上であるかどうかをチェックしています。

- 配当利回り(%)=1株あたりの配当金÷購入株価×100

- 優待利回り(%)=株主優待の価値÷購入金額×100

日本マクドナルドの場合、100株保有で、6枚ずつの優待食事券が年間2冊もらえますが、これをビックマックセットに換算すると、680円×6枚×年2冊で8160円相当。これが「株主優待の価値」です。そして、株価が3000円、配当金が1株あたり30円だとすると、上記2つの利回りは以下のようになります(ビッグマックセットの価格は2016年9月27日現在。株価は同日終値)。

- 配当利回り(%)=30円÷3000円×100=1%

- 優待利回り(%)=8160円÷30万円×100=2.72%

この2つを足すと3.72%となり、なかなかの優良銘柄であることがわかります。このように優待も含めて計算すれば、意外にも高配当になる銘柄は多くあるのです。配当+優待のランキングはいろいろなサイトで確認できますので、ぜひチェックしてみてください。

(出典:みんなの株式)

──上の表は10月に権利付き最終日を迎える銘柄のランキングなんですが、こんなにも高配当銘柄があるんですね。この低金利時代、銀行預金の金利(0.025%)と比較すると、株主優待は断然お得ですね。

Kさん:その通りです。10万円で優待をもらえる銘柄は400近くもあります。「株式投資ってなんだか難しそう」と思っている方は、まずは株主優待から試してみてはいかがでしょうか。優待でもらった商品を使ったりサービスを受けたりすることで、その企業をより深く理解することにも繋がります。「企業のオーナー」だと思うと、より厳しい目でチェックしますしね(笑)

──株主優待は魅力的な投資方法のひとつだということが、よくわかりました。Kさん、ありがとうございました。

キャピタルロスにはご用心

個人投資家に大人気の株主優待について、実際に優待銘柄を売買し、「株主優待制度」をフル活用しているKさんのお話はさすがに具体的で、とても楽しいものでした。

株価の動きなど、金融商品に関する要素には目に見えないものが多いなか、手にとって楽しめたり、実際に店舗に行って体験できたり、といった「リアル」な点も株主優待が人気を集めるひとつの理由ではないかと思います。

ただし、気をつけなければならないのは「キャピタルロス」です。いくら優待利回りがいいと言っても、株価自体が下落し続ければ、もらった優待以上の損失を抱えることになります。この点をついつい見過ごしがちな方も多くいらっしゃいますので、最後にあえて付け加えさせていただきます。

株主優待は日本独自の制度。しっかり理解して、自分の目的や投資スタイルに合った活用法をしていきましょう。