長期投資は本当に有効か? 日米の過去30年の実際のリターンから検証する

Yuliiapedchenko/Adobe Stock

《株で勝てる人と勝てない人は一体どこが違うのか? 実は、どちらにも「共通点」があります。30年以上の実績をもつファンドマネージャーが「一流の投資家」の条件を明かす【情熱の株式投資論】》

長期投資の有効性を検証する

「投資は短期よりも長期のほうがいい」とよく聞きますが、本当に「長期投資」は有効なのでしょうか。過去の実績を使って、その有効性を検証してみたいと思います。

・期待収益率と実現収益率

最初に、「期待収益率」と「実現収益率」について確認しておきましょう。

「期待収益率(=想定される収益率)」は時間の影響を受けませんが、「実現収益率(=実際の収益率)」は時間の影響を受けます。したがって、保有期間が長くなればなるほど、「実現収益率」は「期待収益率」に近づきます。言い方を換えると、「期待を裏切られる確率」が減っていくわけです。

これだけでは何を言っているのか、さっぱりわからないかもしれませんので、ここから先は過去のデータを使って、具体的に説明したいと思います。

アメリカ株の長期リターンは?

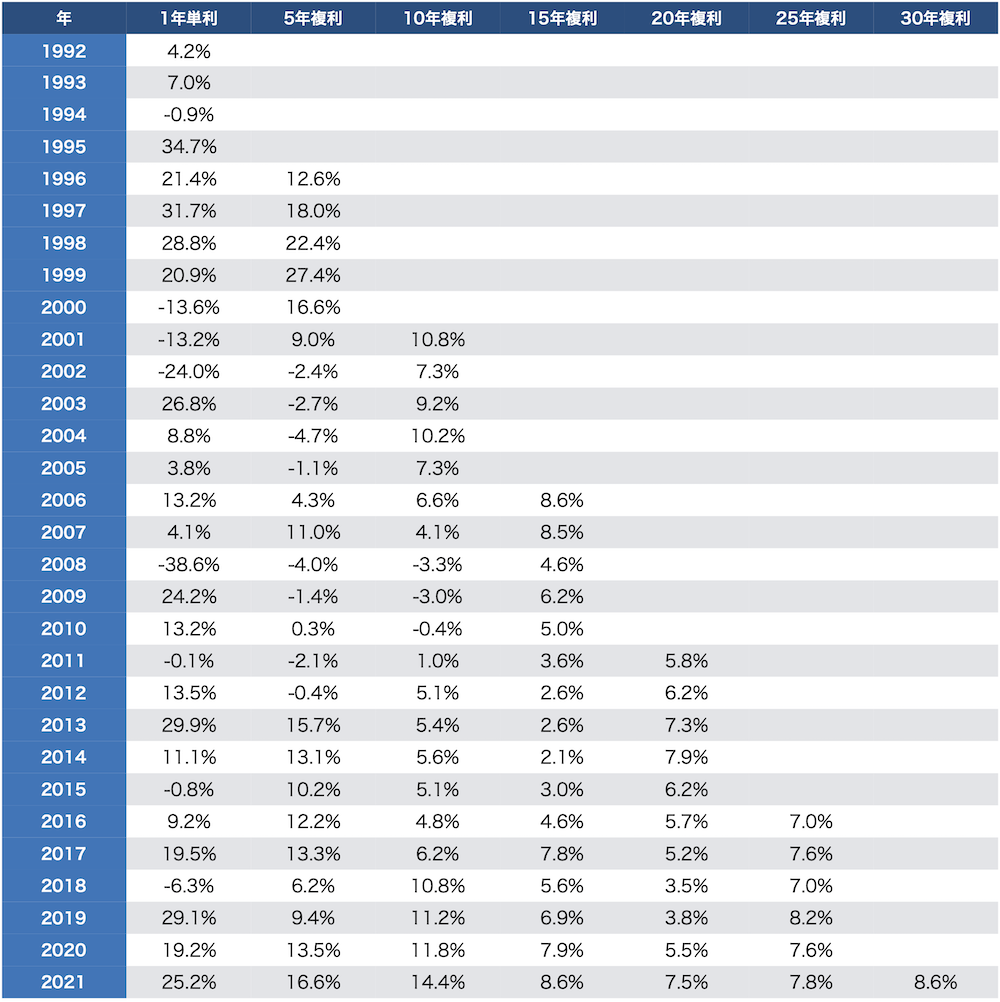

以下に示したのは、過去30年(1992~2021年)のアメリカ株式市場の収益率です。ここでは、アメリカの代表的な株価指数のひとつであるMSCI USA 指数を使いました(米ドルベース。配当は含まない。MSCI社のデータをもとに筆者作成)。

30年間保有した場合のリターンは、年率(複利)で8.6%となりました。

この結果を見て、どう思うでしょうか。もし、あなたがこれからアメリカ株に投資するのだとしたら、年率9%くらいのリターンを期待するのではないでしょうか。保有期間が1年であろうが、10年であろうが、30年であろうが、その年数(時間)に関係なく、年率9%近くのリターンを期待するでしょう。

これが、冒頭で取り上げたうちの「期待収益率(=想定される収益率)」です。

では、もうひとつの「実現収益率(=実際の収益率)」を見てみましょう。

【投資期間1年の場合】

投資期間が1年だとすると、「実現収益率」は年によって、ずいぶん違いがあることがわかります。最高の年では年率34.7%のリターン(1995年:インターネットブーム開始)がありましたが、一方、最低の年では年率マイナス38.6%のリターン(2008年:リーマン破綻)。その差は実に73.3ポイントです。

高いぶんには誰も文句はないでしょうが、低いほうに関しては目も当てられません。年率9%近くを期待していたはずなのに、そこから40ポイント以上も下回ってしまうのですから。

【投資期間5年の場合】

投資期間が5年の場合の「実現収益率」は、最高の5年間では年率(複利)27.4%のリターン(1995~1999年)、最低の5年間では年率(複利)でマイナス4.7%(2000~2004年)のリターンです。その差はまだ30ポイント以上もあります。

【投資期間10年の場合】

投資期間が10年になると、「実現収益率」は、最高の10年間では年率(複利)で14.4%(2012~2021年)のリターン、最低の10年間では年率(複利)でマイナス3.3%(1999~2008年)のリターンとなります。両者の差は17.7ポイントまで縮小しました。

【投資期間15年の場合】

投資期間が15年に延びると、「実現収益率」は、最高の15年間では年率(複利)で8.6%のリターン(1992~2006年と2007~2021年)、そして最低の15年間でも年率(複利)で2.1%のリターン(1999~2008年)で、ようやくプラスのリターンとなりました。差も6.5ポイントに縮まっています。

【投資期間20年の場合】

投資期間がさらに延びて20年になると、「実現収益率」は、最高の20年間では年率(複利)で7.9%のリターン(1995~2014年)、最低の20年間でも年率(複利)で3.5%のリターン(1999~2018年)となり、その差は4.4ポイントまで縮小しました。

【投資期間25年の場合】

投資期間が25年まで延びると、「実現収益率」は、最高の25年間では年率(複利)で8.2%のリターン(1995~2019年)、最低の25年間でも年率(複利)で7.0%のリターン(1992~2016年と1994~2018年)となり、わずか1.2ポイントの差まで迫りました。

25年にもなると、最悪の結果でも「期待収益率(9%近く)」からの乖離は限定的になります。つまり、「期待を裏切られる確率」が減るということです。

日本株の長期リターンは?

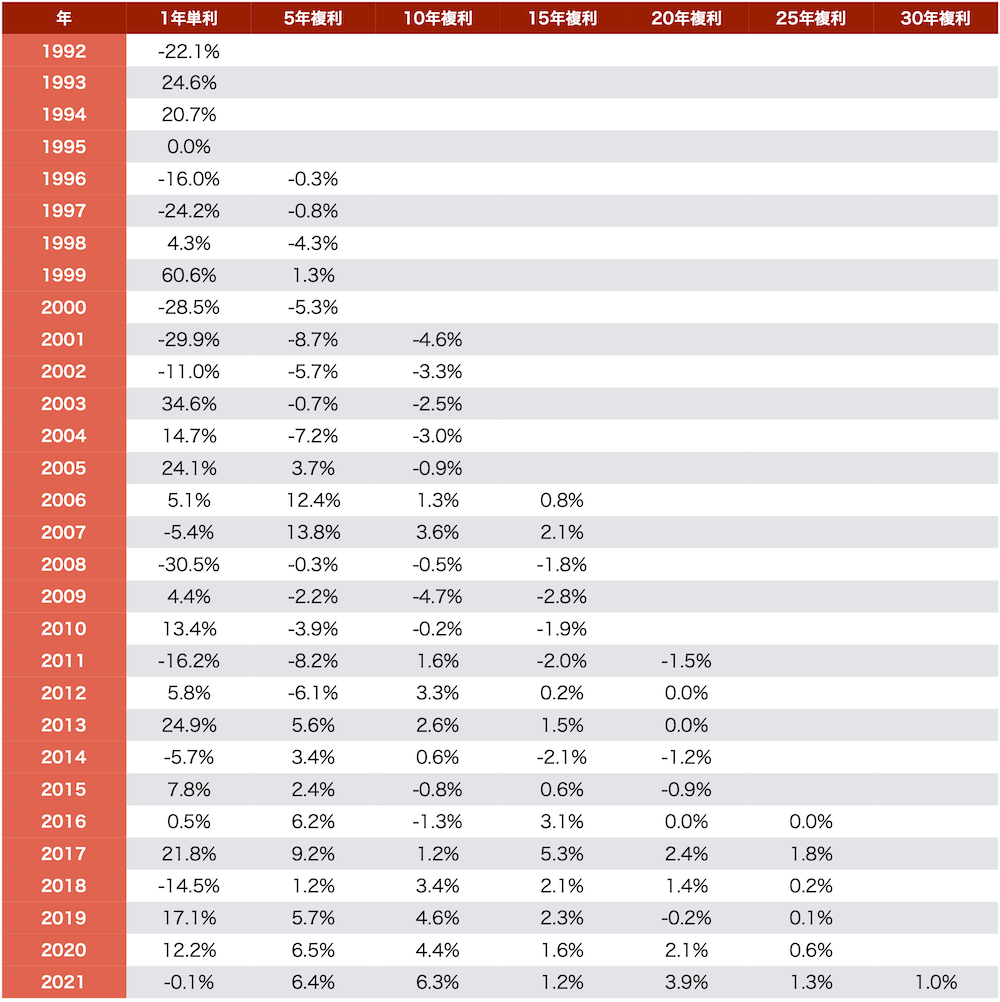

続いて、日本株の過去30年を振り返ることにします。アメリカ株と同じくMSCI社が算出するMSCI JAPAN 指数を使い、アメリカ株と比較できるように、米ドルベースで配当は含みません(MSCI社のデータをもとに筆者作成)。

投資期間30年での「実現収益率」は、年率(複利)でわずか1.0%のリターンしかありませんでした。投資期間25年では年率(複利)で0.0〜1.8%、投資期間20年では年率(複利)でマイナス1.5〜3.9%のリターンです。

バブル崩壊から立ち直るのに多くの年月を費やしてしまい、長期では魅力的なリターンを得られなかったことがよくわかります。

これから長期投資を始めるなら

日米の過去30年間のリターンを振り返ってみて、「実際の収益率は時間の影響を受ける」の意味をわかっていただけたのではないでしょうか。そのうえで、「保有期間が長くなれば『実現収益率』は『期待収益率』に近づく」「期待を裏切られる確率が減少する」ことを実感できたのではないかと思います。

アメリカ株市場の場合、この30年の間に3度の荒波(ITバブル崩壊、リーマンショック、新型コロナウイルスによるパンデミック)を経験したにもかかわらず、長期では魅力的なリターンが実現されました。

遅かれ早かれ、株価はファンダメンタルズ(企業業績)を反映します。市場(経済)が成長すれば、個々の企業は別としても、集団としての企業の業績は成長します。一方で、日本のように成長が期待できない市場の場合は、市場全体を対象とする長期投資は必ずしも適切な投資手法とは言えないかもしれません。

それに対して、アメリカのような成長が見込める市場においては、長期投資が有効であり、なおかつ、出来るだけ早く投資を始めたほうがいい、ということになるのです。