2024年の株式市場はどうなる? アメリカ市場の動向からマーケットを展望する

《株で勝てる人と勝てない人は一体どこが違うのか? 実は、どちらにも「共通点」があります。30年以上の実績をもつファンドマネージャーが「一流の投資家」の条件を明かす【情熱の株式投資論】》

2024年のマーケット展望

昨年に引き続き、2024年の株式市場予測です。世界の株式市場に最も強い影響力を持っているアメリカ市場について、今年も市場動向を考察したいと思います。ここでは、どのように市場予測を行っているかをしっかり説明したいと思います。

市場予測をぴったり当てるのは不可能です。しかし、大まかな動きであれば十分に予測可能だと思っています。メイン・シナリオを作って投資に挑むのと、何となく投資するのでは、結果に大きな開きがあります。準備をすれば、不測の事態が起きても対応できますので、完璧さを求める必要はありません。

・長期的な視点

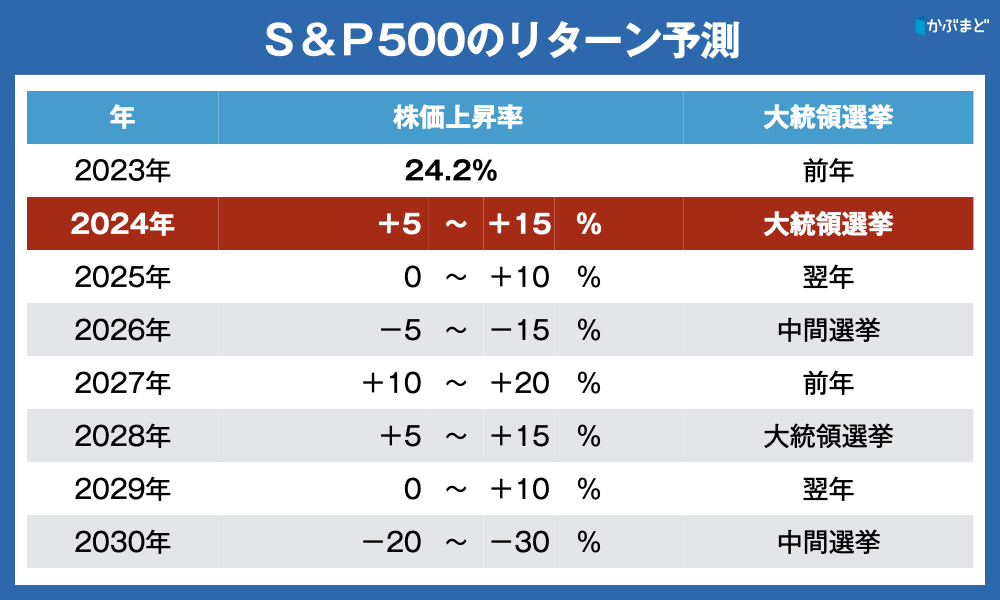

長期的な視点で、10年と4年(大統領選挙)のサイクルを意識して、株価の方向性を作成します。ここでのポイントは、ざっくりとした株価のイメージを持つことです。正確に予測しようとしても当たりませんので、大まかなレンジ(幅)でいいと思います。

新たな情報を入手した都度、必要に応じてその数字を修正する作業を繰り返して行きます。投資戦略を立案する上で、事前の準備は非常に有意義な作業だと思っています。

【ポイント】

- 平均的な株価上昇率を9%とする。

- 大統領選挙の前年は平均よりも高い上昇率、大統領選挙の年は平均か平均よりやや高い上昇率、大統領選挙の翌年は平均よりやや低い上昇率、中間選挙の年は平均よりかなり低い上昇率を基本とする。

- 近年は10年に一度程度の頻度で大暴落が発生してきたことから、2030年頃に大暴落が発生するという想定を置く

・2023年の振り返り

一昨年2022年は、S&P500はマイナスのリターンとなりました。過去74年(1950~2023年)において、S&P500が2年以上連続してマイナス・リターンとなったのはたった2回しかありません。その2回とは、オイル・ショックによる73~74年と、ITバブル崩壊による2000~2002年です。

つまり、2年以上連続してマイナス・リターンというのは極めて異例なことである、ということです。それに加えて、大統領選挙の前年のリターンは高くなる傾向があることから、翌2023年の年初の時点で、2023年は高いリターンを想定しました。

《参考》2023年の株式市場はどうなる? アメリカ市場の動向からマーケットを展望する

・地政学的リスク

ロシア対ウクライナ、そして、イスラエル対ハマスと、地政学的リスクは気になるところです。中国の台湾に対する武力行使の可能性が全くないとは言い切れませんが、一旦、大きな衝突はないという前提で考えたいと思います。

・大統領選挙の年のリターン

過去73年(1953~2023年)で、大統領選挙の年のS&P500の平均リターンは7.0%でした。ただし、ここにはリーマン・ショックの2008年も含まれますので、それを除くと平均リターンは9.8%になりました。

・テクニカル分析による株価サイクルの評価

今回の株価サイクルの起点は、2022年の10月13日になりました。この日、アメリカの9月のCPIが発表され、結果は事前の予想よりも悪い数字であったにもかかわらず、株価は上昇しました。いわゆる「悪材料出尽くし」ということです。テクニカル分析で言うところの「リバーサル・デイ」でした。

「リバーサル・デイ(reversal day)」とは、下落過程での新安値を付け、その前日の終値を上回って引けることで、“大底”で現れるものです。

これを踏まえて、今回の株価サイクルのピークは、経験則では「株価上昇3年目以降に現れる可能性が高い」ということを勘案すると、今年の10月以降、おそらく2025年のどこかで株価は天井を付けるのではないか、という仮説を立てます。

したがって、2024年は概ねゆるやかな上昇相場をメイン・シナリオとしたいと思います。

・金融政策

今年のどこかで利下げが開始されると思われます。具体的な利上げ幅や開始時期はわかりませんが、利下げが開始されるということは、株式市場にとっては歓迎すべき、とても大きなイベントになります。利下げは株式市場にとってフォローの風ですから、非常に大きな株価サポート要因ということです。

・景気後退リスク

かつてないペースで利上げが実施されていることや逆イールド・カーブの存在を考えると、アメリカの景気後退リスクは無視できません。一方で、金融システムや信用などの深刻なリスクは視界にはありません。

今後、アメリカ経済が景気後退に陥った場合、株価が下落することが想定されます。しかしながら、仮にアメリカ経済が景気後退に陥った場合でも、これまでの利上げによって金融緩和余地が大きくなったので、深刻な株価下落にはつながらないではないでしょうか。

・結論

以上のことから、2024年のアメリカ株式市場のリターンは、一旦「5~15%」というレンジを置き、その後の情報収集を経て、随時修正を加えたいと思います。