新たなステージに向かうTOPIX 入れ替え戦で日本株はさらに高みを目指す?

TOPIXもいよいよ史上最高値へ

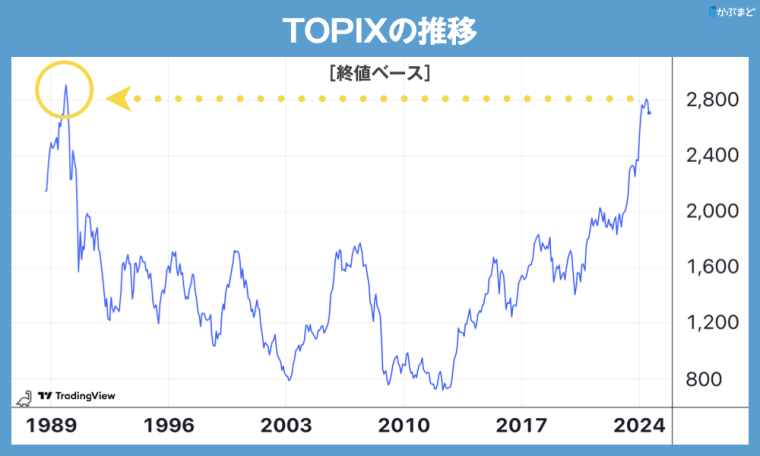

7月4日、TOPIX(東証株価指数)が取引時間中の史上最高値を更新。平成バブル期の1989年12月以来34年7か月ぶりの高値で、その後、11日には2946.60ポイントまで上昇しました(終値での最高値はまだ更新できず)。

対して日経平均株価は、2月に一足先にバブル期の史上最高値を上回っていました。これに出遅れること約5か月、ついにTOPIXも最高値更新となり、本当の意味で「日本株相場がバブル崩壊後の世界から脱出した」と言えるようになりました。

足元では、米ハイテク株が調整を迎える一方で円高進行などもあり、日本株はしばし踊り場となっていたところから8月初めに急落。しかしながら、東証による企業改革やデフレ脱却による成長投資といったファンダメンタルズは、さほど変化していません。

新たなステージに向かいつつあるTOPIX。その変化の中身について見ていきます。

TOPIXとは

TOPIXは、日経平均株価と同様に日本株市場の動向を示す主要な指標です。現状は、東証プライム市場に上場している銘柄の時価総額を基に、1968年1月4日の時価総額を100として算出されてます。

TOPIXの算出にあたっては、浮動株数が使用されます(浮動株時価総額加重平均方式)。浮動株とは実際に市場で取引されている株式を指し、言い換えれば、大株主などが保有する「特定株」や「固定株」は含まれないということです。

TOPIXの浮動株比率は定期的に見直されています。見直しのタイミングは企業の決算期によって異なり、例えば1〜3月が決算期の企業の場合、通常、10月の第5営業日に新しい浮動株比率が発表されます。その後、実際のTOPIXの浮動株比率の変更は10月の最終営業日に行われます。

TOPIXに連動するETFや投資信託などの連動資産は約83兆円と非常に巨額です。そのため、TOPIXを巡るルールの変更はマーケットに大きな変化をもたらすのです。

2022年から始まったTOPIX改革

東京証券取引所は2022年4月に市場区分を大幅に見直し、それまでの東証1部、東証2部、ジャスダック、マザーズという4つの市場から、新たにプライム市場、スタンダード市場、グロース市場という3つの市場へと刷新されました。

この市場再編に伴い、TOPIXの運用も改訂されました。流通株の時価総額が100億円未満の企業の株式については、2025年1月末までに徐々にウエイトが調整され(=構成比率が段階的に低下し)、最終的にはTOPIXから除外されることになっています。

ただ、これでは改革は不十分だとする声が多くありました。財務状況が弱い上に成長性も不透明な企業が、その後もTOPIXに多く含まれることで、指数としての信頼性に欠けるためです。

また、時価総額が小さく売買代金の少ない銘柄がTOPIXに残ることによって、指数連動型のインデックスファンドではこうした流動性の低い銘柄を売買する際に、実際よりも高く買って安く売るケースが出てくるため運用コストがかかる、というデメリットも大きいです。

新たに発表された改革第2弾とは?

こうした中で、東証傘下のJPX総研はTOPIX改革第2弾の草案を今年6月に公表しました。

1つめのポイントは、これまで構成銘柄のほとんどを東証プライム上場銘柄が占めていましたが、今後は東証スタンダード市場、グロース市場の上場銘柄も定期入れ替えの対象とする、という点です。

2つめは、毎年10月末の定期入れ替えの際の基準を大きく変更するとしたことです。草案では、8月末時点で浮動株時価総額の上位96%以内を採用し、下位の4%の企業は除外対象とする、としています(このほかに年間売買代金の基準もある)。

この基準に引っかかって除外されることになった銘柄は、四半期ごとに8段階でウエイトが低減され、徐々にTOPIXから除外されていきます。

つまり、これまでは100億円という基準を満たしてさえいればTOPIXに残れていた銘柄も、時価総額が下位に居続けるようなら、今後は常に入れ替え競争の圧力にさらされるようになる、というわけです。

3つめのポイントとして、周知期間を設けたことが挙げられます。この定期入れ替えの基準変更が実施される場合、2年後の2026年10月からスタートし、第2回は2028年10月からとなり、以降は毎年実施される予定です。

第2弾発動で何が起こるのか?

この改革第2弾はあくまで草案であり、今後は広く市場関係者から意見を募るコンサルテーションを実施したのち、9月末頃には、新たなルールが公表される予定です。

もし草案のとおりに実施されたら、企業や投資家にはどのような影響が想定されるでしょうか?

まずは、スタンダード市場やグロース市場の時価総額上位銘柄に対する株価上昇の思惑があります。これまではTOPIXの対象外だっただけに、指数採用に伴う資金流入が期待されます。

実際、スタンダード市場の日本マクドナルド<2702>やハーモニック・ドライブ・システムズ<6234>、住信SBIネット銀行<7163>、グロース市場のトライアルホールディングス<141A>などは、草案の発表を受けて株価が上昇する場面がありました。

その一方で、下位4%の入れ替えを巡る投機的な値動きも活発化しそうです。最初の実施となる2026年8月末に向けて、除外になりそうな銘柄を売って採用になりそうな銘柄を買うトレード手法なども関心を集めそうです。

NT倍率のトレンドが変わる可能性も?

TOPIXと日経平均株価の関係性を示す指標として、NT倍率があります。日経平均株価(N)をTOPIX(T)で割って計算される指標で、現在の相場において日経平均株価とTOPIXのどちらがより多く買われているかを把握することができます。

NT倍率が高い場合は、日経平均株価のほうが相対的に上昇している、つまり、単価の高い値がさのハイテク株などに多くの注目が集まっている、と言えます。このような状況では、日経平均株価が優位であると考えられます。

反対に、NT倍率が低い場は、TOPIXが相対的に多く取引されていることがわかります。

過去5年程度のスパンでNT倍率の推移を見てみると、コロナショック後のハイテク株相場で2021年3月に15.68倍まで上昇して日経平均株価が優位となったのちは、出遅れのTOPIXが巻き返して14倍台のレンジ内での推移となっています。

今後、改革第2弾が実施されてTOPIXのパフォーマンスが改善したなら、これまでのトレンドが大きく変わる可能性もありそうです。

日本株も新たな時代に突入か

TOPIX改革第2弾は、現時点ではあくまで草案に過ぎず、実施されたとしても最短で2年後の話です。しかしそれでも、この改革案は、現在日本株の上昇圧力となっている東証の上場企業改革をさらに加速させる可能性があります。

それは、この改革第2弾の発動によって、TOPIXの対象銘柄数が現状の約2100銘柄から2028年には1200程度へと大幅に絞り込まれると予想されているからです。

上場企業にとっては、これまで以上に株主還元強化や成長投資などを通じて中長期的ビジョンを投資家にきちんとアピールする必要性が増すことになります。

アメリカのダウ平均株価やS&P500といった主要指数は、さらに対象銘柄数を絞り込んでいます。だからこそ、収益を拡大できるような時流に乗れない銘柄は自然と淘汰され、新たな銘柄が採用されるサイクルが生まれ、中長期にわたる指数の上昇が続いていると言えるのではないでしょうか。

なかには、改革第2弾でもまだまだ絞り込みが不十分だとする意見もありますが、上場企業同士の健全な競争を促す取り組みが始まりつつある点は、日本株の先行きに少なからずプラスの効果をもたらすとみていいのではないかと期待しています。