投資家たちの不安心理を測る、2つのボラティリティの活用法

株価の変動率を表す「ボラティリティ」。株をやっているとよく耳にする単語ですが、うまく活用できているでしょうか? 2つのボラティリティの違いと具体的な見方を、元・日経225先物オプションディーラーの筆者が解説します。

そもそもボラティリティとは?

日経平均株価が大きく下落すると「ボラティリティが高い」「ボラティリティが大きい相場」といわれます。その場合は「値動きが大きい」という意味で使われますが、実はボラティリティには「HV(ヒストリカル・ボラティリティ)」と「IV(インプライド・ボラティリティ)」の2種類があります。

2つのボラティリティの違いと、実際に取引にどのように活用していくのかを解説します。

過去の値動きを表すHV

HV(ヒストリカル・ボラティリティ)とは、過去の原資産市場価格(日経平均株価など)の平均変動率のこと。過去についた価格によって算出されるため、「ヒストリカル」と呼ばれます。過去10日、30日など日数の取り方によって、数値は異なってきます。次の図をご覧ください。

このように、値動きが小さいと「ボラティリティが小さい」、大きいと「ボラティリティが大きい」と判断します。

・日経平均HVとは?

日本経済新聞社では、日経平均株価の過去20日間の毎取引日の変化率から「日経平均HV」を算出しています。過去の値動きから、どの程度、日経平均株価が動くかを予測する時に使われる指標です。日経平均株価の値動きが激しい状態が続くと「日経平均HV」は上昇し、日経平均株価が小動きになると下落します。

ただし、HVはあくまで過去の値動きです。投資家の最大の関心事は、過去の価格の推移よりも、将来の価格がどう変動するか、でしょう。その将来の変動率の予想に用いられるのが、もうひとつの「IV(インプライド・ボラティリティ)」です。

将来の値動きを予想するIV

IV(インプライド・ボラティリティ)は、実際に取引されているオプション価格から求められます。したがって、日経平均株価のインプライド・ボラティリティは日経225オプションから計算されます。

日経225オプションの価格は、日経平均株価や金利などいくつかの条件で決まりますが、その中にはボラティリティも含まれています。つまり、日経225オプションの市場価格から逆算して求めたボラティリティがIVとなるのです。

HVが過去の相場の変動率を平均化したものであるのに対し、IVは現実の変動率をより正確に反映しています。ですから、ボラティリティを見る際にはIVを重視するべきだと言えます。

・日経平均VIとは?

しかし、「オプションは難しくてよくわからない」「どのように計算したらいいのだろう」という疑問が出てくると思います。そこで日本経済新聞社では、オプション価格から算出した「日経平均ボラティリティー・インデックス(VI)」を公表しています。

実際に取引されている日経225オプションから算出されているので、「投資家が、日経平均株価の将来の変動をどのように想定しているか」を表した指数です。数値が高いほど、今後相場変動が大きいと見込んでいるということを意味します。

日経平均VIを見てみよう

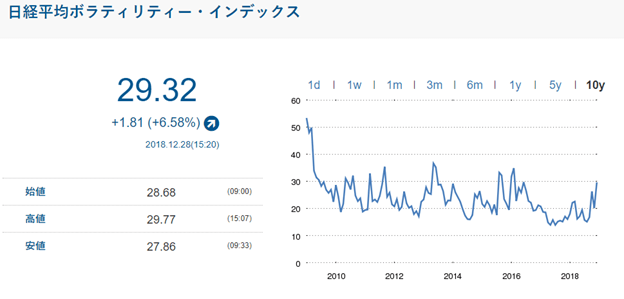

日経平均VIは、日本経済新聞社が提供する指数公式サイト「日経平均プロフィル」で見ることができます。

2018年12月28日を例に見てみると、日経平均VIは「29.32」。これは、今後1年間で日経平均株価がプラス・マイナス29.32%の範囲で動く可能性が7割程度ある(と投資家たちは考えている)ことを意味します(「7割程度」というのは、統計学の正規分布を仮定した場合の1シグマの領域。およそ68%)。

この数値は通常20~30の範囲で推移していて、市場の不安心理の大きさを見る手掛かりとして使われます。経験則では30が一つの目安で、30を上回る状態が続くと、投資家は現物株の値下がりリスクを強く意識していると判断されます。

2018年12月は日経平均株価が大きく下落したため、日経平均VIも大きく上昇し、不安心理の目安とされる30に近づいていました。

【30を超えた過去のこんな出来事】

過去の例で見ると、2008年10月のリーマンショック時は92.03と最高値をつけました。2011年3月の東日本大震災の時は69.88と70に迫りました。目安の30を大きく超え、不安心理が高まったことがわかります。

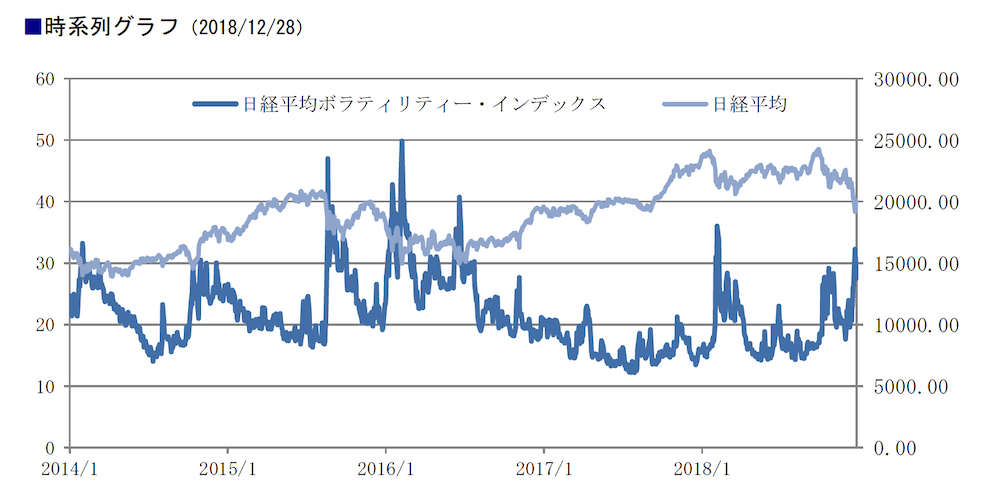

日経平均株価と日経平均VIは逆相関

それでは、日経平均株価と日経平均VIとの関係を見てみましょう。以下の図をご覧ください。これは、2013年から2018年までの日経平均株価と日経平均VIの推移を比較したグラフです(出典:日経平均プロフィル)。

一般的に、日経平均株価と日経平均VIは逆相関の動きにあります。つまり、日経平均株価が上昇する場面では日経平均VIは低下し、日経平均株価が下落する場面では上昇する傾向があるのです。

日経平均VIが上昇してきたら、今後株価が大きく下落する可能性があると考えて、ポジションを縮小するなどリスク管理に注意するようにしましょう。

うまく活用することが大事

IVは、現実の変動率をより正確に反映している指数です。しかし、当然ながら、将来を正確に予測できるものではありません。日経平均株価が今後どの程度動くのかを測る判断材料の一つとして、上手に活用してください。