日経平均株価の暴落を招いた「円キャリー取引」とは その教訓と今後の展望

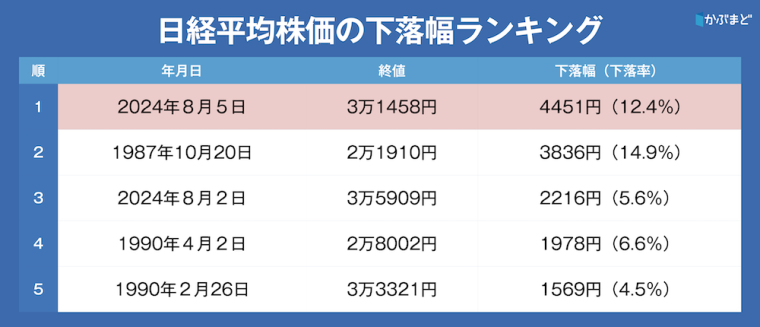

8月5日、日経平均株価は史上最大の下落幅であるマイナス4451円を記録しました。これは、1987年のブラックマンデー翌日に見られた3836円を超えて過去最大の下落幅となり、歴史的な出来事として市場に衝撃を与えました。

この急激な株価下落の要因のひとつとして、「円キャリー取引」が大きな注目を集めています。この取引の巻き戻しが急激な円高を引き起こし、それが結果として株価の大幅な下落につながったと考えられているのです。

円キャリー取引とは?

円キャリー取引とは、低金利の円を借りて、高金利の通貨(例えばドルやユーロ)に投資し、その金利差から利益を得る戦略のことを指します。金利差が大きいほど魅力的な手法となり、投資家にとってはリスクとリターンのバランスを取るための手段として活用されます。

しかし、この取引には「巻き戻し」というリスクが存在します。投資家が取引を解消して円を買い戻すことによって円高が急速に進行し、市場に大きな混乱をもたらす可能性があります。

さらに、円キャリー取引の巻き戻しが発生すると、為替市場が急速に円高に転じ、株安の一因となります。投資家が円を借りて投資していた対象を売却し、その資金を円に戻すため、外貨が円に交換され、結果として円高が進行するのです。

このような動きは、過去にも金融市場の動揺を引き起こしてきました。1998年と2007年にそのピークを迎え、いずれの時期も市場の動揺と密接に関連しています。特に、次の投資先が見つからない場合、円が日本国内に滞留し続けることになり、円売りが進まずに円高が長引く可能性があります。

今回のブームは、日本のマイナス金利政策が8年間続いたこととアメリカの急激な利上げにより、金利差が5%以上に拡大したことが背景にあります。この金利差の拡大が、円キャリー取引を活発化させる要因となりました。

過去の円キャリー取引の影響

円キャリー取引は、過去30年間で3回のブームを経験しています。

第1次ブームは1998年に訪れました。この時期、日本国内で金融不安が高まり、海外勢が低コストで資金調達できるようになったことが、円キャリー取引の活発化につながりました。

多くのファンドや金融機関がこの取引に参入し、ロングターム・キャピタル・マネジメント(LTCM)のような大手ヘッジファンドも、この戦略を採用して大量のロシア国債などを購入。円安が進行し、日米の協調介入でも円売りを止めることができず、ドル円相場は120円台から147円まで下落しました。

第2次ブームは2007年です。アメリカが利上げを進め、ヨーロッパでもインフレ対応のために利上げが行われた一方で、日本は低金利政策を維持していました。この金利差により、円キャリー取引が再び活発化。ヨーロッパでは円建ての住宅ローンが登場するほど取引が拡大しました。

しかしこのときも、投資家が急激にポジションを解消し、円相場が大きく円高に振れました。

そして、1998年の第1次ブーム時には147円から110円割れ寸前まで約25%も円高が進行し、2007年の第2次ブームでも120円台半ばから80円台まで約3〜4割の円高となりました。円キャリー取引の影響がいかに市場全体に波及するかを物語っています。

今回の第3次ブームは、新型コロナウイルスの感染拡大とロシアによるウクライナ侵攻が引き金となりました。サプライチェーンの混乱によるインフレが発生し、アメリカが急速に利上げを進めた一方で、日本はマイナス金利政策を続けてきました。

このような状況下で、貿易収支の悪化も円売り需要を拡大させ、金利差と需給の両面から円高リスクが低いと判断されたことで、円キャリー取引が膨張したのです。

あの日の日経平均VIは急上昇

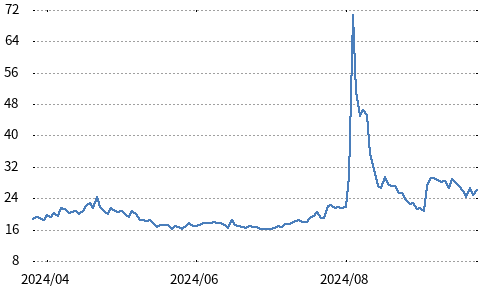

日経平均ボラティリティー・インデックス(日経平均VI)は、投資家が日経平均株価の将来の変動性をどのように見込んでいるかを示す指数です。この指数は、値が高いほど相場が大きく動くと予想されることを意味しています。

8月5日、この指数が前日比で41.25ポイント上昇し、70.69となりました。これは、アメリカ株式市場の大幅な下落を受けて東京市場でも売りが先行したためで、結果として日経平均株価が大幅安となったことが背景にあります。

売りが一巡した後、下げ渋る場面も見られましたが、午後にかけて再び下落幅が拡大し、ボラティリティーの高まりが警戒される展開となりました。日経平均VIは一時80を超える場面もあり、コロナショック時の50を大きく上回りました。これにより、市場では相場変動への警戒感が一段と高まりました。

海外投資家の動向と市場の脆弱性

日銀の利上げに端を発した市場の混乱は、海外投資家の日本株に対する売買動向に大きな影響を与えました。

財務省の統計によれば、8月第1週には、海外投資家による日本株の売却額が31兆3395億円に達し、購入額も31兆8613億円となって、いずれも過去最大の規模となったようです。これは、2005年以降で最大の売買額を記録したことを意味しています。

日経平均株価が歴史的な暴落を記録した後、海外投資家は4週ぶりに日本株を買い越す動きを見せました。売りと買い戻しの動きが交錯する中、為替市場と株式市場の双方において、今後の市場動向に引き続き注視が必要です。

過去のブーム時と比較しても、現在の市場は特に脆弱です。今後も為替相場の動向には十分な注意を払いつつ、いつ何が起きても大丈夫なようにリスク管理の徹底を心がけましょう。