あの高配当株もついに減配 コロナ禍に狙うべき意外な銘柄は…

《多くの配当金がもらえる「高配当株投資」は個人投資家に高い人気がありますが、銘柄選びを誤ると大失敗するリスクも高いのが怖いところ。特にコロナ禍という特殊な状況下では銘柄選択の難易度もさらに上がっています。期末が近づいた今、高配当株を上手に選ぶにはどうすればよいのでしょうか》

高配当株投資の罠

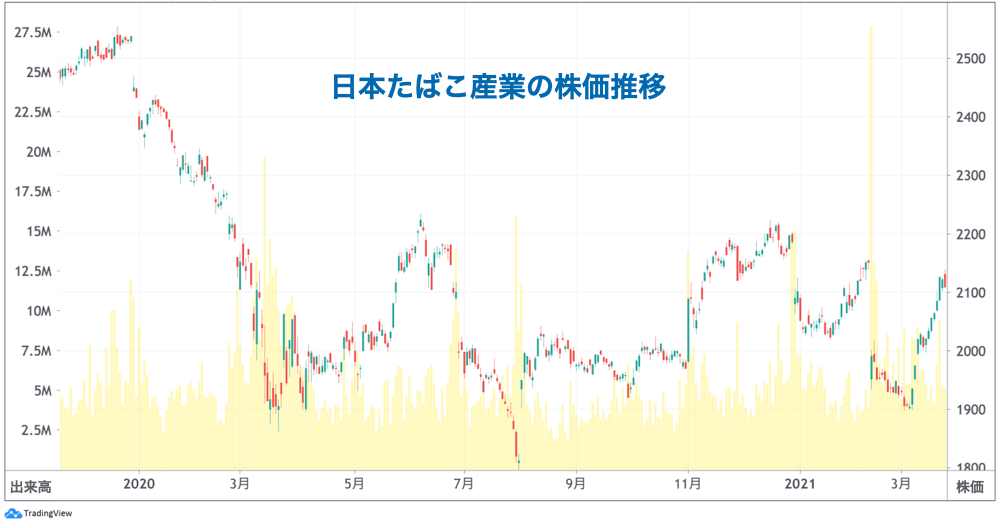

2020年12月期通期の決算発表で、2021年の減配見通しを示したJT(日本たばこ産業<2914>)。個人投資家にとって高配当株の代表的な銘柄による、上場来初の減配だっただけに、発表後は配当狙いの投資家からの売りを浴びて「減配ショック」「JTショック」と大きな話題を呼びました。

高配当株投資は個人投資家に根強い人気がありますが、実は銘柄選択は簡単ではありません。常に減配リスクが伴うなど、危険な落とし穴が存在するのです。

〈参考記事〉安定が魅力の配当株投資…のはずが 「高配当」に潜む意外な落とし穴

株が売られると配当利回りは高くなる?

下記は高配当利回りランキングの上位銘柄の一覧です(2021年3月23日現在/会社予想値ベース)。

ご覧の通り、配当利回りが4〜6%の銘柄がゴロゴロしていますが、ここで注意したいのは「上位銘柄の中には株が売られた結果、高配当利回りとなっている銘柄もある」ということです。

配当利回りは「1株当たりの年間配当金÷株価」で計算されます。そのため、分母である株価が下がるほど配当利回りは高くなります。

つまり、業績の悪化などネガティブな要因により株が売られて株価が下がった場合、今は高配当利回りに見えても、それは言わば「見せかけ」の高配当利回りにすぎず、減配(配当が減ること)などの思わぬリスクが潜んでいる可能性があるのです。

また、高配当利回りの企業と比べると、低配当利回り企業のほうがその後の株価の成長率が高い、ともいわれています。これは、株主還元よりも企業の成長性に焦点を当てているため、配当を抑制して新規事業に投資する、といったケースがあるからです。

このように、高い配当利回りだからといって安易に手を出してしまうと、超過収益は狙えない上に、不意の減配で泣く……という事態にも陥りかねません。

高配当銘柄を選ぶ際の6つのチェックポイント

高配当株投資でもっとも警戒したいのが減配リスクです。それを防ぐには、以下のポイントに注意して銘柄選択をする必要があります。

①時価総額が大きい

②業種

③利益率が低すぎない

④配当性向が高くない

⑤自己資本率が低すぎない

⑥配当に積極的

このなかでもっとも重要なのが、「時価総額が大きい」ということ。時価総額が大きい高配当株は、収益力、財務内容ともに安定して配当を出すことができます。逆にいうと、時価総額が小さい銘柄ほど減配リスクが増すと考えられます。

次に重要なのが業種選びです。通信や食品、医薬品などのディフェンシブ株は景気変動を受けにくく、配当も安定的に期待できます。

一方、商社や証券、鉄鋼、化学などの景気敏感株は景気変動により配当が上下しやすく、現在のような不況期では「買い」といわれています。不況時に高配当ならば、好景気になればさらに増配が期待できるからです。反対に、好景気にこうした銘柄に投資してしまうと減配リスクが高まります。

〈参考記事〉成長株か、割安株か。あわせて考えたい「シクリカル株」「ディフェンシブ株」とは

さらにチェックしたいのが利益率です。利益率が低い銘柄は、売上に対して利益が薄いために不況期の場合は赤字に陥りやすく、減配や無配転落リスクが高まります。

また、配当性向は純利益(税引後利益)の中からどれくらい配当を支払っているのかをパーセンテージで表したもので、一見、配当性向が高い企業は株主にとって良さそうに思えます。しかし、利益の減少が減配に結びつくので、高過ぎる配当性向は減配リスクが高いことの裏返しだと心しておきましょう。

実際、冒頭でご紹介したJTは90%という高い配当性向で知られていました。

自己資本比率が低すぎないか(借金が多すぎないか)、経営陣が株主還元に積極的かどうかといった点も確認しておきたいポイントです。

コロナ禍で選択したい高配当株とは

減配しにくい大型優良株を長期保有する──これが高配当株投資の基本です。しかし、コロナ禍においては、さらに銘柄選択の条件は厳しくなっています。外部環境の急激な変化によって業績が悪化し、株価が大きく下落する銘柄が出てくるからです。

たとえば、31期連続増配という実績から「配当の貴族銘柄」と名高い花王<4452>でさえ、2020年12月期の決算で減収減益、2021年12月期も営業利益は微増との予想を発表した途端に失望売りに見舞われ、株価は大きく落ち込みました。配当に関しては32期連続増配の予想であるにもかかわらず、です。

いくら高配当であっても、それ以上に株価が下がってしまえば元も子もありません。やはりコロナに負けない企業で、かつ、増収増益かそれに近い業績を維持できる企業、減収減益でも足元に改善の見通しが立っている企業、来期の業績予想が良く成長力がある企業……などが条件となるでしょう。

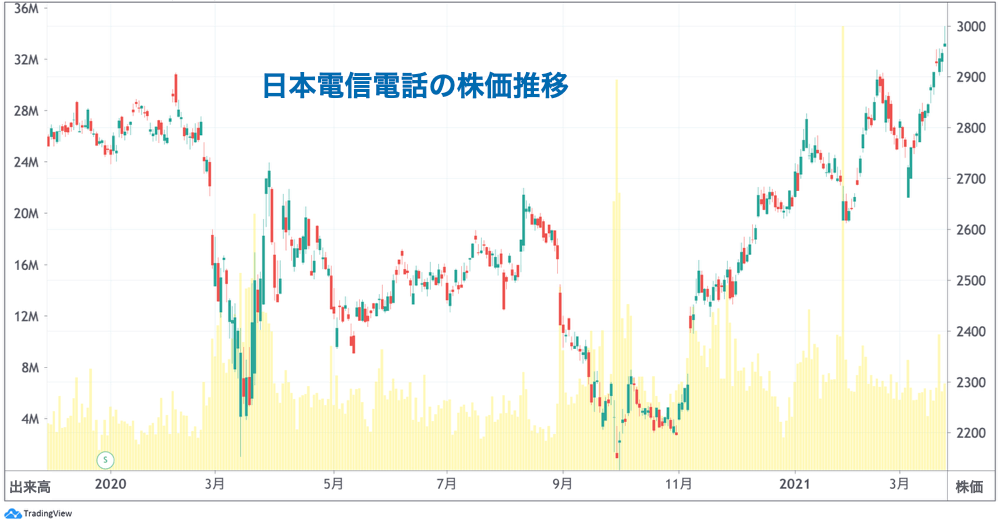

・日本電信電話(NTT)<9432>

高配当で大型優良株の代表的銘柄といえば、国内の通信事業最大手の日本電信電話(NTT)<9432>。配当利回りは3.54%です(2021年3月23日現在)。

NTTドコモを完全子会社化したことで、5Gや次世代6Gでの競争力でも優位になりました。2021年2月発表の第3四半期決算はコロナの影響で減収となりましたが、NTTドコモのスマートライフ事業の増益や海外収支の改善で、増益を確保しました。

また、2021年3月期は1兆5900億円(+1.8%)の営業増益を見込んでいます。継続的な自社株買いや2月に年間配当を従来計画の100円から105円に増額修正するなど、安定した増配基調も魅力。第3四半期決算や増配を受けて、株価は上昇基調となっています。

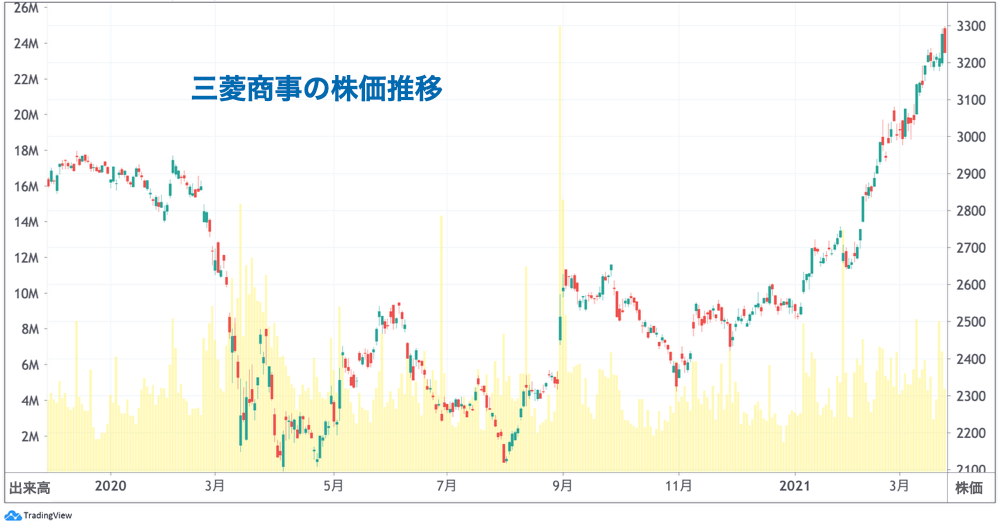

・三菱商事<8058>

「不景気に買い」といわれる景気敏感株や、株式相場の注目テーマに合致して業績が加速している環境関連株などにも注目です。

三菱グループの中核を成す総合商社大手の三菱商事<8058>は、高配当な景気敏感株の代表的な銘柄で、配当利回りは4.15%(2021年3月23日現在)。2021年までの中期経営計画で「累進配当」の方針を宣言しており、2021年3月期も2円増配の134円の見通しです。

また、世界的な脱炭素の動きから、国内外で再生可能エネルギーの供給にも注力しています。

総合商社の上方修正が相次ぐ中、同社は2021年3月期の減益予想を据え置きました。しかし、2月発表の第3四半期決算では4〜9月期の経常利益を10〜12月の3か月で稼ぐなど回復基調にあり、市場のコンセンサス予想では来期は増益の見通しです。

商社株が上場来高値や昨年来高値をマークする中、出遅れ感のある同社の株価は上場来高値3,950円に向けて強い上昇基調となっています。

〈参考記事〉3万円突破も日本株は出遅れ? それでも上場来高値を更新する意外な銘柄

2021年3月期末はバリュー株が優位?

コロナ禍ならではの裏技も考えられます。

足元で長期金利(米国10債利回り)の上昇が加速していることを受け、マーケットでは金利上昇に弱いグロース株からバリュー株への銘柄入れ替えが起こっています。加えて、3月期末は配当や株主優待の権利が確定するので、個人投資家の配当・優待取りの動きが活発になることが期待されます。

つまり、2021年3月期末は「高配当のバリュー株」に一斉に資金が流入しやすい状況となっている、ということです。

そこで、権利確定日の少し前に購入しておき、確定日直前に高値となったところで売却して利益を手にする(配当や優待はもらわない)という戦略が可能です。事前に200株を買って、期末に近づいて株価が上昇したところで100株だけ売却して利益確定、残り100株は配当・優待をもらう、という手もあり。

ちなみに、2021年3月期の権利付き最終日(その銘柄を保有することで配当・株主優待といった権利を得ることができる最終売買日)は3月29日(月)です。

減配ラッシュに巻き込まれないために

コロナ禍という未曾有の危機は企業の業績に深刻なダメージを与えました。2021年3月期の日本企業は配当総額が前期より2割も減る見通しで、増配を見込む企業を減配を見込む企業が上回る、というリーマンショック翌期以来の逆転現象が起きると予想されています。

このような状況下で高配当株に投資するには、平時よりもさらに選球眼を磨かなければなりません。

さらに、ひとつの銘柄だけに資金を集中投下することなく、資金もリスクも分散することを心がけるべきであることは言うまでもありません。あまりに配当利回りばかりを重視しすぎると、分散しているつもりが実際には偏った銘柄ばかりだった……なんてことも。

確かに高配当は魅力的ですが、他の要素も考慮したうえで、くれぐれも銘柄選びは慎重に。