株価はどうやって決まる? 意外と知らない基本から相場の裏側を見る

《日々めまぐるしく変化する株価。その株価がどのようにして決まっているのか、あなたは知っていますか?》

株価を決める2つの原則

株式市場にはたくさんの「買い手」と「売り手」が混在し、その要望もそれぞれです。そこで、株式市場では公平な売買を成立させるために、2つの原則によって注文の優先順位をルール化しています。

- 価格優先の原則

- 時間優先の原則

「価格優先の原則」とは、買い注文については値段の高い注文ほど優先され、売り注文については値段の安い注文ほど優先されるというルール。一方の「時間優先の原則」とは、受け付けた時間が早いほど優先されるというルールです。

美術品のオークション会場をイメージするとわかりやすいでしょう。とある絵画を100万円で買いたい人よりも、110万円で買ってもいいという人がいれば、そちらが優先されるわけです。もしも希望額が同じならば、早い者勝ち。誰よりも早く「110万円!」と叫んだ人が優先されます。

オークションと違うのは、株式市場では「買い手」だけでなく「売り手」も同じ場にいること。買いの場面と同様に、とある株式を買いたい人に対して、110万円で売る人よりも安い100万円で売る人のほうが優先され、もし同じ金額なら、より早く提示したほうが勝ちとなります。

株の取引にはこの2つの原則が前提にあることを、まずは覚えておきましょう。

株価が決まるまで──売買が成立する仕組み

そもそも「株価」とは「直近で売買が成立した価格」です。いくら売り手が値段を指定しても、その値段で買う人がいなければ売買は成立せず、つまり、株価も決まらないということになります。

そのため、株価がどうやって決まるのかを知るには、「どうやって売買が成立するのか」を理解する必要があります。

株式市場で売買が成立するには、2つの方法があります。ひとつは注文が入るたびに取引が成立する「ザラ場方式」、もうひとつは売り注文と買い注文のバランスによって売買が成立する「板寄せ方式」です。

「ザラ場方式」とは?

日本の株式市場は午前9時から11時30分までの「前場[ぜんば]」と、午後12時30分から15時までの「後場[ごば]」で売買が行われます。そして、前場と後場それぞれの最初に成立した取引を「寄り付き」、最後の取引のことを「引け」と呼びます。

「ザラ場方式」とは、寄り付きから引けまでの間(=ザラ場)に行われる売買成立方式のこと。

この「ザラ場方式」では、上で説明した「価格優先の原則」と「時間優先の原則」の両方が適用され、「すでに発注されている注文」と「新たに発注された注文」の値段が合致したときに、売買が成立します。そのため「オークション方式」とも呼ばれます。

・ザラ場方式で売買が成立する流れ

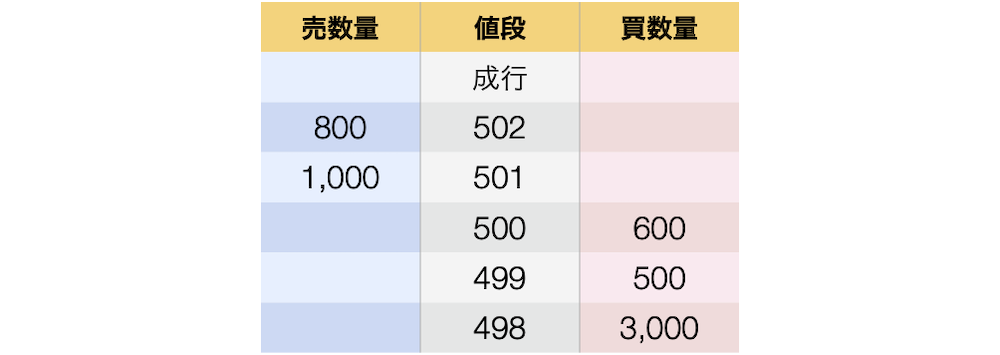

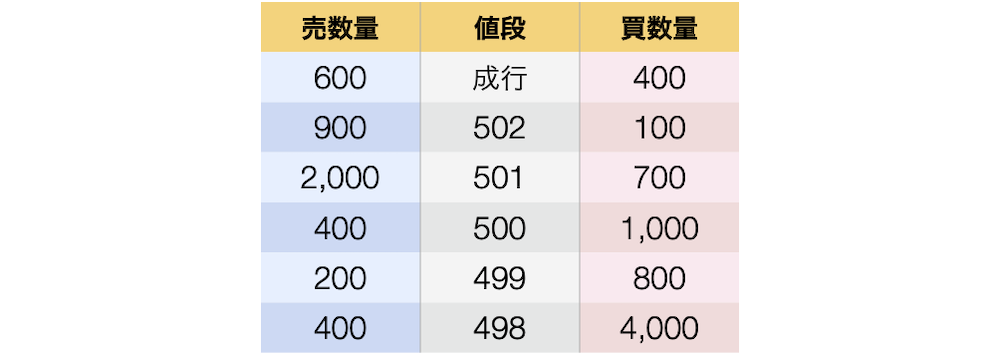

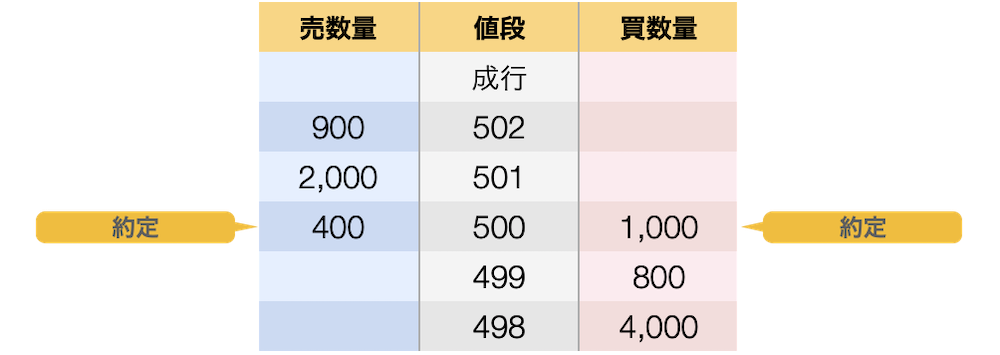

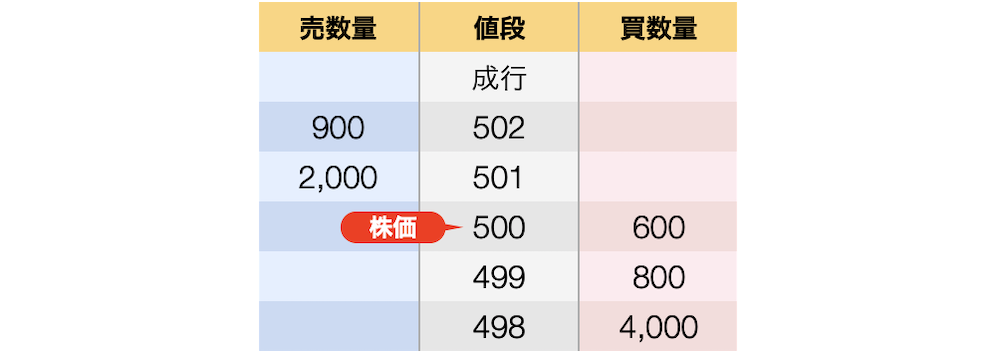

ここからは「板」を見ながら、売買が成立する流れを説明します。

ひとつの銘柄に対して、どんな注文が入っているかを示した一覧表が「板[いた]」と呼ばれるものです。証券会社のサイトなどで取引時間中に銘柄情報を見ると、チカチカと数字が点滅しているこんな表を見かけると思います。これが「板」です(デザインはサイト等によって異なります)。

中央に並んでいるのが注文の出されている値段で、それを挟んで左に「売り注文」の数、右に「買い注文」の数が並びます。上の例で言えば、現在498円から502円までの注文があり、売り注文で最も安いのは501円で1,000株、買い注文で最も高いのは500円で600株ということです。

ただ、この状態では売り手と買い手の希望金額が合致していないので、売買は成立しません。

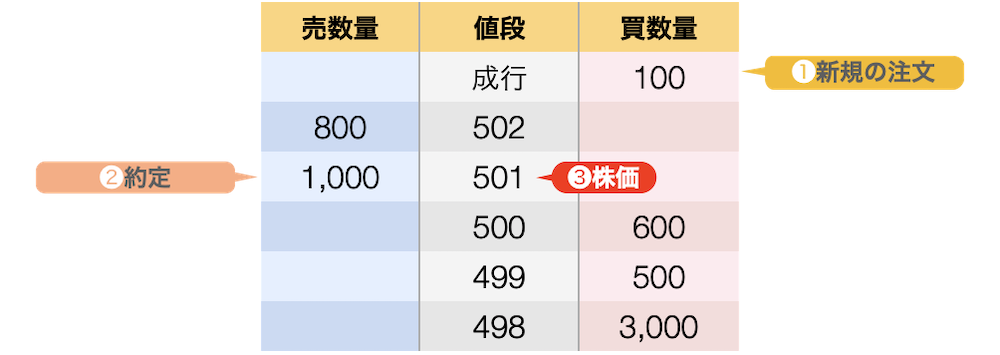

ここに、100株の買いの成行注文が入ったとしましょう(❶)。「成行注文[なりゆき・]」とは、値段を指定しない発注方法で、値段を指定する「指値注文[さしね・]」よりも優先されます。したがって、この場合は最も安い501円での売り注文と約定して売買が成立します(❷)。

売買が成立すると、株価が決まります。つまり、この時点で「501円」という株価がつきました(❸)。

(以下、特に「成行注文」と記していない場合の「注文」とは「指値注文」を意味します)

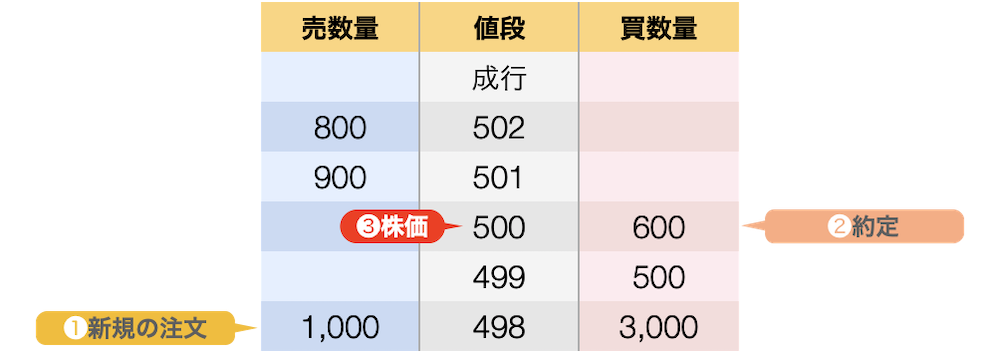

次に、498円で1,000株の売り注文が入りました(❶)。まずは最も高い値段を指定している買い注文から約定し、500円で600株の売買が成立します(❷)。株価は「500円」に下がりました(❸)。

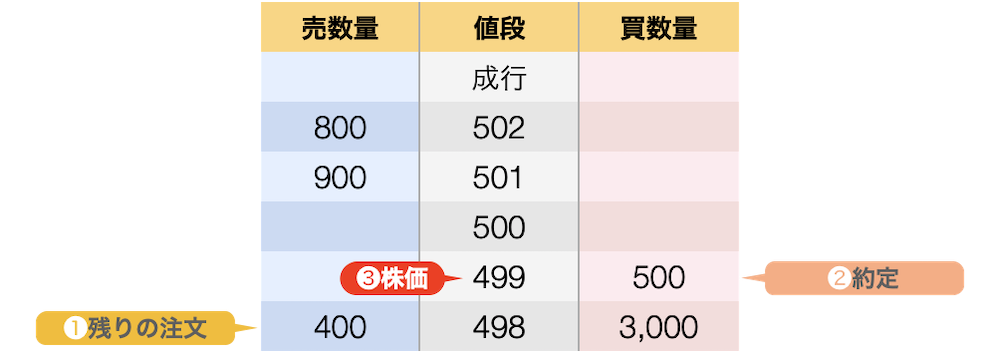

この段階で、400株の売り注文が残ります(❶)。すると、現時点で最も高い値段である499円での買い注文と約定して、400株の売買が成立(❷)。株価は「499円」になります(❸)。

このようにして、注文があるたびに最良の条件で売買が成立し、株価が動いていきます。これが、通常の「株価の決まり方」です。

ちなみに、売買が成立すると板の数字が切り替わるため、活発に取引されている銘柄の板では、数字が次々と変わっていってチカチカと点滅しているように見える、というわけです。

「板寄せ方式」とは?

これに対して「板寄せ方式」では、すべての注文を同時に受け付けたもの(同時注文)とみなします。つまり、「時間優先の原則」は適用されず、「価格優先の原則」にのみ従って約定されます。

この「板寄せ方式」が用いられるのは、その日の最初の株価である「始値」(あるいは後場の最初の株価「後場始値」)を決める場面や、何らかの理由で売買が中断された後に再開する最初の株価、さらに、一日の最後の売買を成立させて「終値」を決める際などがあります。

証券取引所での取引は決まった時間内に行われますが、それ以外の時間でも注文を出すことは可能です。そのため、売買開始前は売り注文と買い注文がバラバラな値段で存在しています。

どういうことかと言うと、取引時間中に売り注文よりも高い値段での買い注文が入れば「ザラ場方式」によって即座に売買が成立しますが、取引時間外に出された注文は約定することなく蓄積されていきます(売り注文の場合も同じ)。さらには、成行での売り買いの注文も交錯している状態です。

このような場合に、バラバラの注文を大きくひとつに集約して約定させるのが「板寄せ方式」です。さまざまな注文が書き込まれた「板」を左右から一箇所に寄せて売買を成立させる、というわけです(「ザラ場方式」は「ザラ場寄せ」とも言われます)。

・板寄せ方式の3つの条件

そんな板寄せ方式で売買を成立させるには、3つの条件があります。

①成行の売り注文と買い注文のすべてについて約定する

②約定値段より高い買い注文と、約定値段より低い売り注文がすべて約定する

③約定値段において、売り注文または買い注文のいずれか一方すべてについて約定する

この3つの条件を要約するなら「売り注文と買い注文のバランスによって売買を成立させる」ということになります。これらの条件をクリアし、最適な売買を成立させることで、売り手と買い手の要望を最大限に叶えるのです。

・板寄せ方式で売買が成立する流れ

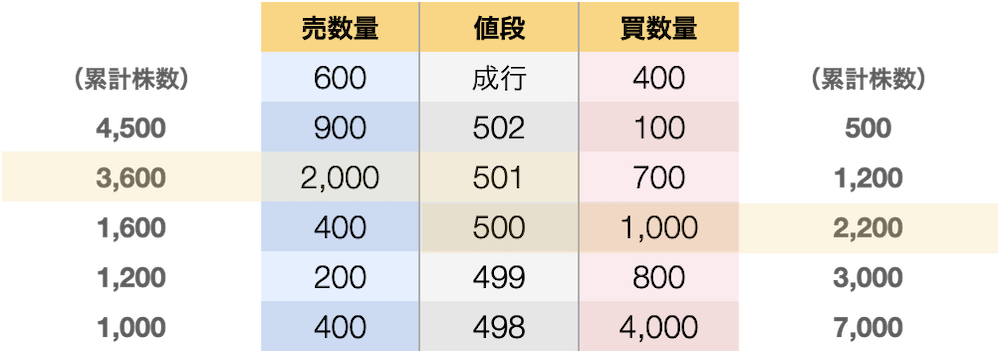

それでは、板寄せ方式で売買が成立する流れを順に説明しましょう。下の板のように、売り買いともに498円から502円までバラバラな値段での注文があり、それぞれ成行注文も入っているとします。

ここから売買を成立させるには、上で挙げた3つの条件を満たす値段を探さなくてはいけません。

まずは、売り注文と買い注文の累計数が逆転する値段を探してみましょう。成行注文の数も含めた累計株数を見ていくと、安いほうから500円までは買い注文の数が多いですが、501円からは売り注文が多くなっています。つまり、501円と500円を境として売り買いの数が逆転していることがわかります。

ということは、このどちらかの値段で約定させれば、より多くの売り手・買い手にとって最適な売買を成立させることができそうです。

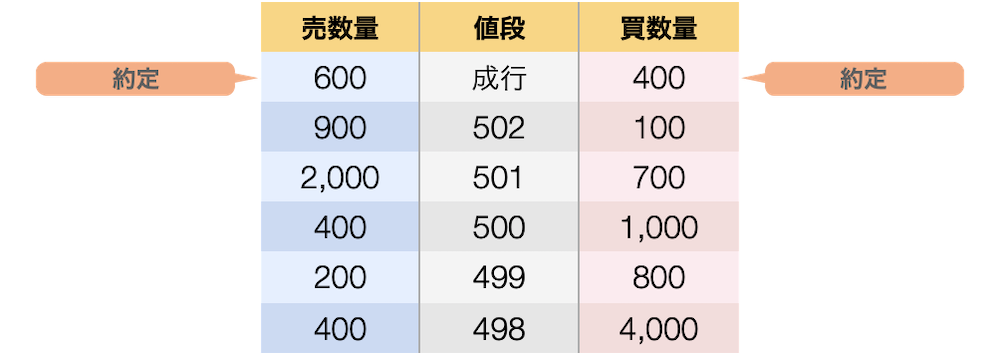

では、「500円」か「501円」で売買を成立させるとして、まず条件①をクリアしましょう。

①成行の売り注文と買い注文のすべてについて約定する

成行注文を見てみると、売りが600株で買いは400株です。ここに売買を成立させると、差し引き200株の売り注文が残ることになります。

次に、条件②をクリアするために「500円」での売買を成立させてみましょう。

②約定値段より高い買い注文と、約定値段より低い売り注文がすべて約定する

約定値段となる「500円」より高い買い注文には、501円の700株と502円の100株のあわせて800株があります。それに対して「500円」よりも安い売り注文は、499円の200株と498円の400株で計600株です。

まずは、残っている成行注文を約定させるために、売りの成行注文200株と「約定値段より高い買い注文」である800株を約定させます(条件①)。そうしたら、残りの買い注文600株と「約定値段より低い売り注文」である600株を約定(条件②)。

これによって、売りと買いのすべての成行注文と、「約定値段より高い買い注文」と「約定値段より低い売り注文」がすべて約定し、売買を成立させるための条件①と条件②がともにクリアされたことになります。

残る条件は③です。

③約定値段において、売り注文または買い注文のいずれか一方すべてについて約定する

つまり、「500円」での売買を成立させるなら、その値段に出されている売り注文400株か買い注文1,000株のいずれかをすべて約定させなければいけない、ということ。この場合であれば、両者を約定させることで「500円」での売り注文がすべてなくなりますので、これにて条件③もクリア。

このとき、買い注文1,000株から約定する400株がどうやって選ばれるのか気になるところですが、ここには「時間優先の原則」が適用されます。

さてさて、このようにして「板寄せ」した結果、株価は「500円」で決定。無事に売買が成立しました。ここから先は、ザラ場方式で取引されていきます。

言う間でもなく、現在はコンピューターによって株価が決められていますが、かつて人の手を使って決めていたときには、中央に値段を書いて、左に売り注文、右に買い注文と、実際に紙の「板」を寄せて値決めしていたそうです。よく考えられているものだと改めて感心します。

・どうやっても寄せられない板もある

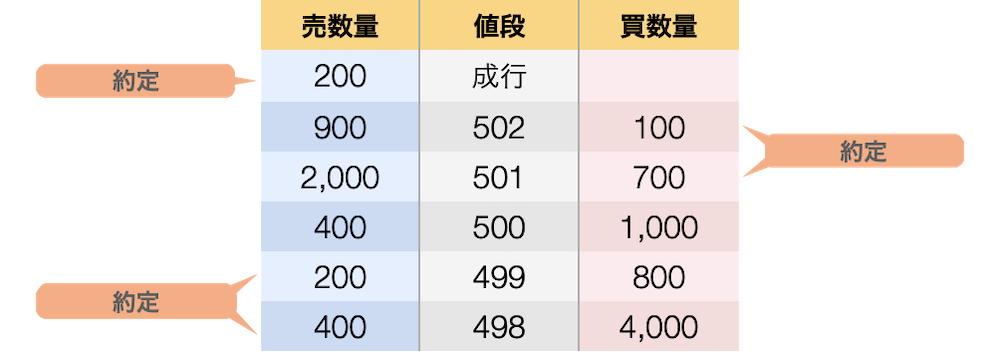

上の例でもし「501円」で売買を成立させようとすると、成行注文どうしを約定させて残った売り注文200株に加えて、約定値段である「501円」より安い売り注文はあわせて1,000株あり、合計1,200株の売り注文を約定させなければなりません。

それに対して「501円」より高い買い注文は100株。「501円」の買い注文700株をあわせても計800株しかなく、条件②をクリアすることができません。

どう組み合わせても3つの条件をクリアできる価格が見つからなければ、売買不成立となり、株価も決まりません。IPOで新規上場した銘柄について、上場初日に売り買いが交錯して「初値」がつかないというのも、このように板寄せが成立しないことを示しています。

「特別気配」とは?

通常の取引時間内においては基本的に「ザラ場方式」で株価が形成されていきますが、突如として大きな材料が出て株価が乱高下する、といったことも株式市場では珍しくありません。そんなときに成行注文を出すと思わぬ値段で売買が成立してしまう可能性があり、注文を出すのが難しくなります。

そこで東京証券取引所では、株価を決定する際に、株価のレベルごとに一定の値幅が定められています。これを「気配の更新値幅」といいます。

株式市場における「気配」とは、株をいくらで買えそうか・いくらで売れそうかといった相場の様子を表し、実際に注文が出されている値段を「気配値[けはいね]」と呼びます。曖昧な印象もあるこんな言葉が使われているところに、株取引は結局のところ人間同士のやりとりなどだと気づかされます。

「気配の更新値幅」の具体的な数値は直近の約定値段(=現在株価)によって分けられており、200円未満なら「上下5円」、1,000円以上1,500円未満なら「上下30円」などとなっています(参照:特別気配の更新値幅──日本取引所グループ)。

この値幅の範囲内であれば売買は即座に成立しますが、この値幅を超えると売買は成立しません。もし「成行注文を出したのに約定しない」という経験があるなら、ひょっとすると、この値幅に引っかかったのかもしれません。

・特別気配が出るとき

そして、この「気配の更新値幅」を超える注文があった場合に出されるのが「特別気配」です。

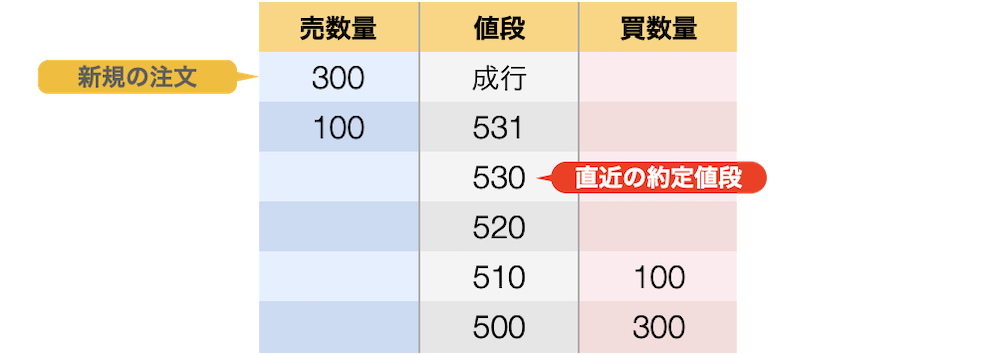

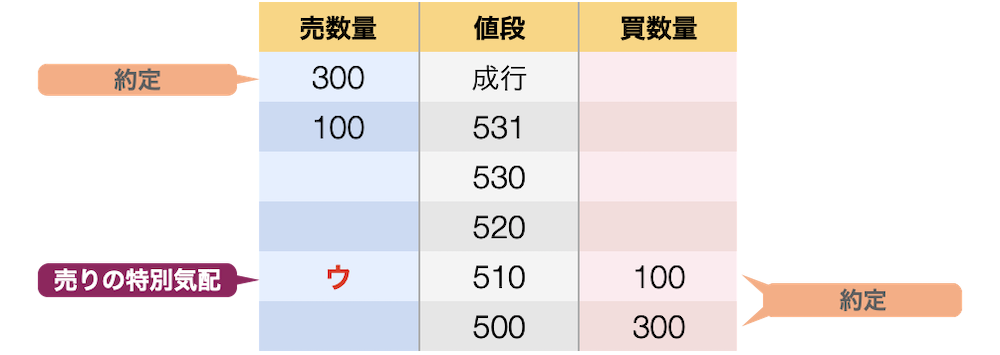

例えば、直近の約定値段が「530円」の銘柄に対して、531円の売り注文が100株と、510円の買い注文が100株、500円の買い注文が300株あるとします。この状態で、新たに売りの成行注文300株が入ったと考えてみましょう。

この成行注文は、最も高い値段の買い注文である510円と合致しそうに思えます。しかし、直近の約定値段である530円から20円離れている点に注意が必要です。

500円以上700円未満の場合の「気配の更新値幅」は「上下10円」。つまり、530円−10円の「520円」から530円+10円の「540円」の間であれば売買は即座に成立しますが、それを超える値段では、たとえ成行注文であっても売買は成立しません。

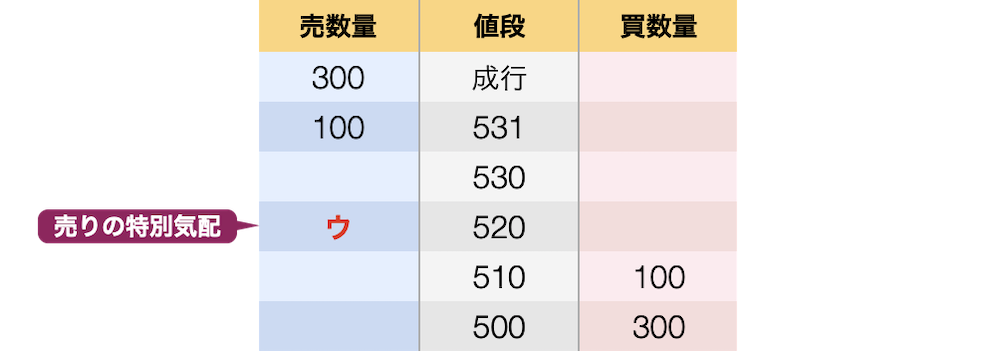

その場合、直近の約定値段「530円」から更新値幅分(10円)離れた値段である520円に「売り特別気配」が出ます。要するに「この値段に売りが出たよォ〜 買いはないかねェ〜?」とばかりに呼び込みを行うわけです。板では次のように表示されます(実際の表示はサイト等によって異なります)。

この「520円」に対して新たな買い注文がなければ、3分後には、売り特別気配の値段が「510円」に更新されます。すると、この「510円」にはすでに買い注文が入っているため、ここで売買が成立することになります。

特別気配が表示されたときの売買は「板寄せ方式」での成立となります。このケースで言えば、売りの成行注文300株に対して、510円の買い注文100株と500円の買い注文300株とが約定し、500円の買い注文100株が残ります。

「ストップ配分」とは?

株価は、一日の中で上下する値幅も決まっています。これを「制限値幅」といいます。3分ごとに特別気配の値幅を更新しても反対注文が追いつかず、制限値幅の上限まで上がると「ストップ高」、下限まで下がると「ストップ安」となります(参照:制限値幅──日本取引所グループ)。

そして、ストップ高やストップ安で当日の終値を決定する場合、通常の板寄せ方式とは異なる方法で売買を成立させる場合があります。それが「ストップ配分」です。

以下の2つの条件を満たす場合に、ストップ配分による売買が成立します。

①成行注文を制限値段における指値注文とみなす

②ストップ高の場合には制限値段に1売買単位以上の売り注文がある場合に売買が成立することとする(ストップ安の場合は、1売買単位以上の買い注文がある場合)

例えば500円で「売りの特別気配」が出ている場合、ストップ安となる制限値幅は「100円」です。ここで終値を決定するには、いま入っている成行注文をすべて制限値段である400円(=500円−100円)での指値注文と見なし、成立する株数だけの売買を成立させることになります。

要するに、10万株の売り注文に対して買い注文が1万株しかなければ、1万株のみ約定させるということです。その1万株は、注文数量の多い証券会社から順に1売買単位ずつ配分され、割り当てられた証券会社は各社の社内ルールに基づいて顧客(投資家)に配分します。

仕組みを知れば戦略が変わる

株式投資をする人にとって「株価」は最も重要な存在です。ところが、そんな大事な株価がどのようにして決まっているのか、その仕組みを理解している人は少ないのではないでしょうか。

実際のところ、知らなくても売買はできますし、それで利益を出すことも可能ではあります。

それでも、株式投資の基本は「安く買い、高く売る」こと。株価が決まる仕組みを理解することで、狙い通りに発注することができるようになるだけでなく、思わぬ不利益を被る危険性を防ぐこともできるようになります。

特に、特別気配が出たり、ストップ安・ストップ高となるような場面で、仕組みを知らないばかりに慌ててしまってミスを犯してしまわないように、基本となるルールと大まかな流れは理解しておくといいでしょう。