海運株はこの先どうなる? 宴に学ぶ、お宝銘柄で勝つために必要なこと

《2021年の日本市場で主役級の賑わいを見せている海運株。年初からの株価が約5倍となった銘柄も。その軌跡を追いながら、「お宝銘柄」の発掘術と強い上昇相場での対処法を学びます》

日本郵船の株価が5倍になった

海運株が動き始めたのは2021年2月。この時点で日本郵船<9101>に目をつけた個人投資家の中には、「これぞお宝銘柄!」と心躍った方もいらっしゃるでしょう。その後、日本郵船は大躍進し、株価は9月に3倍以上まで伸びました。

一方で、この時点では今後の上昇に確信を持てず、今回のビッグウェーブに乗り遅れて悔し涙を吞んだ方もいらっしゃることと思います。

一体どうすれば「いまが買い時!」と判断できたのでしょうか? 実は、2021年2月の時点で海運株(日本郵船)に目をつけられたかどうかの分かれ道には、4つのポイントがありました。

- 景気敏感株が上昇しやすい状態

- 業績は絶好調。さらなる拡大も期待

- 高配当

- 低PER

海運株は景気回復局面で上がりやすい

1つ目は、コロナワクチンの普及です。アメリカを筆頭に世界的に経済活動の正常化に伴う景気回復期待が高まり、マーケットではグロース銘柄から景気敏感株に資金シフトが起こっていました。

景気敏感株は景気の波に極めて敏感に反応して変動し、他の銘柄に先駆けて景気の方向性に反応して変化するのが特徴です。つまり、景気の転換点を真っ先に察知して変化していく銘柄群となります。

海運株は、その景気敏感株の中でも鉄鋼、非鉄、化学、卸売などと並んで特に人気のあるセクターのひとつ。リーマンショック前の2005〜2007年の景気回復期でも大相場を演じており、そのときの経験から景気回復局面では海運株が上昇しやすいと知っていた投資家も多かったでしょう。

世界的な海上輸送運賃の上昇

2つ目は、海上輸送運賃の上昇による業績拡大期待があったことが挙げられます。今回の海運株の上昇においては、これがいちばん大きな理由でした。

コロナ禍によって大きく落ち込んだ世界の貿易量が急回復する中、世界的なコンテナ不足により、コンテナ船市況は大きく改善しました。

加えて、海運株が連動する習性があるバルチック海運指数(BDI)も2020年9月以来の高値水準に。バルチック海運指数とは、外航不定期船(バラ積み船)の運賃市況動向を表す指標で、海上輸送運賃の高騰を示していました。

運賃上昇は、海運株にダイレクトに好業績をもたらします。日本郵船は2021年2月3日に業績予想(2021年3月期)の上方修正を発表。通期の経常利益を従来予想の700億円から1600億円に大きく引き上げ(前期は444億円)、年間配当も50円から130円に増額修正しました。

要するに、業績は間違いなく絶好調! さらに上ブレも期待できる状況だったわけです。

高配当&低PER

3つ目は、高配当銘柄であるということ。上で述べたとおり、日本郵船は2月初旬に予想配当の増額修正を発表しましたが、配当金130円ということは配当利回りは4.9%。これは、東証1部全体の2021年1月の平均利回り1.92%を大きく上回る水準です。

さらに4つ目のポイントとして、バリュエーションの低さがありました。このときの日本郵船のPERはわずか5倍程度。一般的に15〜17倍程度が妥当と言われる中、この低PERは非常に魅力的でした。

まさに「お金が落ちている」ような状態だった海運株。その後、外資系証券会社が目標株価を大胆に引き上げたことを機に、日本郵船の株価は力強く上昇を始めました。

海運株3社が絶好調。そのワケとは?

2021年3月末、海運大手3社の一角である川崎汽船<9107>が当期経常利益を500億円から750億円に上方修正し、続く4月2日には商船三井<9104>も、経常利益予想を950億円から1200億円に増額する上方修正を発表します。

これを受けて、「日本郵船も上方修正が出るぞ」とほくそ笑んだ方もいるはず。実際、日本郵船は4月6日に従来予想の1600億円を2000億円に増額修正しました。

海運大手3社ともに業績絶好調になったわけですが、その背後には、ある事情がありました。

海運株特有の構造が株価に影響

2017年、3社は定期コンテナ事業を統合し、ONE(Ocean Network Express Pte. Ltd.)を設立。持分法適用会社で、それぞれが出資比率に応じたの配当金を受け取ることになっていました(日本郵船38%、商船三井31%、川崎汽船31%)。

今回3社ともに業績が絶好調なのは、このONEが巨額の利益を稼ぎ出したのが主な要因です。中国からアメリカへの輸入が急増したことやコンテナ船の不足に加え、港湾作業の停滞による需給の逼迫が長期化していることが運賃の高騰を招き、ONEに莫大な利益をもたらしました。

そのおかげで、各社の四半期ごとの上方修正も、見事にそろって発表されました。

- 3月31日:川崎汽船 → 4月2日:商船三井 → 4月6日:日本郵船

- 6月21日:商船三井 → 6月22日:川崎汽船 → 7月1日:日本郵船

- 7月30日:商船三井 → 8月4日:日本郵船&川崎汽船

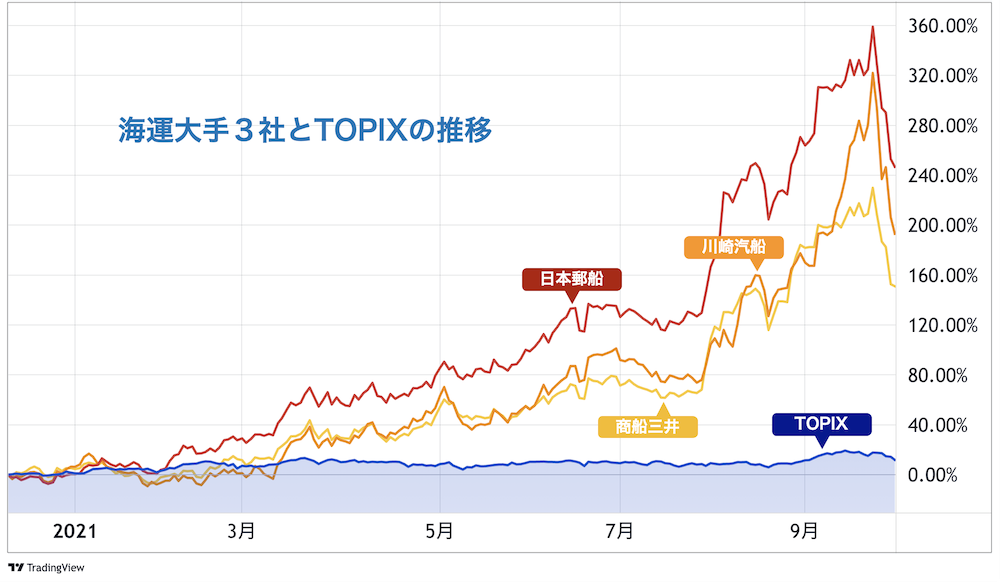

株価も仲良く上昇。年初来のパフォーマンスをTOPIXと比較すると、その差は歴然です。

このように、銘柄特有の事情を知っているかどうかが投資判断の大きな分かれ道となることも往々にしてあります。

天井はいつ? トレンド中の注意点

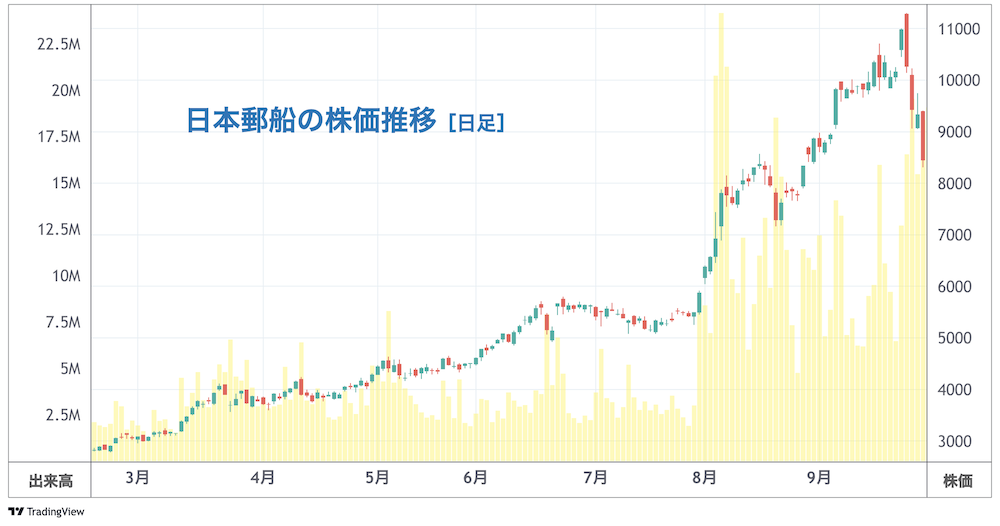

その後、業績拡大や増配への期待から強い上昇トレンドを演じた日本郵船ですが、6月23日に5,800円の高値をつけたあとは利益確定の売りに押され、一転、軟調な展開となります。

2月時点で買っていたなら、このときまでの株価上昇率は約2倍。このまま保有し続けるか、それとも売却するべきか──。

強い上昇トレンドが続いた場合、利益確定のタイミングは大いに迷うところです。そもそも健全な株価形成には、上げ下げを繰り返しながら上昇し続けることが必須条件。当然そこにはネガティブムードとなる局面もあります。

この時点での日本郵船についても、「海運株は天井か?」との報道や中国の景気悪化リスク、加えて7月1日に上方修正が発表されたことを受けて、材料出尽くしのムードが漂い始めます。

他人の意見に惑わされてはいけない

このような場面で重要なのは、マーケットのムードや他人の意見、報道などに惑わされることなく、自分の投資戦略を淡々と実践することです。

例えば、「下値支持線を割り込むまで保有」「25日移動平均線を割り込むまでは保有」といった方針を決めておいたり、「株価に合わせて逆指値をスライドさせる『トレイリングストップ』を行う」などの対策を取ることできます。

日本郵船の場合、さらなる配当の増額修正への期待や、PERが2倍で依然としてかなり低いこと、航空貨物や物流事業の利益回復も期待できることなどから、この時点ではまだまだ投資妙味があると判断できたでしょう。

海運株が“祭り”に発展するまで

株式市場では、特定のテーマで売買が盛り上がる「祭り」と呼ばれる現象が起きることがあります。祭りの期間中は大量の短期資金が流入し、関連銘柄の大幅高やストップ高が多発します。

それは、7月30日の商船三井の第1四半期の決算発表から始まりました。2022年3月期の見通しを上方修正すると同時に、予想配当を150円から550円へ大幅増配したのです。

続いて8月4日、日本郵船が通期の見通しを上方修正。予想配当も200円から700円と、500円も引き上げる大幅増配となり、配当利回りは10%を超えました。

投資家を大興奮させた大幅増配に加えて、バルチック海運指数も急上昇。2008年9月以来、約13年ぶりの高値水準となったことで、海運株は軒並み高騰します。

大手3社が年初来高値を更新したほか、乾汽船<9308>や明治海運<9115>、玉井商船<9127>、栗林商船<9171>といった中堅どころもストップ高や大幅高を演じ、まさに大海運祭りとなったのです。

海運株は今後どうなる?

日本郵船の株価は、9月に入ってついに10,000円を突破。2月からは3倍以上、1年前(2020年3月)の株価と比較すると実に10倍以上という大幅上昇となりました。

ただ、海運業は景気の波に左右されやすく、経済が低迷するとすぐに業績は下降します。しかも、ひとたび海運不況に陥ると、それが長期で続くのです。なぜなら好況時に受注した船の竣工は続き、いずれ船の供給過多となって船賃が下がり、不況になる……という特有の構造をもっているからです。

そのため、この先の海運株を占うには、運賃動向などを慎重に見極める必要があるでしょう。実際9月末には、コンテナ運賃の上昇鈍化で大手3社がそろって大幅続落となりました。

頼みの綱は自分自身。だから株は面白い

個別株投資においては、その銘柄特有の事情までを含めた総合的な判断が場面ごとに必要です。「上がっているから」「話題になっているから」といった理由だけで安易に手を出すと、あっと言う間に引き潮に呑み込まれてしまうかもしれません。

買うも売るも、最後は自分自身の判断。だからこそ、利益を手にしたときの喜びもひとしおなのす。