株式分割ラッシュでチャンス到来!? 勝つための投資戦略と知っておきたい注意点

deagreez / Adobe Stock

ファーストリテイリング<9983>、東京エレクトロン<8035>、オリエンタルランド<4661>……、日本の主力株が次々と株式分割を行っています。

株式分割が行われると、それまで“高値”の花だった銘柄の最低投資金額がグンと下がって、だれでも手に届きやすい価格になります。また、NISAに組み入れることができる銘柄も増えるため、個人投資家の注目を集めています。

株式分割ラッシュの背景

昨年末から今年の春にかけて、日本の主力株が株式分割ラッシュとなった背景には、東京証券取引所(東証)が出した企業に対する要望があります。

東証などでは、個人投資家がより投資しやすい環境を整備するべく、望ましい株式の投資単位の水準を「5万円以上50万円未満」と定め、最低投資金額が50万円以上となっている上場企業については、投資単位の引き下げを検討するように働きかけを行ってきました。

その甲斐あって、現在では95%の企業が50万円未満の水準を維持するまでになっていますが、それでもなお投資単位が高い水準の企業も一定数ありました。昨年10月26日時点では、50万円以上が197社、100万円以上の企業も39社ありました。

その一方で、政府による「資産所得倍増計画」が策定され、株式市場には個人投資家の環境整備を早急に整えるよう強いプレッシャーがかかります。

2022年10月には、金融庁の審議会で配布された資料で、「投資単位が高い上場企業」10社をリストアップ。さらにダメ押しをするかように、東証も「投資単位が100万円以上の企業38社のリスト」を実名入りで公表します。

これには企業側も重い腰を上げざるを得なくなり、12月のファーストリテイリング<9983>を皮切りに、東京エレクトロン<8035>、オリエンタルランド<4661>、ファナック<6954>などが次々に株式分割を発表したのです。

株式分割とは?

ここで、株式分割についておさらいしましょう。

株式分割とは、読んで字の如く、1株をいくつかに分割して、発行済みの株式数を増やすことを指します。例えば、1株を2株に分割すると(1:2の分割)、発行済み株式総数は2倍になり、株主の持株数も自動的に2倍になります。

トヨタ自動車<7203>も2021年9月に1:5の株式分割を実施し、投資単位の引き下げを行いました。それまでトヨタ株を買うには100万円程度必要でしたが、20万円前後で買えるようになったのです。

その結果、個人投資家の資金が流入し、株価は2000円台から2400円台に上昇。個人株主の数は1年間で31万人も増え、75万人になりました。

このように、株式分割をすると、最低投資金額が下がることで個人投資家が買いやすくなり、市場での株の流動性が高まります。その結果、株の動きが活発化し、株価の押し上げ効果が期待できるのです。

分割されても理論株価は変わらない

ただ、ここで注意したいのは、株式分割が行われても理論的な株価は変わらない、ということです。

いくら株数が増えても会社の価値は変わらず、基本的には、分割された分だけ1株の価格が修正されます。株価1000円の株が1:2の分割をしたならば、分割後の保有株数は2倍の2000株になりますが、株価は理論上では半額の500円になります。したがって、保有資産額は変わりません。

しかしながら、流動性の向上効果に加えて、経営者が株式分割を判断するというのは将来の成長への自信の表れと受け止められ、いわゆる「アナウンスメント効果」があるとも指摘されています。

これらのことから、株式分割そのものが株価に影響することはないものの、株式分割は基本的に株価にポジティブ、といわれているのです。

株式分割で上がった株・下がった株

では実際の例で、株式分割前後の株価の動きを確認してみましょう。

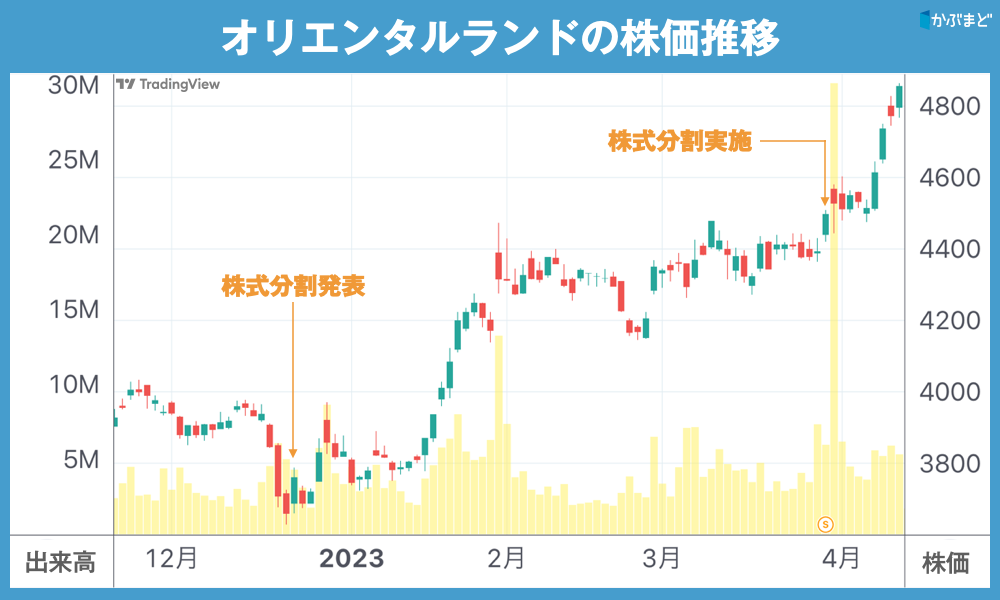

・オリエンタルランド<4661>

株式分割が素直に好感されたのがオリエンタルランド<4661>でした。年も押し迫った2022年12月27日、1:5の株式分割を3月末に行うと発表。同時に、株主優待制度を一部変更することも明らかにしました。

オリエンタルランドは個人投資家に人気の銘柄ですが、保有するには最低でも約200万円が必要で、簡単には手出しできませんでした。それが、分割後は40万円程度で購入できるようになることや、株主優待が拡充されることなどから好感され、発表翌日の28日には、株価は一時3%以上の大幅上昇となりました。

その後も、日経平均株価への採用やインバウンド復活による業績回復への期待なども追い風となって株価は上昇基調となったのです。

・ファーストリテイリング<9983>

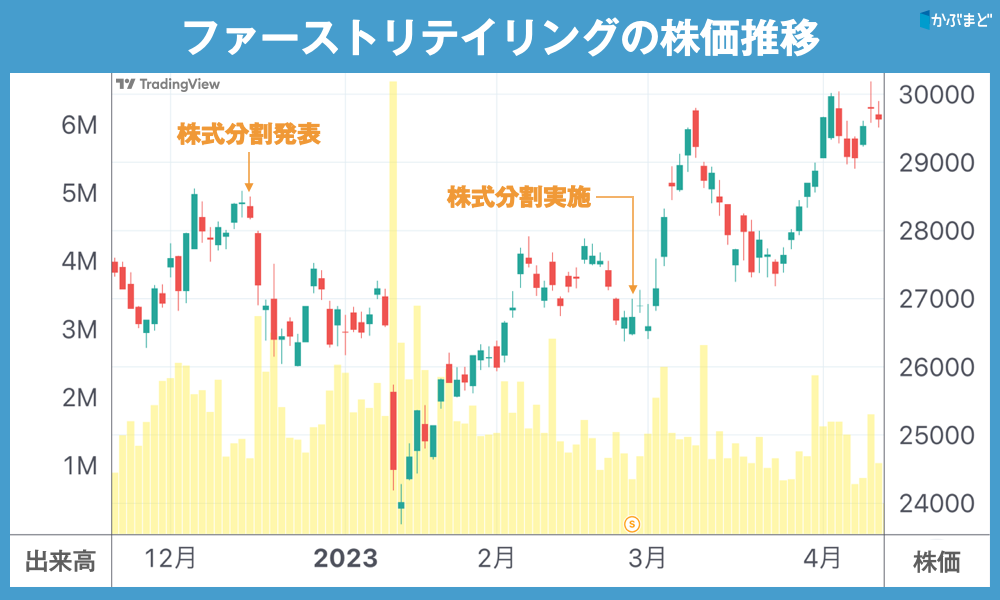

一方、値がさ株(=株価水準が高い株)のトップだったファーストリテイリングの場合は、どうでしょうか?

それまでの最低投資金額は、約820万円。日本最大の値がさ株だったファーストリテイリングも、2022年12月15日に約21年ぶりの株式分割(1:3)を発表します。かねて「引き下げは検討していない」としてきましたが、東証の名指しが効いたのか、大きな方向転換となりました。

ただ、発表翌日の株価は3.5%のマイナスとなりました。地合いが悪かったことに加えて、分割したとしても最低投資金額は依然として200万円を超える水準にあり、個人投資家が買うにはまだまだ高すぎる、というのが大きい理由のひとつでしょう。

値がさ株では特に、権利落ち後(配当などの権利が得られる日を過ぎた後)の株価のパフォーマンスが悪くなる傾向があります。分割後も最低投資金額が大きいために個人投資家が手を出しにくい=流動性の向上につながりにくいためと考えられます。

ファーストリテイリングの場合、株式分割の実施(2023年3月1日付)以降は、既存店の売上が好調で株価も上昇基調となりましたが、個人株主が増えるかどうかはこれからの課題といえるでしょう。

株式分割を活用した投資戦略

株式分割を活用した投資戦略をご紹介します。

一般的に、株式分割後の一定期間は、株価の上昇が続く傾向が見られます。特に、分割比率が大きい銘柄や中小型株には、その特徴が顕著に現れるようです。ただし、分割銘柄には権利落ち日後に株価が低迷する傾向もあります。

これらの特徴から、株式分割を材料に売買するなら、「分割発表後に買い、権利行使日前に売り抜ける」という短期戦略がセオリーとなります。

特に現在は、最低投資金額の高い企業は投資単位の引き下げを求める市場の機運を無視できない状況ですから、これから株式分割が期待される値がさ株に注目するのも一つの手です。

SMC<6273>、シマノ<7309>、オービック<4684>、ヒロセ電機<6806>、東映<9605>、富士通<6702>など、東証の実名リストに挙げられたもののまだ発表を行っていない企業などがヒントとなるでしょう。

特に3〜5月は株式分割が発表されやすい時期ですので、チャンスを見逃さないように注視しておきたいものです。

新NISAでさらに人気が高まるかも

もうひとつの投資戦略は、NISAの活用です。

東証が実名公表までして株式分割を促した理由は、2024年に新NISA(少額投資非課税制度)が始まるからです。生涯枠で1800万円、年間で360万円の非課税枠のうち、個別株は「成長投資枠」(現在の一般 NISA)として120万円から140万円に拡充されます。

個人投資家から見れば、株式分割によって高値の花だった株式が購入しやすくなるとともに、NISAにも組み入れやすくなるということ。

例えば先ほどのオリエンタルランドの場合、分割前の株価は200万円だったため、NISAの枠を超えてしまっていました。しかし、分割後は約40万円となったためNISAに組み入れることが可能で、さらに他の銘柄と合わせて分散投資もできるようになったのです。

企業にとっても、NISA枠に入ることには大きなメリットがあります。NISAは長期の資産形成を目的に利用されるため、株価下落時でも投資家は簡単には売りません。そのため、株価の長期安定をもたらしてくれるのです。

オリエンタルランドも、分割と同時に株主優待を拡充して、個人投資家を重視する姿勢を見せています。

このようなことから、株式分割によってNISAに組み入れ可能な価格水準となる銘柄は積極的に買われる可能性が高く、新NISA開始が近づくにつれてさらに人気が高まりそうです。その動きを狙った戦略を立ててみるのも面白いでしょう。

憧れのあの株を手に入れるチャンス

株式分割は株価にポジティブとはいえ、オリエンタルランドやファーストリテイリングの例を見ればわかるとおり、実際には銘柄によって株価の動きはさまざま。当然、そのときの市場環境にも大きく左右されます。

ずっと欲しかった銘柄が分割によって手に届くようになるのですから、個別の事情をしっかり把握したうえで、分割後もその企業の成長は続くのかを見極めてから投資するようにしましょう。