日経平均3万円はバブルだったのか? 過去のバブルが教えてくれること

《「今回の株高はバブルか否か」について、さまざまな議論が行われています。個人投資家としては、株式市場の現状をどう捉えるべきなのでしょうか。1990年前後の「平成バブル」、2000年代初頭の「ITバブル」との比較から、現在の株式市場を検証してみましょう──【特集・日経平均株価3万円の世界】》

バブルはなぜ起きるのか

コロナワクチンの接種が進んでいるアメリカでは、消費や住宅市場が活況となり、ダウ平均株価やナスダック総合株価指数は史上最高値圏で推移しています。

一方、日本株は出遅れが目立ちます。日経平均株価は3万円を上値に一進一退の展開が続き、個人投資家の間でも「3万円超えはバブルだった」と警戒感を強める動きも出てきています。

また、1990年前後の「平成バブル」を経験した投資家からは、「当時の勢いと比べると、現在の株高はインパクトが弱い」との声も。

日経平均3万円は本当に「バブル」なのでしょうか。そもそも、バブルはなぜ起きるのでしょうか。

〈参考記事〉日経平均3万円はバブルなのか? 史上最高値へ向けて必要なものとは

世界中で度々繰り返された崩壊の歴史

バブルは資本主義の歴史上、何度も繰り返されています。なかでも、1600年代にオランダでチューリップの球根が高騰した「チューリップ・バブル」、1700年代にイギリスで起こった投機バブルの「南海泡沫事件」などが有名です。

日本でも「平成バブル」ののち、2000年初頭の「ITバブル」、2007年に弾けた不動産バブルの「サブプライム・バブル」などが起こりました。

そもそもバブル相場とは、その言葉のとおり、「泡」がまるでどんどん膨らむというイメージの如く、不動産や株式の値段、物価が経済の実態をかけ離れて、値上がりが止まらない様子のことです。

投資家だけでなく、一般の人々も「相場に乗らなければ乗り遅れる」といった、まさに一種の恐怖感の中で株価の上昇が続くのです。

低金利政策がバブルの引き金になる

バブル発生の理由については諸説ありますが、ひとつは低金利の環境が大きく寄与しています。

特に1985年9月に米ニューヨークのプラザ・ホテルで行われた先進5カ国蔵相・中央銀行総裁会議、いわゆる「プラザ合意」が、日本の平成バブルのきっかけのひとつだともいわれています。

このときに決定したドル安政策が円高に繋がり、円高が輸出企業の業績を下押ししました。そして、景気を支えるために日銀は低金利政策を進めました。

低金利政策が行われると、企業などがお金を借りやすくなります。その結果、お金が投資や運用に向かいやすくなり、景気が良くなるという効果があるのです。実際に、その後、日本の景気は大きく加速しました。

平成バブルを象徴する銘柄たち

1985年のプラザ合意後、12,000円台だった日経平均株価は、1989年12月29日の大納会には38,957円の高値をつけました。この日はのちに「日本のバブル経済の絶頂期」と呼ばれるようになります。

この平成バブル相場では、さまざまな投資テーマが人気となりました。そのひとつがウォーターフロント関連株です。

ウォーターフロント関連株とは、1980年代の再開発などで急騰した東京湾沿岸の土地を保有している企業のことです。平成バブルの象徴ともいえる「お立ち台」で有名な「ジュリアナ東京」も、港区芝浦の倉庫街の再開発により生まれています。

関連銘柄としては東京ガス<9531>や石川島播磨重工業(現・IHI<7013>)、東芝<6502>、東京電力ホールディングス<9501>などの大型株が買われ、ウォーターフロント相場を形成しました。

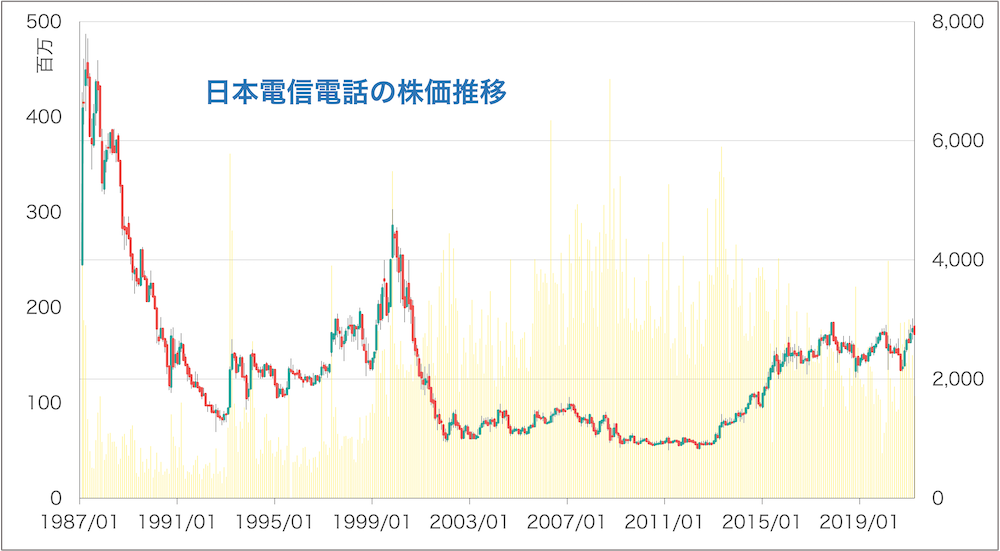

投資ブームに火をつけたNTTの上場と暴騰

平成バブルを端的に表している出来事として、しばしば日本電信電話(NTT)<9432>株の「上場売出し」が取り上げられます。1985年に日本電信電話公社から民営化したNTTは、政府の財政再建のため1987年に株式を上場し、売出しを行いました。

この頃の日本は、株高や投資ブームに沸いていました。さらに、「政府の株の売り出しで損をするはずは無い」との思惑や証券会社の営業攻勢もあり、NTT株の申し込みが多数集まりました。

1回目の売り出し価格は119万7,000円でしたが、1987年2月の上場時は買い注文が殺到したため当日は値段がつかず、翌日に160万円で初値がつきました。

売り出し価格に対して、約33%の値上がりです。また、そのわずか2か月後には、上場来高値の318万円まで値上がりしたことを考えると、相場の強さがよくわかるでしょう。

ちなみに、NTTがその後に行った株式分割を考慮すると、最高値は7,794円となり、直近の2,800円台からみると、まだ最高値の約3分の1に留まっていることがわかります。

しかし平成バブル時代には、NTTの主な事業は固定電話だけでしたが、現在では傘下にNTTドコモ、NTTデータ、国際通信やITサービスとその事業内容を大きく変化させました。1990年代には1兆円に届かなかった営業利益も、2019年3月期には1兆6938億円と最高益を稼ぐまでになっています。

現在の相場は平成の強気相場には程遠い

平成バブルでは株の値上がりのほか、マイホームは庶民の手の届かない値段となるほど土地の値段が高騰し、地上げなどが社会問題化しました。

土地の値上がりが続いたのは、土地を担保に入れて銀行から安い金利で借金をして、値上がりした土地でさらにお金を借りて投資をする……という企業や個人が続出したためです。

「財テク」という言葉が流行ったように、「金を借りて資産運用しないと乗り遅れる」とばかりに、個人や企業がこぞって投資(投機)に走った時代でもありました。

〈参考記事〉バブルを生きた元証券ウーマンが振り返る、日経平均株価の30年

その後の経過は皆さんご存じのとおり。「失われた30年」と言われるように、過去の遺産の清算に長い年月がかかったのです。

では、現在はどうでしょうか。日本企業は過去の苦い経験から財務体質を強化し、付き合いによる「株の持ち合い」を清算してスリムになっています。

一方、コロナ禍で若年層を中心に証券口座開設が増加しましたが、どちらかというと弱気のほうに傾いている個人投資家が多いのではないでしょうか。

この点だけでも、現在は平成バブルのような強気相場には程遠いと言えます。

ITバブルを牽引したソフトバンク

続いて、1990年代後半から2000年に起こったITバブルを振り返ってみましょう。

1995年、マイクロソフト<MSFT>から「ウインドウズ95」が発売されると、瞬く間に大人気となりました。その後、インターネットが黎明期を迎え、ハイテク株やITに関連するベンチャー企業などの人気が急上昇。

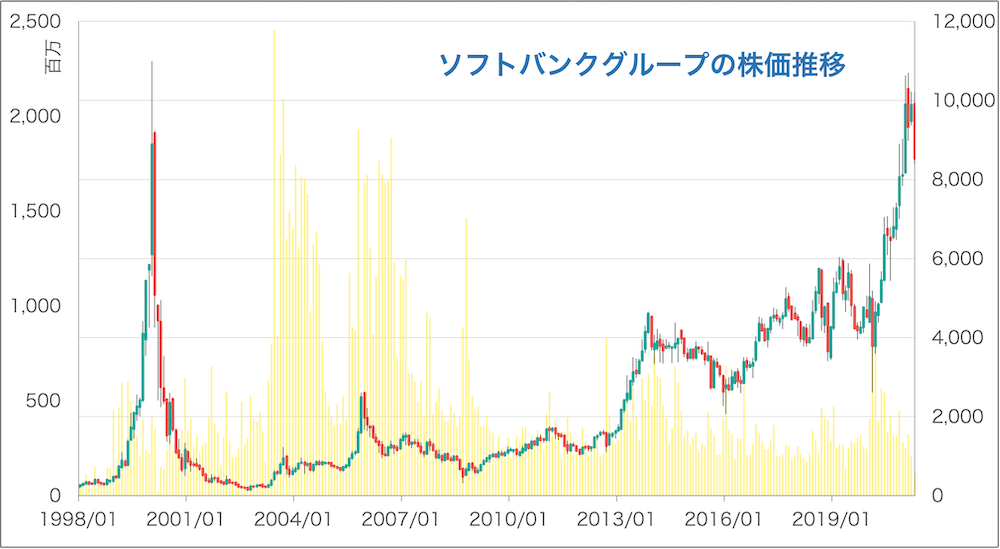

2000年2月には、ヤフー(現・Zホールディングス<4689>)が1億6,790万円の最高値を付けるなど、ハイテク株に極端に資金が集中しました。このとき、IT相場の柱となった銘柄のひとつがソフトバンク(現・ソフトバンクグループ<9984>)です。

ソフトバンクは1996年にアメリカのヤフー!インクと共同でヤフー・ジャパンを設立し、97年にヤフーを店頭市場に株式公開しました。ソフトバンクも98年に東証に株式公開したこともあり、ネット関連の成長企業としての注目度が高まりました。

99年初には6,000円台だったソフトバンクの株価は、2000年2月には19万8,000円の最高値を付けています。

しかしその後、ITバブルの崩壊やヤフーBBなどのADSLのネット事業の投資がかさみ、2002年度以降は4期連続の最終赤字となるなど業績は悪化。株価は2002年には827円の安値まで下がってしまいました。

株価はいよいよITバブル超え目前か

しかしその後、ソフトバンクはイギリスのボーダフォンを買収し、携帯電話事業が大きく花開きました。

アメリカのスプリントやイギリスの半導体設計会社アームなど、巨額の買収をするたびに批判されてきましたが、難局をうまく乗り超えてAI(人工知能)を軸とした投資会社となり、2017年3月期には純利益が1兆円を超えています。株価も2021年には1万円をついに超えました。

ソフトバンクグループもこの間に株式分割を行っているので、2000年のITバブルの19万8,000円は分割修正すると10,999円に相当します。2021年3月には10,695円を付けており、株価もまさにITバブル超えが目前となっています。

株価水準が高い=バブルとは限らない

直近の株高では半導体やITなどのハイテク株が買われ、軒並み高値を付けています。「まるでITバブルのようだ」と指摘する意見もあります。

これについても諸説ありますが、現在はコロナ禍によるテレワーク、生活や企業活動がオンラインへシフトしていることにより、半導体の需要が急増しています。また、次世代高速通信の5Gや電気自動車(EV)などへの移行も、これまでより加速しています。

この流れは今後も続くと見られています。企業の稼ぐ力も過去のバブル期に比べて大きく伸びており、「株価の水準が高いからバブルに違いない」という単純な話にはならないのではないでしょうか。

直近では株価が急落する場面もありましたが、いずれにしても株価だけで判断するのではなく、さまざまなデータを見ながら、冷静に注視していきたいものですね。