ソフトバンク孫社長は年間94億円! 配当金で儲ける投資方法

あなたも配当を受け取ろう

上場企業の社長年収ランキングなどがよく話題になりますが、意外に知られていないのが「配当金」。2015年度の実績でいえば、ソフトバンクグループの孫正義氏は、なんと約94億円もの配当金を受け取っています。「年収1億円超え」なんてものが小さく感じてしまいますね。

「配当」について正しく理解することによって「配当を受け取る側」になれる、そんな方法をお伝えします。

配当の仕組みを知る

配当金とは、企業が稼いだ利益の中から、株主に対して支払う(還元する)お金です。具体的には「1株○○円を配当します」といった形で発表されて、支払いが行われます。これは、株式投資における最も基本的な流れでもあります。

株式投資は利益を出すことが目的ですが、その方法は2つあります。「キャピタルゲイン」と「インカムゲイン」です。カタカナにすると難しく聞こえますが、「株式の売買(株価の上下による)による利益」をキャピタルゲイン、「株式を保有することで得られる配当や優待などによる利益」をインカムゲインと言います。

【参考記事】意外とわかっていない!? 「キャピタルゲイン」と「インカムゲイン」の違い

株式投資をする際にはそれぞれの狙いがあり、後者(インカムゲイン)を狙う投資家にとっては、「配当」というものが非常に重要なのです。

配当の儲けは「利回り」でチェック

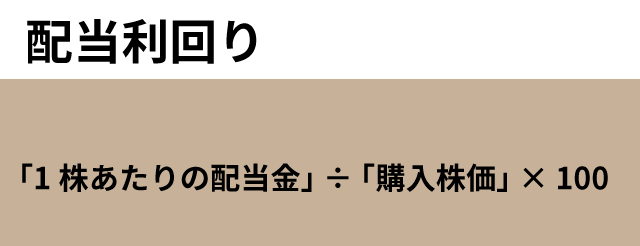

配当を狙った投資をする際に重要になるポイントが、「配当利回り」です。

インカムゲインを狙う投資家たちは、同じお金を銀行に預けた場合につく金利と、株式投資をしてインカムゲインを得た場合の金額と、どちらが大きいか? 他の金融商品ではどうか? というように考えます。具体的には「年間でいくら儲かるのか?(金利がつくのか?)」が最大の焦点となります。

そして、配当を受け取った場合の「儲け」を具体的な数値で表しているのが「配当利回り」なのです。

・みずほフィナンシャルグループ<8411>の場合

7.5円(1株あたりの配当金)÷160円(株価) × 100=4.68%(配当利回り)

※2016年7月14日現在

みずほフィナンシャルグループを100株を購入するには、160円(株価)×100株=16,000円の資金が必要ですが、それによって計750円の配当金を受け取れます。16,000円の投資で750円の儲けなので、750円÷16,000円×100=4.68%が配当利回りとなります。

ここで、この配当利回り(今回であれば約4.7%)を、銀行の預金金利と比べてみるといかがでしょうか? 現在、大手銀行の一般的な普通預金の金利は0.001%程度。配当利回りのほうが、これよりも遥かに高いことをご理解いただけるでしょう。

このように配当利回りの高い企業が、インカムゲイン狙いの投資家たち(主に長期投資家)からの人気が高い銘柄だということがわかります。

・気をつけよう

ただし、ひとつ注意しておかなければならない点があります。それは、上記の計算式を見るとわかるように、「株価」が安ければ「配当利回り」は高くなる、ということです。

非常に業績が悪かったり、不祥事などで株価が下がっているなかで、「配当利回り」だけを見てインカムゲイン狙いの投資をしてしまうと、思わぬ損をしてしまうことがあります。株価の変動(下落)によって「キャピタルロス」が発生する可能性があるからです(配当利回りが5%だったとしても、株価が10%下がってしまえば、結果的には損失になる)。

【参考記事】意外とわかっていない!? 「キャピタルゲイン」と「インカムゲイン」の違い

確実に配当を受け取るために

ところで、利益が上がっている企業の株をもっているからといって、必ずしも配当金をもらえるわけではありません。

配当は、企業の「経営方針」で決まります。利益があっても設備投資などに資金を回す企業もあれば、利益がなくても配当金を支払う会社もあります。特に成長過程にあるベンチャー企業などは、利益を配当金にあてるよりも事業への再投資をすることによって、さらなる企業価値の向上をめざしたほうが、結果として株主への還元となるためです。

そのため、配当金狙いの投資をする際には、「過去の配当実績」や「経営方針」を確認することも必要です。もちろん、東京電力ホールディングス<9501>のように、かつては高配当でしたが、業績悪化(赤字)によって無配当になることもあります。

・細かいけれど大事な注意点

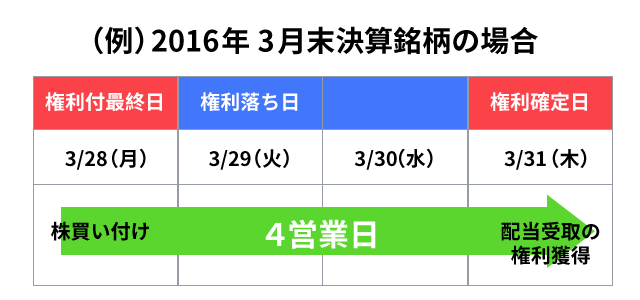

もうひとつ大切なポイントとして、配当を受け取るためには「権利付き最終日」までに株を買い付けて、「権利確定日」に株を保有しておかなければならない、という点があります。

株の売買は、約定日から起算して4営業日目(3営業日後)が受渡日となりますので、権利確定日の3営業日前が権利付き最終日ということになります。

たとえば、2016年3月末決算銘柄の場合、3月31日(木)の権利確定日に株を保有しているためには、3月28日(月)までに買い付けをしておく必要があるのです。これによって、配当を受け取る権利を得られます。

日本株投資家にチャンス? 配当還元率を改善中

近年、日本企業は株主への利益還元を積極化する傾向にあります。

2000年以降、外国人投資家の存在感が増したことにより、毎期の業績に連動する株主還元政策を提示することの重要性が高まりました。2015年度の上場企業の配当総額は10兆円を超え、過去最高となっています(外国人投資家は「配当利回り」を重視する傾向がある)。

2016年7月現在の日本株の配当利回りは約1.8%(長期保有を前提として、株価変動が現在値付近以下にならないことを想定した場合の数値)。銀行の定期預金の金利(0.025%)よりも魅力的に見えるかもしれません。

日本の「配当長者」は?

冒頭でもご紹介したとおり、日本の配当長者番付の第1位は、誰もがご存じのソフトバンクグループ<9984>社長の孫正義氏。

孫氏が所有している自社株は約2億3120万株。2015年度の1株あたりの配当金は41円なので、約2億3120万株×41円=約94億7920万円! すごい金額ですよね。

米グーグルからの電撃移籍から2年足らずで退任したニケシュ・アローラ氏の初年度報酬が165億円というのも衝撃でしたが、孫氏にいたっては、毎年の配当金だけでこの金額です。ため息が出るのは私だけでしょうか……

配当長者番付の第2位は、ファーストリテイリング<9983>の柳井正氏。配当金は約80億円!

ちなみに、楽天<4755>の三木谷浩史氏は約8億円でした。高額の配当収入を得ているのは大量の株式を保有しているからですが、さすがカリスマ経営者たちは違いますね。

「配当利回りランキング」の落とし穴

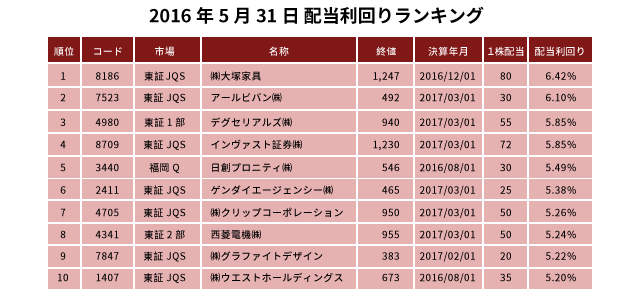

「よし! 自分も配当狙いの投資をしてみよう!」と思った方が真っ先に向かう先、それが「配当利回りランキング」です。前にも述べたように、この配当利回りが銘柄選びの重要なポイントとなります。いろいろなサイトでも確認できますが、ここでは現時点でのTOP10を用意しました。

第1位は、お家騒動のあった大塚家具<8186>でした。これは、高配当を提示することによって株主を集める、という戦略をとった結果として見ることができます。つまり、継続性があるかどうかは判断しづらいのです。

ランキングには、こういった様々な要素が隠されているため、その企業に安定的に配当金を支払う実力があるのか、業績面や過去の配当実績から確認することが必要です。過去5年程度の売上、1株あたりの利益、配当金の推移をチェックして、それらの数字が横ばい、または増える傾向にあるかどうかを確認しましょう。

業績の推移などは、証券会社のウェブサイトで簡単に見ることができます。来期の予想も同様に確認します。連続増配で、業績が好調で安定しているなら、配当狙いの投資家にとってはチェックポイントを通過した銘柄のひとつとなり得ます。

指標で選ぶ「配当性向」と「DOE」

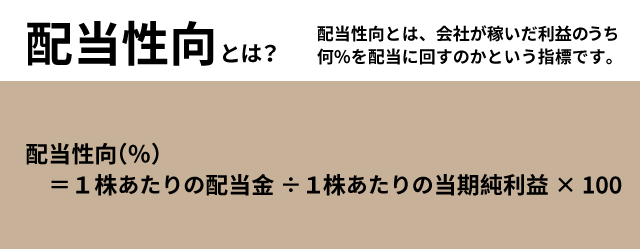

配当に対してどれくらい積極的かは、企業によって異なります。それを判断するための指標を2つご紹介しましょう。それが「配当性向」と「DOE」です。

まず配当性向とは、会社が稼いだ利益のうちの何%を配当に回すか、という指標です。

これは、高ければいいというものではありません。配当性向の高い企業は、利益が減ると減配リスクが高くなるからです。

配当狙いの投資をする場合は、いま配当性向が高い企業よりも、これから配当性向を高めることのできる企業をお勧めします。配当性向が30〜50%の企業を選べば、その後の業績次第では配当性向を高めることもでき、利益が減った場合でも、配当を維持する可能性があります。

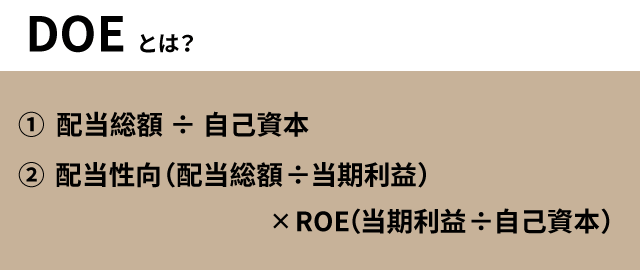

さらに一歩踏み込んで、最近注目され始めたDOEで銘柄を選んでみましょう。DOE(Dividend on Equity Ratio=株主資本配当率)とは、株主が投資したお金(自己資本)に対して、企業がどれくらい還元(配当金)できているのかを示した数値で、海外では一般的な投資指標となっています。

先ほどの配当性向は、分母の当期純利益が期ごとの業績で変わるため、どうしても数値がブレやすくなります。そこで、短期ではあまり変化のない自己資本を基準にするDOE(①)を使うことで、長期的に安定した配当水準を確認することができます。

また②の計算方法をとれば、DOEの高い銘柄とは、配当性向か、企業の経営効率を示すROE(株主資本利益率)が高い、あるいはどちらも高い銘柄になります。つまり、DOEの高い企業は、経営効率が良く安定した配当を行う企業だと言えるのです。

目指せ配当長者!

配当によって利益を得る方法をご理解いただけたのではないでしょうか。孫社長のように94億円とまではいきませんが、銀行金利と比較して、さらに過去の業績や配当実績などを確認することによって、「インカムゲイン狙いの長期投資」という選択肢を持っておくのもいいかもしれません。