企業の不祥事は株価にどう影響する? ぴあとベネッセを比べてみた

不祥事で株価は下がる……のか?

談合、贈賄、隠蔽、改竄、偽装、粉飾決算、不正会計、環境汚染……企業がやらかす不祥事は呆れるほど豊富です。とはいえ、もちろん個人投資家が気になるのは株価への影響について。

何らかの不祥事が発覚したとき、経営への不信感や業績悪化の懸念から「株価が下がるはず」と考えて売買したことはないでしょうか? 私は、あります。実は2度ほど、とある不祥事発覚銘柄を空売りしてみたのですが、どちらも面白いくらいの空振りに終わりました。

「あれ? やらかした企業の株って下がらないの?」

企業が不祥事を起こしたとき、株価はどう動くのでしょうか? そもそも影響はあるのか? もし下がるとしたらどこまで下がるのか? その後は回復できるのか? また、回復までにはどのくらいの期間がかかるのか? 昨今多い「個人情報の漏洩(流出)」をやらかした2社の例を見てみます。

不祥事からの赤字転落──ベネッセの場合

「上場企業 情報漏洩」とネットで調べると、今でも筆頭に出てきてしまう不名誉な事例を作ったベネッセホールディングス<9783>。

問題が発覚したのは2014年6月のこと。顧客からの問い合わせで情報流出の可能性に気づいた同社は社内調査を実施します。それによって社内からの漏洩であることが発覚。最終的に、不正競争防止法違反で業務委託先の派遣社員が逮捕されるという「事件」でした。

このとき流出した個人情報は3,500万件を超えるという膨大な数で、流出経路も、不正に取得した顧客情報を名簿業者3社へ売却する、という悪質なものでした。

決算よりインパクトが大きかった不祥事

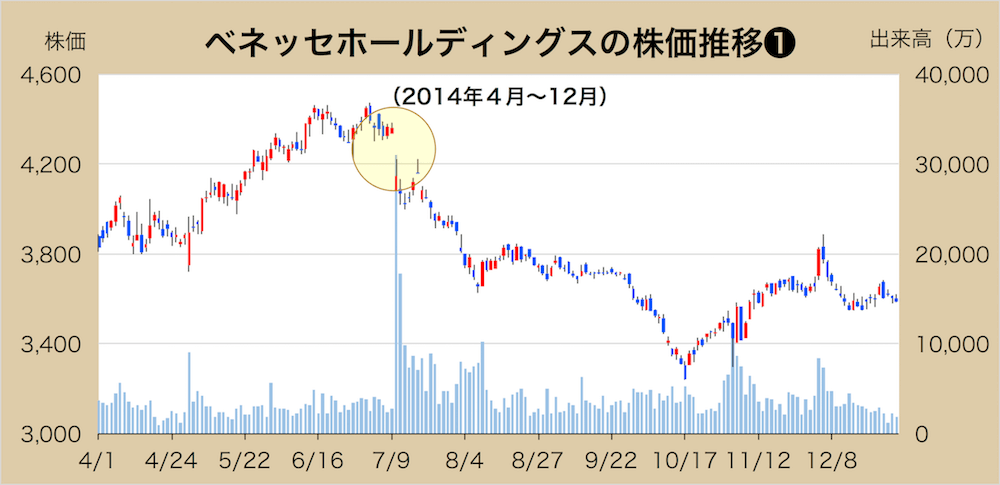

では、当時のベネッセの株価を見てみましょう。5月に入ってから情報流出が発覚するまで、株価は順調に上昇していたことがわかります。

ベネッセのように3月決算の企業の場合、その発表は主に5月です。ということは、決算内容がよかったから株価が上がったのかな?と思いきや、このときの決算は「増収減益」という、特に良くも悪くもない内容でした。決算内容だけでは、必ずしも株価に影響するとは限らないのです。

一方、明らかに影響が出たのが不祥事(情報流出)です。チャートでも、7月9日から10日にかけて窓を開けて下落していることがわかります。

9日に行われたのは記者会見。これにより、世の多くの人(もちろん投資家を含む)が情報流出の事実を知ることとなりました。その結果、翌10日は前日の終値から280円(6.4%)下げた4,080円で始まり、これがこの日の安値でした。

実はとっても重要な「公表タイミング」

ベネッセは、7月9日の株式市場が閉じたのち(15時以降)に記者会見をしたものと思われます。不祥事などが起きた際に重要なのが、この「公表タイミング」です。取引が終わった後であれば、投資家たちは翌日朝までの時間を使って情報を集め、冷静な判断をすることができます。

しかし、もし市場がまだ開いている時間に記者会見などが行われたら、投資家が冷静になれない(ヤバい! すぐに売らなきゃ!)だけでなく、その情報を知り得た人と知り得なかった人との間に不公平が生じる、という問題も起きてしまいます。

そこで企業側としても、少しでも下落を抑えたいという意向もあるのか、特に良くないニュースは金曜夕方に発表する傾向にあります。週末の間にじっくり検討してください、というわけです。

ちなみに、公表タイミングが最悪だった例として真っ先に挙げられるのがアキュセラ・インク<4589>です(参考:【株式残酷物語】アキュセラ大暴落のさなか、投資家が思ったこと・学んだこと)。

2年にわたって下がり続けた株価

情報公開のタイミングだけを見るならベネッセの対応は良心的だったのですが、未曾有の規模での情報流出と、その後の対応にも非難が集まって「進研ゼミ」の退会が相次ぎ、株価も下がり続けます。3か月後の10月17日には、年初来安値となる3,240円まで下がりました。

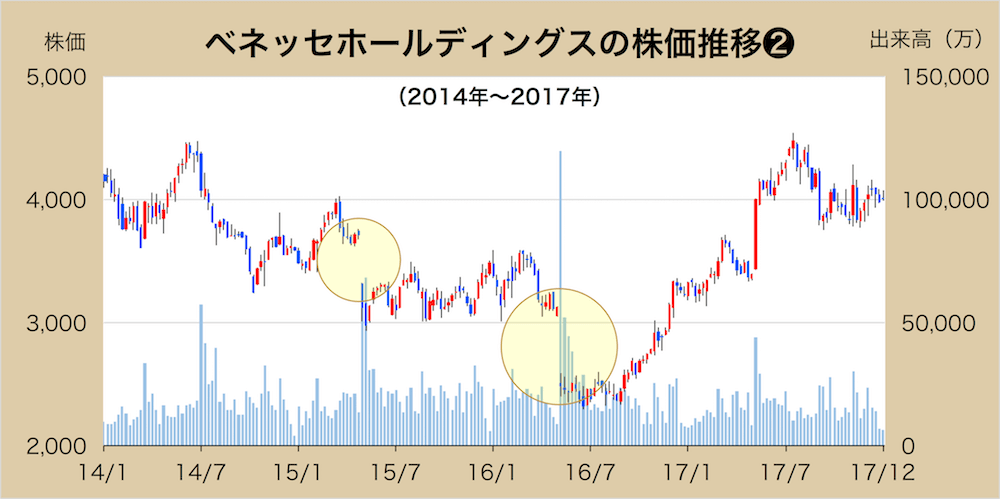

そこから7か月後の2015年5月。情報流出の被害者への補償(金券500円)などのために計上した約260億円の特別損失もあって、同社は最終損益マイナス107億円という赤字決算を発表します。上場以来初の最終赤字で、翌営業日の株価は、一時ストップ安となる3,010円まで下げました。

さらに1年後の2016年5月には2期連続の最終赤字を発表、株価は再び大きく下げることになります。一時は22%も下げ、ほぼ12年4カ月ぶりとなる2,500円割れを記録しました。

いずれも「ネガティブサプライズ」となった決算発表ですが、どちらも発表されたのは金曜夕方。ここでもタイミングだけは良かったのですが……。

マイナスがさらなるマイナスを呼ぶ

結局、ベネッセの株価が不祥事発覚以前の水準に安定して戻ったのは、3年ぶりの黒字となった2017年3月決算が発表された2017年5月以降。騒動から3年もの月日が経過していました。

不祥事そのものよりも、一連の騒動によって企業が受けたダメージと、それによって業績に与えた影響が投資家の予想を大きく上回った(予想以上に業績が悪化した)ことで、このようなチャートを描くことになったと言えます。

ベネッセは規模こそ膨大でしたが、情報流出という点から言えば、最悪の状況は免れていました。というのも、「クレジットカード情報」までは流出していなかったのです。そこで次は、これをやらかしてしまった企業を見てみましょう。

不祥事もなんのその──ぴあの場合

ベネッセの場合には流出しなかった顧客のクレジットカード情報が漏洩してしまい、しかも、それが不正使用されてしまった事例があります。それは、チケットでおなじみのぴあ<4337>です。

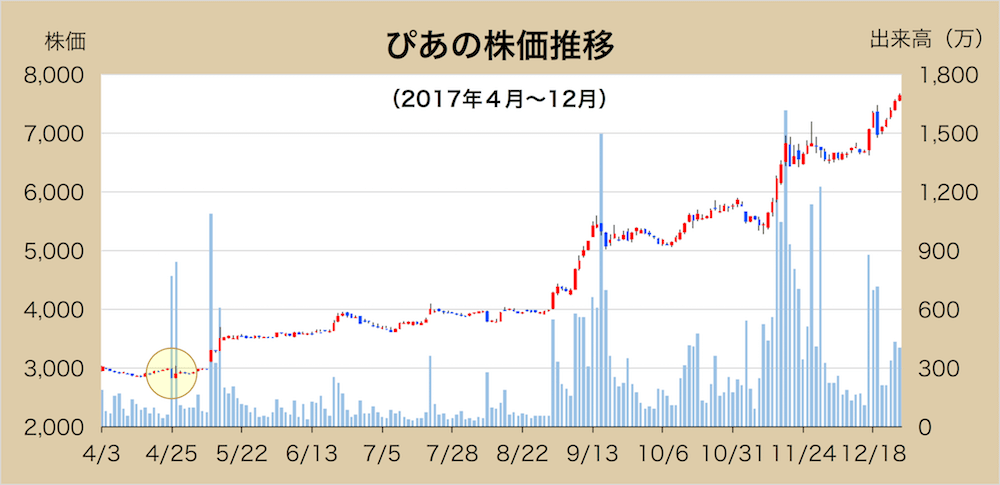

事件は2017年3月に発覚。同社は4月25日に漏洩の事実を公表しました。それによると、同社が受託していたBリーグ(プロバスケットボールリーグ)のチケットサイトなどがサイバー攻撃に遭い、約15万5,000件の個人情報が流出。うち4万件近くにはクレジットカード情報も含まれていました。

では、株価はどうなってしまったでしょうか。

あれ? たしかに公表当日の4月25日は前日より150円ほど(5%)下がっているのですが、その後は何事もなかったかのように年末まで上昇を続けました。好調な業績などのプラス材料が、不祥事というマイナス要因を上回ったということでしょう。

空売りが空振りになることも

こうして2社を比べると、情報漏洩という不祥事があったからといって、それが常に大打撃ではないことがわかります。たしかにベネッセは、株価にも長く尾を引くダメージとなりましたが、不祥事だけが要因で一気に暴落したわけではありません。ぴあのほうは、ほぼ無傷と言っていいでしょう。

4,000社近くもある上場企業の中から、どの銘柄を選べばいいのか日々悩んでいるのは私だけではないはず。不祥事と聞けば、「やった、暴落が来るぞ」と勢い込んで空売りしたくもなりますよね。ですが、その思惑が空振りに終わることは往々にしてある……と私の実体験をもってお伝えしておきます。