売り越し? 買い越し? 売買動向から市場の心理を読み解く

「外国人がこれまでの買い越しにまわった」「個人の売り越しが続いている」といったニュースを、あなたも見聞きしたことがあるのではないでしょうか。でも、その報道が意味するところを、ちゃんと理解できていますか?

相場の行方と市場心理

日本の株式市場には個人投資家のほか海外投資家や機関投資家など、さまざまなプレイヤーが参加しています。この各プレイヤーごとの売り買いの株数や金額を計したデータを取引所が集計して、毎週発表しているのが「投資部門別売買動向」というデータです。

このデータをもとにしているのが、株式ニュースなどでよく見かける「外国人がこれまでの買い越しにまわった」「個人の売り越しが続いている」といった情報なのです。

このデータは、単に「誰がどれくらい買って/売っているか」を知ることができるだけでなく、さらに読み解くことで、相場の方向性や参加者の心理までも見えてきます。

投資部門別売買動向を読む

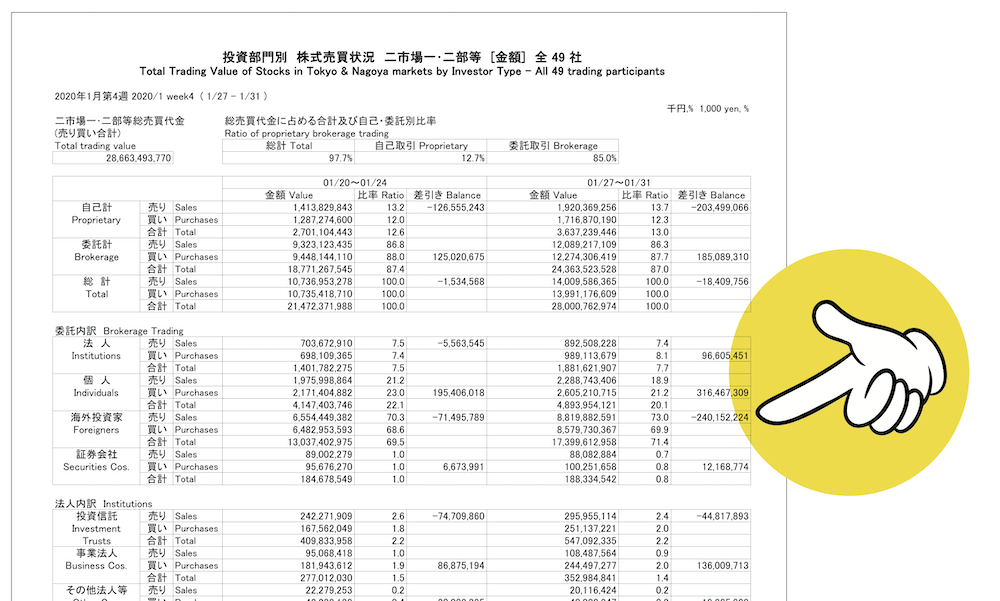

投資部門別売買動向とは、取引所が、個人や海外投資家などのプレイヤー毎に株数や金額を集計したデータです。資本金30億円以上の「総合取引参加者」と呼ばれる証券会社(約50社)がデータを提出して、それを取引所が集計します。

東京証券取引所や大阪取引所を傘下にもつ日本取引所グループ(JPX)<8697>は、毎週第4営業日に前週分を発表しています。そのデータは、JPXホームページ内の「投資部門別売買状況」というページで見ることができます。

この中で特に注目されるのが、東証1部・2部・ジャスダック・マザーズと名証の1部・2部・セントレックスをすべて集計した「二市場一部・二部等」のデータです。株数と金額に分けて公表されていますが、通常用いられるのは、金額ベースで売りと買いを差し引きした売買金額です。

金額ベースで、売りのほうが多ければ「売り越し」、買いのほうが多ければ「買い越し」となります。週末の株式関連のニュースでよく見られる「先週の海外投資家は4週連続の売り越しだった」といった報道は、このデータがもとになっています。

投資部門の種類

投資部門別売買動向のプレイヤーは、まずは大きく「自己」と「委託」に分かれます。

「自己」とは、証券会社が自身の資産で売り買いした注文を集計したものです。2019年の「自己」の注文は、全体の16.2%でした。なお、日銀によるETF買いの大部分は、証券会社の自己売買を経由していると見られています。

一方の「委託」とは、個人や海外投資家など各プレイヤーからの注文を証券会社が市場に取り次いだ注文を集計したものです。2019年は全体の83.8%が「委託」による注文でした。

「委託」に含まれる投資部門は「法人」「個人」「海外投資家」「証券会社」の4つに分けられ、このうち「法人」は「投資信託」「事業法人」「その他法人等」「金融機関」に分けられます。そして「金融機関」は、さらに「生保・損保」「都銀・地銀等」「信託銀行」「その他金融機関」に分かれています。

それでは主な投資部門について見ていきましょう。

・海外投資家

日本株の市場の中でもっとも大きいプレイヤーが「海外投資家」です。近年はわずかに比率が低下していますが、売買代金ベースでは委託注文の7割以上となっており、日本株売買のかなりの部分を占めています。また、東証などが発表した2018年の海外投資家の持ち株比率も、約3割となっています。

気になるのは「海外投資家」の定義ですが、日本以外の海外の証券会社から出された注文はすべて「海外投資家」に分類されます。例えば、海外のヘッジファンドや年金資金や個人投資家からの注文です。そのため、日本人が海外の証券会社経由で注文を出した場合も、海外投資家にカウントされます。

海外投資家の売買の傾向としては、順張りが多いことが挙げられます。相場の上昇局面では高値圏であっても買いが増え、相場の下落局面では安値圏であっても売りが増える、ということになります。

・個人

国内の証券会社経由の個人の注文です。信用取引の新規や返済も含んでいます。

傾向として、相場の上昇時は個人の信用取引の買いが増えるといわれています。また、個人は逆張りの傾向が見られることが多く、相場の高値圏では個人からの売りが出やすく、反対に、相場の安値圏では個人からの買いが増えやすい傾向にあります。

・投資信託

投信法に規定された投資信託の委託会社や資産運用会社からの注文です。相場環境が良く個人の投資意欲が高まる局面では投資信託の新規設定も多くなり、買いの金額が増える傾向にあります。

・事業法人

海外投資家や金融機関などに該当しない、いわゆる一般の法人です。近年では株主還元強化の動きもあり、企業の自社株買いは増加傾向です。これにより、事業法人の買い越し額も年々増えています。

・信託銀行

信託銀行は年金や投資信託などの運用・管理を請け負っています。大企業の大株主一覧で見かけることの多い「日本トラスティ・サービス信託銀行」「日本マスタートラスト信託銀行」などはこれに当たります。また、日銀の金融緩和策として行われているETFの買い入れも、信託銀行を通して行われます。

日本人の年金の積立金を管理するGPIF(年金積立金管理運用独立行政法人)の注文も信託銀行を経由します。これら年金などの運用は長期投資がほとんどのため、相場の安値圏では買いが増える傾向にあり、相場の高値圏では売りが増える傾向があります。

・生保・損保、都銀・地銀等、その他金融機関

これらの投資部門では、傾向として売り越しが続いています。その背景には、持ち合いの解消や株主からの圧力もあり。金融機関などが政策保有株を減らし続けていることなどがあります。

2019年の投資部門別売買動向

売買動向のデータで利用されることが多いのは週間データですが、全体感を掴むためには、まずは一年を通したデータから見てみるとわかりやすいでしょう。

2019年は、年初からの米中貿易摩擦や世界景気の不透明感などから、日経平均株価は20,000円割れでのスタートとなりました。その後、中国の景気回復への期待などもあり、日経平均は上昇に転じ、4月には22,300円台まで戻す展開となりました。

しかし、ゴールデンウィーク後は米中摩擦に対する懸念が再び浮上し、6月にかけて再び20,000円割れを窺う展開に。秋にかけてはボックスの動きとなりましたが、9月以降は米中摩擦の一服や世界の景気の回復期待などもあり、年末にかけ上昇。12月には24,000円を回復し、株高基調となりました。

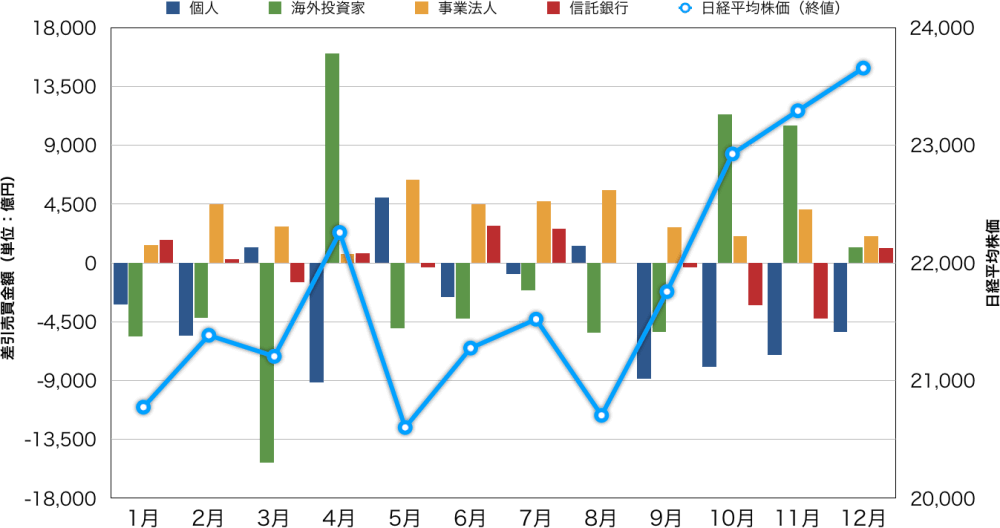

では、そんな2019年の売買動向はどうだったのか。以下の表は、「二市場一・二部等」の主な投資部門における2019年の月間および年間の売買金額と日経平均株価の推移をグラフにしたものです。

個人(■)の動向を見てみると、年間を通して買い越しだった月が3か月だけと概ね弱気であったことがわかります。また、相場の安値圏では買いに回っていることから、やはり逆張りのスタンスが強いことが見て取れます。年間を通した差引金額は、約4.3兆円の売り越しとなっています。

海外投資家(■)は年初からは売りに回っているものの、4月には約1.4兆円を買い越し。その後、秋までは売りに回っていましたが、10月以降は大きく買い越しに転じており、秋以降の日本株の上昇の担い手となっていたことがわかります。しかしながら一年を通してみると、約8,000億円の売り越しでした。

それに対して、年間を通じて大きな買い手となっていたのが、事業法人(■)です。株主還元の強化や余剰資金の活用などの理由から、2019年は自社株買いが活発化した年でもあり、年間で約2.5兆円の買い越しと、一年を通じて買い続けていたことがわかります。

また信託銀行(■)も、主に年金資金などの日本株の長期の投資家として下値を買っています。秋以降の株高局面では利益確定の売りも出ているようですが、安値圏では買いに回り、年間では約1.5兆円を買い越しています。

こうして見てみると、個人と海外投資家の売りが多かった一方で、企業の自社株買いや年金資金などが下値を買い支えていたと見ることができます。さらに、日銀のETF買いの影響があるとみられる証券会社の自己売買部門は約9.7兆円の買い越しとなっており、こちらも2019年の大きな買いの主体となっていたようです。

売買動向データの活用法

これら売買動向のデータをどのように活用したらいいでしょうか。

基本的なセオリーとしては、まず海外投資家の売買動向を見ます。もし週間で買い越しが続いているようであれば、メインプレイヤーである海外投資家の日本株買い意欲が強いと読み解くことができます。反対に、相場の高値圏で買い越しから売り越しに転じたときは、先行きに対して海外投資家が弱気になっている、と捉えることができます。

また、私個人の経験則としては、高値圏で個人の買いが大きく増えているような場面では市場参加者が総強気になっているため、そろそろ調整に向けて備えたほうが良さそうだ、と判断することも結構あります。

なお、売買動向のデータで利用されることが多いのは週間データですが、全体感を掴むためには年間データを読んでみることもおすすめします。

同じデータでありながら、見る人によって解釈が様々に分かれるのも、売買動向の面白いところ。大きな数字が並ぶためやや見づらいかもしれませんが、慣れてくれば、市場参加者が相場をどのように見ているか、その雰囲気を掴むことができるようになります。