公募割れゼロでIPO市場にもいよいよ変化の兆し? あの注目株が伸び悩んだ理由とは

KashtykiNata / Adobe Stock

《「確実に儲かる」として個人投資家に人気のIPO株投資。そんな「夢の時代」にも陰りが見えてきました。IPOで上がる株と下がる株は何が違うのか。ランキングから読み解く【IPO通信簿】》

2023年のIPO(新規株式公開)は、1月・2月ともに1銘柄のみでしたが、3月には15銘柄となり、いよいよ本格化してきました。1〜3月の合計17銘柄のうち、公募割れはゼロ。また、3割以上が初値騰落率100%を超えており、堅調なスタートを切ったと言えるでしょう。

そんな2023年1~3月のIPO市場を振り返ります。

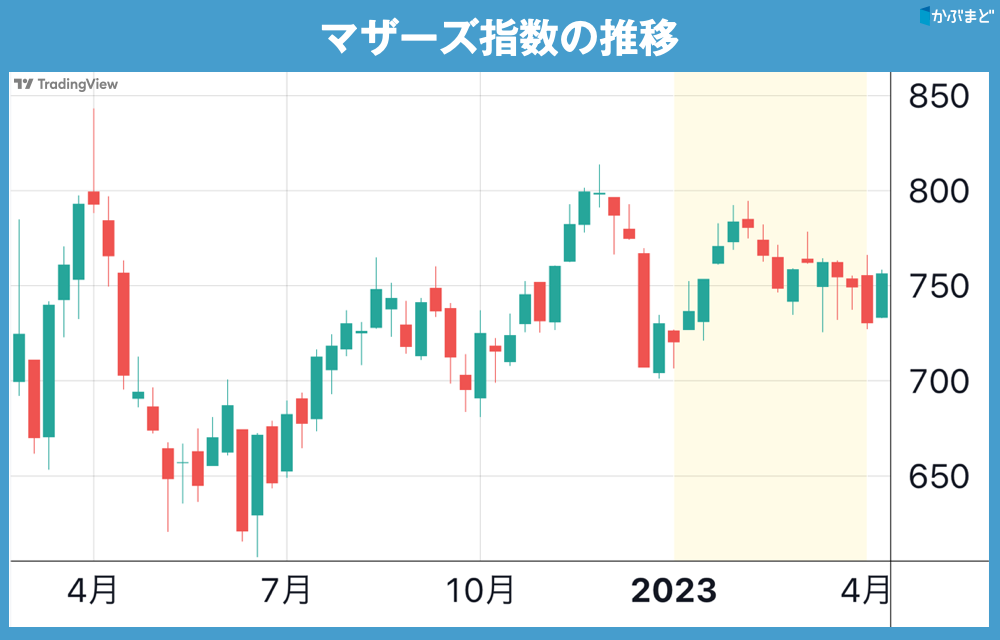

マザーズ指数はいまだ低迷中

IPO市場に影響力のあるマザーズ指数*は、昨年2022年1月の急落以来、低迷を余儀なくされています。2023年に入り、1月は上昇したものの限定的な上昇に留まりました。また、2月と3月は小幅な値動きが続き、マザーズ指数は依然として低迷が続いています。

その一方で、日経平均株価は28,000円を回復して3月を終わるなど、比較的堅調な推移を見せました。株式市場全体では、高配当や低PBRなどの出遅れ銘柄に注目が集まる状態ですが、成長株(グロース株)は市場のテーマから外れており、マザーズ指数低迷の一因となっています。

*2022年4月の市場再編により東証マザーズ市場はなくなりましたが、マザーズ指数の算出は継続中のため、このシリーズでは引き続きマザーズ指数を参照しています。

1~3月のIPOランキング

2023年のIPO市場は1月の1銘柄で幕を開け、2月も1銘柄でしたが、3月には一気に15銘柄まで増えました。1・2月は静かに始まり、3月からIPO件数が多くなる、という例年通りの推移を見せています(2022年は1~3月のIPO合計15銘柄のうち8銘柄が3月)。

3月までに新規上場を果たしたのは計17銘柄。その17銘柄について、公募価格に対して初値がどれだけ上昇(あるいは下落)したかを表す「初値騰落率」のランキングを見てみましょう(太字はピックアップ解説あり)。

ご覧のとおり、公募割れはゼロです。昨年12月は25銘柄のうち5銘柄(2割)が公募割れでしたので、マザーズ指数の低迷は続いているものの、IPO市場の地合いは改善傾向にあると言えそうです。さらに、初値騰落率100%超え(公募価格から2倍以上)も6銘柄あり、3割以上となりました。

厳しい環境が続いていたIPO市場にも、2023年に入って変化の兆しがうかがえます。

1〜3月に話題を集めたIPO銘柄

1〜3月のIPO全17銘柄のなかから、株式市場で特に話題になった2つの銘柄について、詳しく見ていきましょう。

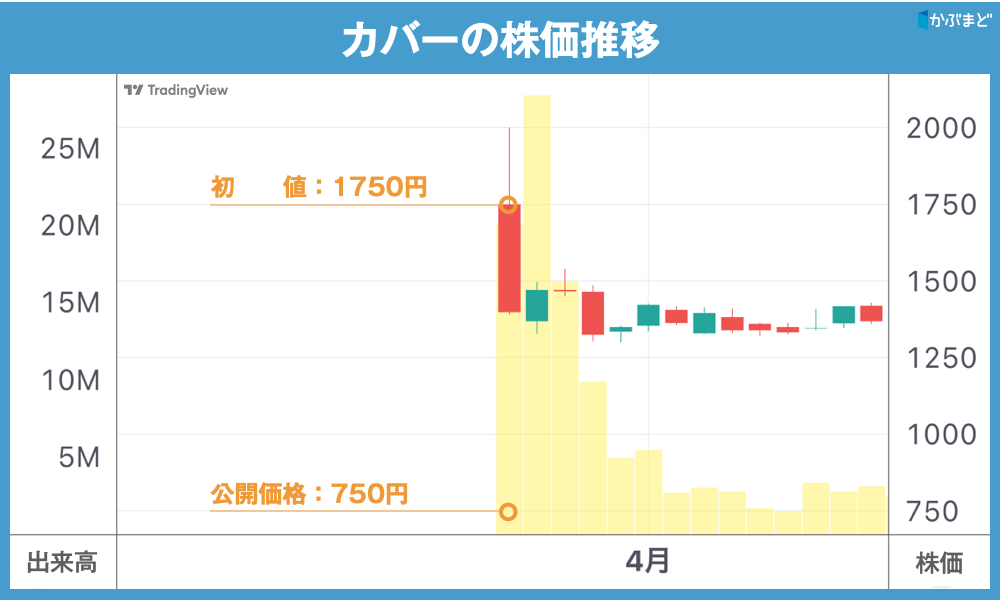

・カバー<5253>

3月27日上場/東証グロース/公開14,291,500株/公開価格750円

→初値1,750円/初値騰落率133.3%

カバーは、昨年6月にIPOして現在も話題となることの多いANYCOLOR<5032>と同業の、VTuberのマネジメント会社です。ANYCOLORは時価総額1000億円を超えて新興市場を代表する銘柄となっているだけに、大きな注目を集めました。

カバーの過去の業績と今期の業績予想は以下のとおりです。

- 2020年3月期:売上高14億円、経常利益2.4億円、当期純利益1.7億円

- 2021年3月期:売上高57億円、経常利益17億円、当期純利益12億円

- 2022年3月期:売上高136億円、経常利益18億円、当期純利益12億円

- 2023年3月期(予想):売上高180億円、経常利益21億円、当期純利益14億円

売上高は2020年3月期の14億円から2022年3月期には136億円まで伸びており、ANYCOLOR同様に急成長を果たしました。ただし、経常利益は2020年3月期の2.4億円から翌期の17億円まで急増した後は、緩やかな成長に留まっています。

ANYCOLORはIPO後も急速な利益成長を続けていますので、利益成長という点ではANYCOLORに軍配が上がります。

それでも、ANYCOLORの成長イメージと重なる部分は多く、公募価格750円に対して付いた初値は1750円。初値騰落率は133%となり、時価総額も1000億円を超えました。さらに、初値が付いた後も株価を伸ばし、2000円まで上昇しました。

しかしながら、2000円を付けた後は反落して、IPO初日の終値は1400円となりました。時価総額も1000億円を割れて(約820億円)、そのまま3月の取引を終えました(3月31日終値1349円)。

ANYCOLORの株価は昨年秋から下落が続きましたが、3月の反発もあり、時価総額は1800億円を前後する状態です。同業ということで、カバーは今後も何かとANYCOLORと比較されると予想されます。2倍以上も差のある時価総額を今後の成長で埋められるか、という点が注目されます。

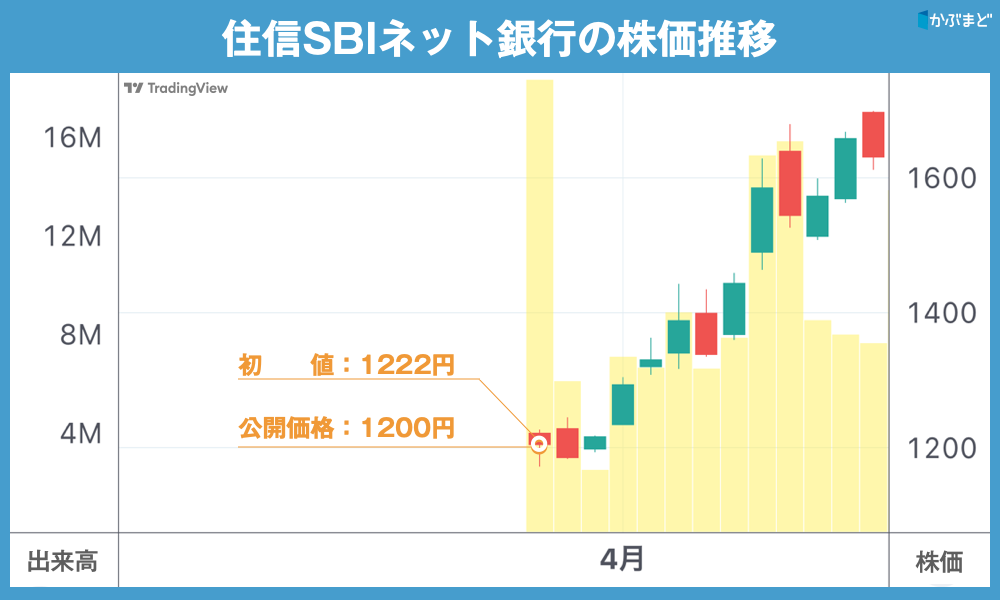

・住信SBIネット銀行<7163>

3月29日上場/東証スタンダード/公開47,688,600株/公開価格1200円

→初値1222円/初値騰落率1.8%

2022年2月に上場承認を得ながらIPOがなされなかったネット銀行の住信SBIネット銀行が、約1年の時を経て再チャレンジを行い、今回は無事にIPOを果たしました。

住信SBIネット銀行の過去の業績と今期の業績予想は以下のとおり。

- 2020年3月期:経常収益777億円、経常利益190億円、当期純利益125億円

- 2021年3月期:経常収益売上787億円、経常利益207億円、当期純利益139億円

- 2022年3月期:経常収益835億円、経常利益232億円、当期純利益171億円

- 2023年3月期(予想):経常収益-、経常利益290億円、当期純利益194億円

前回のIPO承認から1年が経過し、その間に着実に業績を伸ばした上でのIPOとなりました。ただ、公募価格1200円に対して初値は1222円で、初値騰落率は1.8%。公募価格が仮条件の下限で決定されたため公募割れの可能性もありましたが、わずかに上回ったかたちです。

実は、前回のIPO承認時の想定価格は1920円で、今回は大幅なディスカウントによるIPOでした。しかしながら、昨年からの業績の伸びがあったうえでの初値1222円という結果を見ると、前回の想定株価は強気すぎたと言えるでしょう。

住信SBIネット銀行は、銀行のシステムを事業会社などにOEM提供するBaaS事業の成長が期待されており、本業の成長で株価上昇がなされるか、今後の事業展開の行方が注目されます。

春のIPOも好調は続くか?

4月は、10銘柄のIPOが予定されているのみならず、楽天銀行という大注目の銘柄も登場します。

[4月のIPO予定]

- 4日:1件

- 12日:1件

- 14日:1件

- 18日:1件

- 19日:1件

- 20日:1件

- 21日:1件(楽天銀行)

- 25日:1件

- 26日:2件

マザーズ指数の低迷は続くものの、3月までの公募割れゼロ&初値騰落率100%超えが3割以上、という堅調さを4月も維持できるか。引き続き、春のIPO市場から目が離せません。