有事の円売り? 日本円は「安全通貨」としての役割を終えたのか

株価にも大きな影響を与える為替相場。日本円は長らく「安全通貨」としてリスク回避の局面では買われてきました。しかし、その流れに変化が起きているかもしれない、という声が高まっています。その背景にあるものとは──

日本円はもう「安全通貨」ではないのか?

2020年2月17日に内閣府が発表した2019年10~12月期の実質国内総生産(GDP)速報値は5四半期ぶりのマイナスとなり、前期比1.6%減、年率換算では6.3%減という数値に市場はショックを受けました。10月の消費税増税を控えた駆け込み需要の反動や、大型台風による影響が下押しの要因となったのです。

さらに、2020年になってから新型コロナウイルスの感染拡大が続いており、2020年1~3月期GDPもマイナスになるのではないか、という懸念が高まっています。実際、米ゴールドマン・サックス証券はこの期間の日本の実質GDPの予測を、前期比年率0.3%増から0.3%減に下方修正しました。

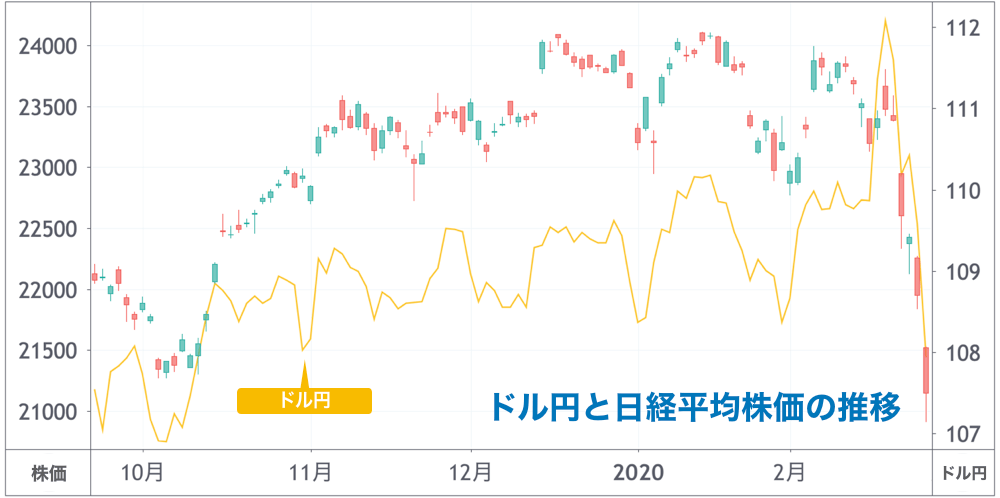

実質GDPが2期連続でマイナス成長となれば、日本経済は景気後退局面となります。そうした懸念から、ドル円相場は2月20日に112.22円まで円安ドル高が進み、約10カ月ぶりの高値となりました。

特に19・20日の2日間だけ見ると、円の独歩安(円のみが売られたということ)となっており、ドルは比較的堅調に推移しています。日本円はこれまで「安全通貨」「低リスク通貨」と言われてきましたが、その地位が揺らぐのではないかという見方が出てきたのです。

そもそも、なぜ日本円は「安全通貨」なのか

2011年3月11日の東日本大震災で日本経済の景気後退リスクが高まったときでも、マーケットは「有事の円買い(円高)」との反応を示しました。しかし、今回の新型コロナウイルスによる景気後退懸念に対して、「有事の円売り(円安)」となりました。

このことから、為替市場で大きな地殻変動が起こった可能性が取り沙汰されました。つまり、「調達通貨」としての円の地位転落です。

欧米などに比べて相対的に低金利であった日本円は、長らくキャリートレードにおける調達通貨として機能してきました。つまり、リスクを取ってでもリターンを追求したいときは低金利通貨である円を売り、高金利通貨を買うことによって、金利差を稼ぐということです。

一方、地政学的リスクなどが高まってリスク回避の動きになると、先行き不透明感から、投資家は同じポジションを閉じる必要に迫られます。そこで、保有している高金利通貨を売り、売っていた円を買い戻すという行為に出るのです。

その結果、リスクオンの局面で円安が進み、リスクオフの局面では円高が進む(=有事の円買い)、という傾向が続いていました。

しかしながら、欧州中央銀行(ECB)が2019年9月にマイナス金利の深掘り(マイナス0.4%→マイナス0.5%)をするなど、すでに日本円は最低金利通貨ではありません。そのためキャリートレードを行う場合も、円ではなくユーロを売る市場参加者が増えていると考えられます。

・円売りではなくドル高との見方も

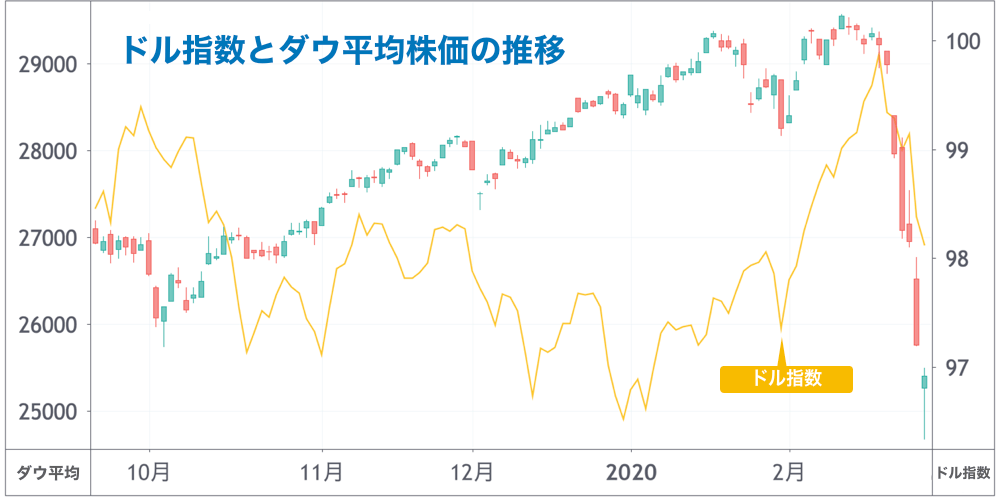

また、今回の円安に関して言えば、円売りというよりむしろドル買いが進んだことによる「ドル高」だという見方も根強くあります。米ドル指数は、2月20日に99.815という2017年4月以来の高値をつけたからです。

ドル指数は複数の主要通貨に対する米ドルの為替レートを指数化したもので、対ユーロが6割を占めているため、最近のユーロ安によって大きく押し上げられていました。中国との関係が深いヨーロッパ経済への懸念が高まっていたことが要因です。

しかしその後、新型コロナウイルスによる感染拡大が中国や日本・韓国などのアジアからイタリアやイランなどに広がったことから、アメリカ株式市場は大幅に下落。米国10年債利回りも1.3%と過去最低を更新すると、一転、ドル売りによる円高が進むこととなりました。

まだ「日本売り」とは言えない?

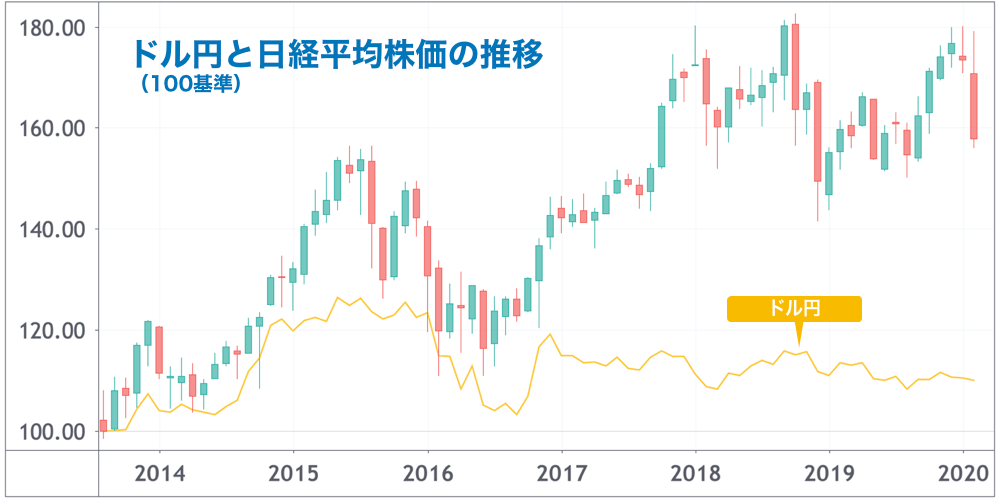

今回の円安はたしかにインパクトが強かったものの、これだけで「日本売りが始まった」と言うことはできないでしょう。近年、海外勢はリスクオンの状況下でも円売りを行わず、むしろ積極的に投機的な円買いを行い、円のロングポジションを取るようになっていたからです。

それが日本企業や個人投資家による多額の対外投資による円売りとぶつかり、結果として、ドル円相場は歴史的なレンジ相場となっていました。2018円のドル円相場の値幅は9.99円と過去46年で最小でしたが、2019年はさらに縮小して7.94円となり、2年続けて値幅が10円を下回っていたのです。

このような狭いレンジが永遠に続くことはありません。海外投資家によるキャリートレードが活発に行われなくなったとしても、世界経済が深刻なリセッション(景気後退)に陥り、日本の企業や投資家が海外資産を売却して国内に資金を戻すときに、大幅な円高が進むリスクもあります。

その一方で、2019年10~12月期に続いて2020年1~3月期の実質GDPもマイナスになれば、日本が世界に先駆けてリセッションに陥る懸念が高まります。海外の投資家が円資産を引き上げる動きを強めれば、為替市場は円安に進む可能性もあるでしょう。

2020年1~3月期GDPの発表は5月18日です。テクニカル的には2017~2018年にかけて何度も上抜けに失敗した114台半ばが焦点となりそうですが、115円台まで円安ドル高が進むようなことがあれば、そのときには「日本売り」という判断が高まる可能性も出てくるかもしれません。

新型コロナウイルスがどこまで広がるか、それが経済にどれほどの影響を与えるか、まだまだ見通せない部分が多くあります。このような段階で性急な判断を下すのではなく、冷静に、しかし警戒は怠らずに、日々の状況を注視できるだけの心とポジションの余裕を持っておきたいものです。