株価が「お買い得」な銘柄を探す、たったひとつの方法(後編)

(前編はこちら)

PERが低い株を買えば正解?

世界中の投資家が、株価の「安い」「妥当」「高い」を判断するために共通して使っている、ひとつの指標──「PER」。日本語では「株価収益率」といい、企業が生み出す利益をもとに株価を評価する指標です。株価を利益で割り、その株価が利益の何倍にあたるかを算出します。

- PER=株価÷1株あたり利益(EPS)*

(*1株あたり利益〔EPS〕=純利益÷発行済み株式総数)

この数字が小さいほど株価が安い(割安)で、大きいほど株価が高い(割高)というふうに判断できます。具体的には、「PER15〜20倍」が適正水準で、それより低ければ「割安」、高ければ「割高」、というのが一般的な目安とされています。

- PER20倍以上=割高

- PER15〜20倍=妥当(適正水準)

- PER15倍以下=割安

これが、株式投資において株価を判断する際の基本的な手がかりです。

ではここで、2020年12月1日終値で、東証1部で最も株価が大きいファーストリテイリング<9983>(87,560円)と、株価最下位のランド<8918>(10円)のPERを見てみましょう。

- ファーストリテイリング<9983>:

株価87,560円 ÷ 1株あたり利益1,616.05円 = PER54倍 - ランド<8918>:

株価10円 ÷ 1株あたり利益0.9円 = PER11倍

上の水準に当てはめれば、ファーストリテイリングは単に株価の金額が大きいだけでなく市場全体の中で見ても「割高」であり、ランドは「割安」だという判断をすることができます。

「安く買って高く売る」が株式投資の基本なので、PERが低いランドを買ったほうがいい……と思ってしまいがちですが、事はそう簡単ではありません。というのも、両社のビジネスでは利益構造が大きく異なるため、PERのベースとなる1株あたり利益(EPS)を単純比較できないからです。

では、PERを実際の銘柄選びに生かすにはどうすればいいのか。それを説明するために、今をときめくアパレル界のスターにご登場いただきましょう。

PERで投資家の期待度を知る

作業服チェーン「ワークマン」を展開するワークマン<7564>は、防寒着などプロ仕様の品質とコスパの良さで知られ、「ワークマン女子」なる言葉も生まれるなど絶賛大人気。店舗数はファーストリテイリングの「ユニクロ」を超え、ポスト・ユニクロ銘柄として投資家も大注目の銘柄です。

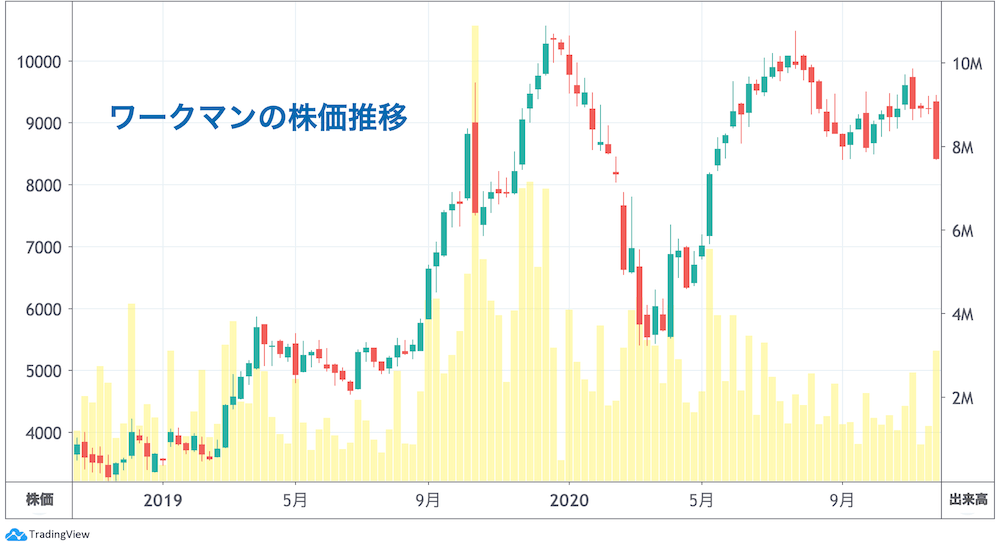

その人気とともに株価も上昇し、2019年6月に4,615円の安値をつけてから同年12月には+120%の10,570円にまで急騰、2020年12月1日の終値も9,280円です。

ここで、ワークマンのPERに注目してみます。株価が急上昇した2019年当時、同社の1株あたり利益は133.43円(当期予想)でした。したがってPERは、安値をつけた2019年6月時点で34倍、それが株価とともに上昇し、12月には79倍にまで上がりました。

- 2019/06:株価4,615円 ÷ 1株あたり利益133.43円 = PER34倍

- 2019/12:株価10,570円 ÷ 1株あたり利益133.43円 = PER79倍

ご覧のとおり、1株あたり利益(EPS)は変わらないため、株価の上昇がそのままPERの上昇につながっていることがわかります。

もともと2020年3月期は絶好調の見通しで(10期連続の増収、5期連続の最高益)、かなりいい数字が出るだろうという投資家の共通の認識はありました。そして7月、既存店売上が前の年を30%も上回る大きな伸びとなったという発表を受けて投資家が飛びつき、株価が急上昇したのです。

株価というのは、投資家の期待が膨らめば膨らむほど上昇します。その株価が上昇したとき、分母であるEPSが変わらなければ、当然PERも上昇します。つまりPERは、利益から株価を評価する指標であると同時に、企業の利益成長に対する投資家の期待度を表しているとも言えるのです。

PERが高いことは悪とは限らない

PERが投資家の期待度を表すという点を踏まえて注意したいのが、PERの数字が高くて割高だからと言って必ずしも「買わないほうがいい」という評価にはならない点です。事実、PER54倍のファーストリテイリングはまだまだ人気ですし、なかにはPER100倍を超えてなお買われる株もあります。

投資家がなぜ、利益の何十倍もする株を買うのかと言えば、今は無名でも、将来がっぽり稼ぐ大スターになるかもしれない、と期待しているからに他なりません。それゆえ、特に大きな成長が期待される企業であれば、PERが上がるほど人気が上がる(株が買われる)、ということも起こります。

ワークマンの場合も、現在の株価とEPSから算出できるPERは49倍と、適正水準を大きく超えていますが、ここには将来への期待が上乗せされていると思えば、今の株価は決して不利とは言えず、むしろまだまだ「お買い得」なのかもしれません(12月1日終値と当期予想EPSから算出)。

- ワークマン<7564>:

株価9,280円 ÷ 1株あたり利益190.40円 = PER49倍

もちろん、100倍を超えるような異常なPERがついているような場合は、バブルを警戒したほうがいいでしょう。高いPERには、それを正当化する理由が必要です。それに、投資家たちの期待が常に当たるとも限りません。もし期待ほどの実力がないとわかれば、人気はあっという間に凋落します。

PERの上手な使い方

それでは、PERが投資家の期待度を表すとわかったところで、PERの使い方を見ていきましょう。

①同業他社のPERから株価を判断する

上に挙げたPER15〜20倍を適正水準とする見方では、市場全体の中で、その株価が割高・割安を知ることができます。でも、株価そのものが割高かどうかは、これだけではわかりません。なぜなら、業種・業界によって利益の規模は様々で、また、将来の成長への期待度も様々だからです。

そこで、まずは同じ業界内で、その企業に対する期待度のポジションを知ることから始めます。上で紹介したように、ワークマンの現在のPERは49倍。これを、同じ衣料品小売業の他社と比べてみましょう。

例えば「ユニクロ」のファーストリテイリングは株価が87,560円でPERは54倍、子供服の西松屋チェーン<7545>は株価1,578円でPER13倍、婦人服のハニーズホールディングス<2792>は株価961円でPER10倍となっています(いずれも12月1日終値と当期予想EPSから算出)。

- ファーストリテイリング<9983>

:株価87,560円 ÷ 1株あたり利益1,616.05円 = PER54倍 - 西松屋チェーン<7545>

:株価1,578円 ÷ 1株あたり利益117.18円 = PER13倍 - ハニーズホールディングス<2792>

:株価961円 ÷ 1株あたり利益93.29円 = PER10倍

ここにワークマンを入れてみると……

- ファーストリテイリング<9983>:PER54倍

- ワークマン<7564>:PER49倍

- 西松屋チェーン<7545>:PER13倍

- ハニーズホールディングス<2792>:PER10倍

こうして見ると、ワークマンは単に割高水準なだけでなく、同じ業界内でもファーストリテイリングに近いPERがついていることがわかります。これによって、今のワークマンは、世界のユニクロと肩を並べるほどの期待を寄せられている、という判断をすることができるのです。

そうとなれば、PER49倍でもお買い得なのかも?という判断が、さらに有力に思えてくるかもしれません。

また、別の視点で見れば、一見PERが低い西松屋やハニーズはお手頃なようにも思えますが、ファストリとワークマンが「今後も高い利益を生み出すだろう」と多くの投資家に期待されているのに対して、この2社は「もう伸びないよね」と諦められているのかもしれません。

そういった状況であれば、PER15倍以下の割安水準でも、むしろ「買わないほうがいい」という判断になることもあるでしょう。

②過去のPERから株価を判断する

過去のPERと比較することも、株価を判断する大きな手がかりになります。過去のPERを知れば、まさに現在の株価が割高なのか、割安なのか、それとも妥当なのかを判断することができます。

ワークマンの場合、過去3年のPERは平均34倍で推移しており、株価に火がついた2019年は、6月の34倍から12月の最大値79倍まで大きく跳ね上がりました。この推移を知っていれば、現在のPERから、過去の同社への期待度に比べて現在はどうなっているかがすぐにわかります。

- 2019/06:PER34倍

- 2019/12:PER79倍

- 2020/12:PER49倍

こうやって見てみると、コロナ禍の影響もあってか、2019年ほどの期待は寄せられていないようです。実際、2020年3月のコロナショックの際には、日本株全体が急落する中で同社も大きく売られ、PERも33倍程度まで下落。しかし、過去のPERと見比べれば印象が変わります。

- 2019/06:PER34倍

- 2019/12:PER79倍

- 2020/03:PER33倍

- 2020/12:PER49倍

つまり、コロナショック時のPER33倍は株価が爆発する前と同じ水準で、言わば下値のメドと言えます。そうとわかれば、「ここまで株価が下がれば割安」という判断ができ、その後の株価回復によって大きな利益を手にすることができたかもしれません。

③市場のPERから株価を判断する

PERは、個別の株価に対する物差しとして使えるだけでなく、株式市場そのものを評価することもできます。つまり、今の株式市場は全体としてどうなのか、高すぎるのか安すぎるのか、それとも妥当なのかを判断することができ、それによって個別銘柄の判断も変わることがあります。

たとえば、相場が好調で全体のPERが高いときは個別銘柄のPERも高めとなるため、「適正水準」を調整したほうがいいかもしれません。というのも、市場の好調さに釣られるようにして、高い成長が見込まれる企業のPERは〝青天井〟になりますし、低成長の企業でもそれなりに高いPERがつくからです。

日本の株式市場全体を見る場合には、主に日経平均株価のPERが用いられます。

日経平均株価は東証1部の中から選ばれた225社の平均株価で、そのPERは、算出元である日本経済新聞社のホームページで確認することができます。2020年12月8日のPERは24.7倍。適正水準(15〜20倍)よりは高いものの、高すぎるというほどではないでしょう。

ということは、現在の市場は全体として順当で、ワークマンのPER(49倍)も相場に釣られて高まっているというわけではなさそうです。

- ワークマン<7564>:PER49倍

- 日経平均株価:PER24.7倍

同じ日経のページでは、東証1部・2部やワークマンが上場しているジャスダック市場のPERも掲載されています。それによると、12月8日の東証1部のPERは27.2倍で、東証2部は25.8倍、ジャスダックは32.3倍(マザーズは算出なし)。

- ワークマン<7564>:PER49倍

- ジャスダック:PER32.3倍

- 東証1部:PER27.2倍

- 東証2部:PER25.8倍

- 日経平均株価:PER24.7倍

このように見ても、ワークマンのPERは市場全体よりも割高水準になっていますが、これもやはり、成長期待の表れだと見ることもできます。特に、同じ市場であるジャスダックの中でも高めとなっているので、まだまだ今後への期待は続いているのかもしれません。

PERは「株価の物差し」

PERを用いることで、株価の割高・割安・妥当をある程度まで判断することができます。しかし、ここまで読んでいただければおわかりのように、「このPERだったら絶対にお買い得」「ここまで上がったら、もう手を出さないほうがいい」といった明確な評価ができるわけではありません。

PERによる割安・割高とは、あくまで利益に照らし合わせた場合の判断であって、将来の期待が上乗せされればPERはどんどん上がっていきます。さらに言えば、同じ企業の同じPERを見ても、ある人は「高い!」と思い、ある人は「安っ!」と思うことだってあり得ます。

つまり、最終的に高いか安いかを判断するのは自分自身、ということ。PERは、その判断を手助けしてくれる便利な道具ではありますが、それだけに頼ることは危険です。PERについても、ここで紹介したような様々な視点から見て、その上で、銘柄として総合的に分析することが重要です。

そうやって自分なりに分析を重ねた結果、過小評価されている銘柄が見つかれば、それこそ掘り出し物で絶好の買いチャンスとなります。道具は巧みに使ってこそ道具。株価を判断する道具として、ぜひPERをうまく活用してください。